IPTU e a Progressividade Fiscal das Alíquotas

no Incremento da Arrecadação Municipal:

Principais Imbróglios e Estudo de Caso no

Município de Caruaru/PE

IPTU and Fiscal Progressivity of the Rates in the Increment of Municipal Tax Revenue: Main Problems and Case Study in the County of Caruaru/PE

Camila Oliveira Figueirôa Cunha

Advogada em Pernambuco. Especialista em Direito Tributário pela Faculdade

Estácio de Sá. E-mail: camila.o.figueiroa@gmail.com.

Recebido em: 26-8-2021 – Aprovado em: 6-4-2022

https://doi.org/10.46801/2595-6280.51.5.2022.1005

Resumo

Grande parte dos municípios brasileiros subutiliza uma importantíssima fonte de recursos – o IPTU. Nesse sentido, a percepção do Princípio da Capacidade Contributiva enquanto norteador da isonômica tributação e o entendimento acerca da possibilidade de efetivo incremento da arrecadação por meio da progressividade fiscal das alíquotas revelam-se de extrema importância no necessário processo de potencialização do IPTU. Com o levantamento das principais questões enfrentadas pelos municípios, este artigo objetivou esclarecer as dificuldades para a elaboração de leis acerca da progressividade fiscal de IPTU. No intuito de conceder caráter prático ao estudo, sugeriu-se inovação legislativa sobre o tema em Caruaru/PE, a qual representaria significativo ganho na receita municipal nos próximos exercícios financeiros. Ao fim, restou possível perceber a imperiosidade da análise da realidade municipal e a conseguinte adequação das suas legislações para conciliar o aumento da arrecadação do IPTU com o fazimento da justiça tributária.

Palavras-chave: princípio da capacidade contributiva; progressividade fiscal do IPTU; alíquotas progressivas em razão do valor venal; estudo de caso no município de Caruaru/PE.

Abstract

Most Brazilians counties underuses an important source of resources – the IPTU. In this sense, the perception of the Principle of Contributory Capacity as a isonomic taxation guide and the understanding about the possibility of effective increase of tax revenues through fiscal progressivity from the rates reveal themselves as extreme important on the necessary process of IPTU potentiation. With the survey of the main issues faced by counties, this article aimed to clarify difficulties in the elaboration of laws about fiscal progressivity from IPTU. In order to grant practical character to the study, it was suggested legislative innovation about the subject in Caruaru/PE, which would represent significant gain in the municipal revenue on the next financial years. At the end, it remained possible to realize the imperiousness of the municipal reality analysis and the consequent adequacy of its legislations to reconcile the increase of IPTU revenue doing tax justice.

Keywords: principle of the contributory capacity; IPTU fiscal progressivity; progressive rates due to venal value; case study in the county of Caruaru/PE.

1. Introdução

O Imposto sobre a Propriedade Predial e Territorial Urbana (IPTU) é, na imensa maioria dos municípios brasileiros, um tributo de enorme potencial não explorado. Grande parte das municipalidades prefere ter como carro-chefe do seu poder de tributar o Imposto Sobre Serviços de Qualquer Natureza (ISSQN), devido à maior facilidade em sua administração e cobrança.

Todavia, o incremento na arrecadação do IPTU pode representar um enorme avanço para o município, por ser, além de inesgotável fonte de receita própria, instrumento de justiça urbana e fiscal, contribuindo, inclusive, para a correta distribuição de renda.

A isonomia tributária deve ser considerada pelo ente tributante em todas as fases de elaboração do tributo, desde a legislação até a sua cobrança propriamente dita, de modo a fazer valer o Princípio da Capacidade Contributiva.

Nesse sentido, o entendimento da progressividade fiscal e extrafiscal do IPTU, e das principais nuances e problemáticas que as rodeiam, se mostra de todo importante para que os municípios possam, a partir da percepção de sua realidade fática, modificar suas defasadas legislações e tentar absorver ao máximo o que a tributação do IPTU pode oferecer para o crescimento econômico e social da região.

Para isso, um passeio pelo tempo no que diz respeito às mudanças no texto constitucional e nos entendimentos doutrinários e da Suprema Corte revela-se ímpar, a fim de permitir aos municípios a adoção de critérios lógicos e concatenados de escalonamento de alíquotas progressivas, de modo a evitar legislações esdrúxulas, inconstitucionais ou mesmo impossíveis de serem executadas, reduzindo, ainda, o número de leis elaboradas sob a égide de entendimentos já ultrapassados.

Para além das questões teóricas e legais, igualmente se faz indispensável discorrer sobre pontos que merecem cuidados periódicos e sem os quais se torna impraticável a correta e justa tributação do IPTU, por interferir drasticamente na sua base de cálculo, qual seja a atenção para os meios viabilizantes e as técnicas de avaliação imobiliária.

Ademais, por meio de exemplificação de algumas legislações locais, serão pontuados os principais erros dos municípios brasileiros no que tange ao IPTU progressivo, revelando que mesmo os grandes centros urbanos carecem de um maior cuidado com suas leis tributárias.

Na sequência, será feito um estudo de caso do município de Caruaru/PE, observando a atual legislação e o comportamento da arrecadação do IPTU desde o advento do Código Tributário Municipal (CTM), datado de 2009.

Ao final, sugerir-se-ão modificações legislativas no CTM de Caruaru, considerando a realidade municipal e seu porte arrecadatório, para que possa ser implantado o sistema de alíquotas escalonadas por progressão do valor venal, no intuito de gerar significativo ganho em sua receita própria nos próximos exercícios financeiros, na então certeza de que o imposto progressivo é ferramenta fundamental para melhor efetivação da isonomia tributária.

2. Princípio da Isonomia Tributária: dimensões da isonomia

Dentre os princípios norteadores do Direito Tributário, o da Isonomia Tributária revela-se de observância indispensável quando da tributação pelo Fisco, seja ele Federal, Estadual ou Municipal.

A bem da verdade, considera-se isonomia o ato de, em sucintas palavras, tratar desigualmente os desiguais na medida de suas desigualdades, sendo necessário, por óbvio, tratar de equivalente maneira os que se encontram em situação de igualdade. Saliente-se que a igualdade jurídica não pode ser restrita a uma igualdade meramente formal, sem interagir com as circunstâncias concretas da realidade social (SABBAG, 2019, p. 144).

Dessa forma, é cediço que a isonomia não se restringe ao âmbito tributário, sendo, pois, princípio basilar de toda a ciência jurídica. Cabe neste artigo, porém, o foco exclusivo nesta área do Direito, razão pela qual a análise das dimensões dessa isonomia será feita levando em conta as circunstâncias advindas do universo tributário, mais exatamente as provenientes da constatação da capacidade contributiva dos sujeitos passivos da relação tributária.

2.1. Princípio da Capacidade Contributiva: tributação justa

A relativização da igualdade é possível tão somente quando há a comparação entre indivíduos que comportam características diferentes em relação a um mesmo ponto a ser observado. Ou seja, claramente não se pode falar em respeito à isonomia quando se dá tratamento tributário desigual entre contribuintes que se encontram em situação equivalente.

Ocorre, porém, que a simples adoção da máxima “tratar desigualmente os desiguais” não é capaz de, por si só, efetivar a isonomia, visto que é de vital importância a também adoção de um fator lógico de discriminação, que comporte, pois, associação clara com o próprio ato discriminatório, livre de qualquer carga corruptiva da ideia original de isonomia.

Assim, a discriminação tributária que leva em conta, por exemplo, a ocupação profissional, ou mesmo função exercida pelo contribuinte, é taxativamente vedada, por não comportar correlação lógica e valorativa.

A fim de fugir de tal deturpação da isonomia, é essencial que se tenha em mente o intuito maior quando da implantação de medidas discriminatórias, qual seja atingir, em aparente paradoxo, o tratamento igualitário necessário para minorar injustiças sociais naturalmente existentes.

Nesse panorama, surge o Princípio da Capacidade Contributiva, então desdobramento do Princípio da Isonomia Tributária, o qual propõe efetivamente uma justa tributação, impedindo exceções ou privilégios capazes de criar distinções desarrazoadas, buscando concretamente o atingimento de um ideal de justiça tributária.

Nas palavras de Sabbag (2019, p. 200), “a seletividade é forma de concretização do postulado da capacidade contributiva em certos tributos indiretos. Nestes, o postulado da capacidade contributiva será aferível mediante a técnica da seletividade, uma evidente forma de extrafiscalidade na tributação”.

Tal princípio pode ser traduzido na ideia de que quem tem maior poder aquisitivo deve contribuir mais e quem tem menor poder aquisitivo deve contribuir menos, na medida de suas riquezas, de modo a impedir a configuração de injustiças sociais e a propagação da desigualdade econômica entre as classes.

A busca da justiça na tributação está diretamente ligada ao modo como os recursos são distribuídos pela sociedade, desdobrando-se em duas dimensões: a equidade horizontal, na qual os contribuintes que possuam igual capacidade de pagar deverão contribuir com a mesma quantidade pecuniária, destinada aos cofres do Estado; e a equidade vertical, na qual os contribuintes que possuam desigual capacidade de pagar deverão contribuir com diferentes quantidades pecuniárias, destinadas aos cofres do Estado. É a ideia de “tratamento desigual para os desiguais” (SABBAG, 2019, p. 161).

Cabe pontuar, ainda, que o Princípio da Capacidade Contributiva é aplicável, segundo disciplinamento constitucional, aos impostos. Porém, o Supremo Tribunal Federal (STF)1, em interpretação extensiva e com base no Princípio da Razoabilidade, por diversas vezes aplicou a capacidade contributiva à taxa judiciária, confirmando o entendimento doutrinário pátrio de que tal princípio é aplicável a todas as espécies tributárias, respeitando-se, por óbvio, os limites inerentes a cada uma delas.

2.2. A capacidade contributiva e o IPTU

Considera-se que a adoção dos elementos lógicos de discriminação pela Administração Pública, quando do exercício do seu poder de tributação, deve observar não somente uma isonomia meramente formal, mas também e principalmente as circunstâncias concretas da realidade econômica e social dos envolvidos.

A aplicação do Princípio da Capacidade Contributiva na elaboração da legislação e cobrança do IPTU por parte dos municípios encontra difíceis barreiras, por exemplo, a dificuldade em individualizar, de fato, o sujeito passivo final da exação, em decorrência da desatualização do Cadastro Fiscal e mesmo das inúmeras transações irregulares de compra e venda de imóveis.

Essa dificuldade é ainda maior quando se fala na elaboração de leis que prevejam a progressividade do IPTU, por encontrar, além dos problemas gerais expostos, imbróglios na criação de parâmetros constitucionais para tanto, como será mais bem exposto nas seções subsequentes.

Assim, ante as barreiras jurídicas, políticas e mesmo culturais de fazer valer o Princípio da Capacidade Contributiva, muitos municípios efetuaram por muito tempo, por exemplo, o lançamento do imposto em alíquota única, mesmo após a autorização constitucional em sentido diverso.

Atualmente, embora algumas legislações municipais estejam atualizadas no que diz respeito à possibilidade de escalonamento de alíquotas de IPTU, ainda é comum, principalmente em pequenas e médias cidades, a inaplicabilidade de tais normas, de modo que a progressividade é pouco ou nada praticada pelo Fisco Municipal e a lei torna-se letra morta.

3. Progressividade das alíquotas do IPTU

Como bem pontuado por André Mendes Moreira (2019), a progressividade também é técnica de concretização da capacidade contributiva, uma vez que um tributo é progressivo quando suas alíquotas estão dispostas em uma escala crescente em função de uma variação também crescente na capacidade econômica do contribuinte. Assim, a progressividade nada mais é do que o princípio que comanda que as maiores manifestações de capacidade contributiva sejam oneradas com alíquotas maiores.

Nesse sentido, o lançamento do IPTU, por parte do Poder Municipal, em alíquotas progressivas visa, além de incrementar a atividade arrecadatória, a fazer valer o ideal de justiça defendido pelo Princípio da Capacidade Contributiva.

Decerto, existem duas funções para a progressividade do IPTU, quais sejam a fiscal e a extrafiscal. A fim de melhor entender as nuances do tema ora em análise, necessário se faz uma breve diferenciação entre elas, bem como pontuar sua aplicabilidade ao longo do tempo.

3.1. A progressividade fiscal e a extrafiscal do IPTU: noções gerais e aplicabilidade ao longo do tempo

A função extrafiscal na tributação surge da necessidade de o Estado ser não só mero agente arrecadador, mas também inibir condutas indesejáveis e estimular determinados comportamentos. São aqueles com finalidade reguladora de mercado ou da economia de um país (SABBAG, 2019, p. 483). A função fiscal, a seu turno, se traduz na essência da atividade tributante, qual seja a captação de recursos destinados ao Estado para atender às incessantes demandas da sociedade.

Nesse contexto, a progressividade extrafiscal do IPTU era a única reconhecida inicialmente pela Constituição Federal na redação original do seu art. 156, § 1º. Após, porém, com a chegada de inúmeras demandas no STF acerca da progressividade fiscal do IPTU fundada na capacidade econômica, a Corte sedimentou o entendimento na ADI n. 14.927-018. A partir de então, todo tipo de progressividade do IPTU que apresentasse finalidade diferente da de fazer cumprir a função social era considerada inconstitucional.

Como consequência à ADI n. 14.927-018, foi promulgada a Emenda Constitucional n. 29/2000. A nova redação do aludido dispositivo passou a prever, além da progressividade para garantir o cumprimento da função social da propriedade, a possibilidade de progressão em razão do valor do imóvel. A EC permitiu, ainda, o estabelecimento de alíquotas diferenciadas em razão da localização e uso do imóvel.

Desta feita, o texto constitucional passou a autorizar não somente a progressividade no tempo para o IPTU (função extrafiscal), a qual visa o fomento de determinados atos, sejam eles comissivos, sejam omissivos por parte dos contribuintes, mas também a progressividade em razão do valor venal do imóvel (função fiscal), então base de cálculo do imposto.

Após a inovação, surgiram inúmeras discussões acerca da constitucionalidade da EC, e por muito tempo o STF manteve seu entendimento anterior, qual seja o da impossibilidade de progressividade em impostos reais, fazendo surgir uma verdadeira batalha ideológica.

Ao longo do tempo, a Suprema Corte foi mudando o seu entendimento, garantindo a possibilidade de progressividade fiscal do tributo em tela. Cumpre afirmar que tal flexibilização do posicionamento anterior ficou limitado ao IPTU. O estampado no AI n. 742258/MG, com acórdão publicado em maio de 2012, revela a mudança de entendimento do STF em relação à progressividade fiscal do IPTU.

Ressalte-se que, a fim de pacificar as questões trazidas pelas mudanças sucessivas de entendimento, o STF editou a Súmula 6682, a qual afirma a inconstitucionalidade da lei municipal que tenha estabelecido antes da EC n. 29/2000 alíquotas progressivas para o IPTU, com exceção, por óbvio, da progressividade para fins de cumprimento da função social da propriedade urbana.

Com a inovação constitucional, respaldada posteriormente pelo STF, alguns municípios adotaram em suas legislações locais que versam sobre o IPTU, de uma vez por todas, a possibilidade de progressão fiscal. Porém, a inovação legislativa não gozou de efetiva eficácia na grande maioria dos casos, tampouco deixou de trazer problemas cotidianos para as municipalidades, principalmente pela dificuldade de elencar critérios objetivos para a progressão.

3.2. A progressividade fiscal do IPTU e a variação de alíquotas em razão do valor venal do imóvel: único critério objetivo possível

Em suma, quanto maior o valor venal do imóvel objeto da tributação, maior pode ser a alíquota aplicada para aferição final do imposto. Assim, claramente, a previsão constitucional permitiu aos municípios o incremento da sua arrecadação, por meio da modificação em uma das suas principais fontes de receita própria, mas criou discussões acerca da conformidade do texto constitucional com o exposto Princípio da Capacidade Contributiva.

Isso porque a simples verificação do valor venal do imóvel tributado não é capaz de garantir que o contribuinte que teve sua alíquota majorada tem de fato maior capacidade de contribuir para o Fisco do que outro que, embora possua imóvel de valor venal inferior, talvez tenha outros imóveis, inclusive utilizando-os para fins de locação, por exemplo, o que poderia revelar injustiça fiscal.

Nesse ponto cabe novamente a discussão acerca de impostos reais e pessoais. Muito embora tenha havido a flexibilização pelo STF, como pontuado anteriormente, bem como haja entendimento doutrinário no sentido de que a Constituição sempre autorizou, ainda que não expressamente, a aplicação do Princípio da Capacidade Contributiva aos impostos reais, não se pode desvencilhar das demais implicações decorrentes do caráter não pessoal do IPTU.

Cumpre pontuar, apenas para fins de resgate na memória, que os impostos pessoais são aqueles que consideram as particularidades do sujeito passivo da relação tributária, ou seja, leva em conta qualidades pessoais e juridicamente relevantes do contribuinte, como o Imposto de Renda, por exemplo. E em contraponto, os impostos reais são os que estão atrelados ao próprio bem ou coisa, independentemente das condições pessoais do sujeito passivo, como o ora trabalhado IPTU (SABBAG, 2019, p. 483).

Assim, uma vez autorizada constitucionalmente a progressão fiscal do IPTU, é de vital importância que haja a fiel observância do único critério objetivo atrelado ao bem imóvel, capaz de não desvirtuar o caráter real do imposto e respeitar a capacidade contributiva.

Desse modo, adotar outros critérios que não unicamente o valor venal do imóvel – a exemplo da quantidade de imóveis de propriedade de cada contribuinte – representaria não só afronta aos preceitos tributários, misturando os conceitos de impostos reais e pessoais, mas também criaria inúmeras situações subjetivas a serem analisadas cotidianamente pelos municípios, situações estas carentes de solução legal.

Em relação à exemplificação dada, saliente-se que existe Súmula do STF3 que declara ser inconstitucional a fixação de adicional progressivo do IPTU em função do número de imóveis do contribuinte.

Embora haja quem defenda que o advento da outrora exposta Súmula 668 superou o entendimento estampado na Súmula 589, por óbvio anterior àquela, é importante destacar que a superação do entendimento se deu tão somente no que tange à possibilidade de progressividade fiscal do IPTU, mas não houve superação da inconstitucionalidade de se utilizar o número de imóveis do contribuinte para fins de progressão, pois muito embora tal hipótese talvez pudesse fazer valer a capacidade contributiva, desvirtuaria por completo a essência real do imposto.

Isso porque considerar o número de imóveis do sujeito passivo implica a observância de características para além do bem objeto da tributação, o que acabaria trazendo roupagem pessoal para um imposto que apenas leva em conta a própria coisa material.

Outro aparente embaraço está contido na conceituação da própria expressão “capacidade contributiva”, que é defendida por doutrinadores como Martins (2003) como sendo diferente de “capacidade econômica”. Tal problemática surge do fato de que a Constituição dispôs a necessidade de os impostos serem graduados de acordo com a capacidade econômica dos contribuintes, sempre que possível.

Ainda que não se tenha chegado a um consenso sobre se o poder aquisitivo do sujeito passivo, traduzido na sua capacidade econômica, coincide ou não com a sua possibilidade de maior ou menor contribuição para o Estado (capacidade contributiva), é certo que, como bem pontuado por Elton Emanuel Brito Cavalcante (2018), “um indivíduo poderia ter capacidade contributiva para dado imposto e não tê-la para outro, pois a capacidade contributiva é uma relação jurídico-tributária entre o fisco e o contribuinte”.Assim, ainda que não houvesse discórdia entre a conceituação de capacidade econômica e capacidade contributiva, nunca haveria de se chegar a uma certeza universal de que todo imposto que leva em conta o Princípio da Capacidade Contributiva está tributando de forma realmente equânime, visto que a relação tributária específica não leva em conta as demais relações tributárias em que o contribuinte porventura configure como sujeito passivo, o que poderia acabar por revelar a incapacidade econômica do sujeito em arcar com todos os tributos que goza, isoladamente, de capacidade para contribuir.

Em suma, ainda que haja dificuldade de constatação da genuína capacidade contributiva do sujeito passivo em função do valor venal do imóvel, em se tratando de imposto real, o que se estabelece é uma presunção de que aqueles que possuem imóvel de maior valor podem contribuir de forma mais onerosa para os cofres públicos do que aqueles cujo imóvel tem valor menor.

Ademais, vale destacar que o valor do imóvel, então base de cálculo do imposto, é – ou pelo menos deveria ser – auferido mediante instrumentos legais de padronização, que levam em consideração parâmetros como tipo e ano de construção, localização e dimensões do bem, por exemplo.

Ressalte-se, ainda, que o valor venal deve levar em conta o valor de mercado do bem imóvel, considerando infraestrutura urbana, a proximidade de áreas de lazer e centros comerciais, assim como as condições socioambientais e os índices de criminalidade dos locais onde estão inseridos os imóveis. De toda forma, é fácil entender o porquê de um imóvel amplo e localizado em bairro luxuoso poder ser mais tributado do que um imóvel pequeno e localizado em bairro periférico.

Assim, a adoção do aludido critério é ímpar no sentido de atender às duas necessidades latentes ora em jogo, quais sejam o impedimento de injustiças e favorecimentos e o respeito à natureza real do imposto em tela, de modo que exceções à regra constitucional não podem ser previstas pelos municípios.

3.3. Necessidade de atualização do cadastro imobiliário e modernização da planta genérica de valores

Afastada a possibilidade de adoção de outras hipóteses de constatação presumível da capacidade contributiva quando da cobrança do IPTU, resta claro que há sim consonância do valor venal do imóvel com a capacidade contributiva do sujeito passivo, por ser o único critério objetivo aplicável ao caso, desde que o valor avaliado pela Administração traduza a realidade fática do bem.

Nesse panorama, a dependência nociva aos cadastros imobiliários para a aplicação da progressividade fiscal do IPTU revela a necessidade imperiosa e constante de atualização dos dados cadastrais de posse das municipalidades, bem como das técnicas de avaliação imobiliária.

Embora elemento essencial para a atuação municipal, as condições atuais dos cadastros gerenciados pelos municípios nem sempre são adequadas para o desempenho das funções fiscais e, de forma mais abrangente, para a gestão da cidade. Os problemas causadores de tal defasagem são dos mais diversos, indo desde a inclusão apenas de informações relativas à cidade “legal” à deficiência dos sistemas para a finalidade a que se destinam (DE CESARE, 2005, p. 59-60).

Outro grande problema, estritamente ligado a esta discussão, são as alterações nas dimensões e padrões dos imóveis, e mesmo a não comunicação de edificação do bem, de modo que o imóvel consta no Cadastro Imobiliário como territorial, quando na verdade se trata de imóvel predial, o que afeta diretamente na base de cálculo do imposto, e, a depender da legislação local, afeta, ainda, a correta aplicação das alíquotas.

Em que pese a importância do cadastro para a estimativa do valor venal dos imóveis, a simples observação da realidade é uma inequívoca demonstração do alto índice de edificações irregulares no país. De acordo com De Cesare (2005), apenas os imóveis que receberam carta de habitação e foram edificados de acordo com parâmetros legais costumam ser incluídos no cadastro imobiliário. Mesmo os imóveis que se incluem nessa categoria nem sempre são corretamente registrados, devido a omissões de expansão da área construída (AFONSO et al., 2013, p. 47).

Nesse panorama, a atualização do Plano Diretor da cidade tem grande valia, pois pode identificar áreas de expansão urbana até então não tributadas. Uma boa opção atualmente adotada por alguns municípios é a utilização de imagens via satélite, as quais obtêm informações relativas ao georreferenciamento da zona urbana da cidade, identificando novas construções ou modificações significativas em imóveis preexistentes.

Saliente-se que o modelo ideal de sistema cadastral é um que seja multifinalitário, permitindo não só a percepção dos atributos físicos dos imóveis, mas também fatores mais detalhados como acesso a centros de lazer e índice de criminalidade, transformando o que poderia ser um simples banco de dados fiscais em uma verdadeira ferramenta para gerir a cidade e estudar novas políticas públicas, viabilizando ações específicas para cada região do município (AFONSO et al., 2013, p. 46).

Para médias e pequenas cidades, porém, a falta de corpo técnico e de capital torna-se limitadora da adoção de tais medidas, pois é alto o investimento em recursos humanos e materiais para o levantamento de dados, seja o de campo, seja o aéreo, bem como para a implantação e a manutenção de sistemas técnicos. Assim, há a “ineficiência administrativa, no que tange à capacidade de manutenção do cadastro imobiliário razoavelmente qualificado e atualizado, assim como a capacidade dos municípios de gerar avaliações que reflitam o valor de mercado dos imóveis” (DE CESARE, 2005, p. 51).

Nesse sentido, a modernização da Planta Genérica de Valores (PGV) é igualmente indispensável no deslinde da problemática ora debatida, por respaldar melhores técnicas de avaliação imobiliária. Um dos maiores empecilhos políticos para tanto consiste no fato de que qualquer alteração na PGV deve passar pelo Poder Legislativo, o qual, como cediço, recebe forte e direta pressão por parte do eleitorado, levando à adoção de medidas muitas vezes carentes de tecnicidade (AFONSO et al., 2013, p. 48).

Embora seja necessária a atualização cadastral dos dados do Fisco com determinada periodicidade, bem como o acompanhamento pelo gestor local das constantes alterações no território urbano e a modernização nas formas de avaliação para viabilizar o incremento da receita de IPTU, é igualmente indispensável o correto embasamento legal para transformar o valor venal encontrado em aumento da receita própria, conforme se verá adiante.

4. Análise de legislações municipais sobre a progressividade fiscal do IPTU

Considerando que muito embora a progressividade extrafiscal, também conhecida como progressividade no tempo, possa representar incremento na receita advinda do IPTU a longo prazo, é certo que a progressividade fiscal segundo o valor venal traz maior retorno arrecadatório em um curto a médio lapso temporal.

Porém, mesmo após autorização constitucional da tão controversa progressividade fiscal do IPTU, os municípios brasileiros continuaram com suas legislações defasadas. A maioria restringiu-se a continuar prevendo apenas a progressividade extrafiscal e alguns criaram legislações sobre progressividade fiscal carentes de executoriedade ou mesmo ilegais.

Nesta seção, serão expostos erros cometidos por alguns municípios brasileiros, com exemplificação de algumas legislações locais, e ao final será feito um estudo de caso específico do município de Caruaru/PE.

4.1. Principais erros cometidos pelos municípios quanto à progressividade fiscal do IPTU

Retomando e simplificando os pontos discutidos, cabe pontuar que a Constituição Federal, em seu art. 156, § 1º, I, autorizou os municípios a instituírem, dentro de suas respectivas competências, a progressividade do IPTU em razão do valor do imóvel. No inciso II do aludido dispositivo constitucional, houve a autorização da possibilidade de alíquotas diferenciadas de acordo com a localização e o uso do imóvel. Ambos os incisos foram inseridos na Carta Magna por intermédio da EC n. 29/2000.

A partir de então, tornou-se possível que as legislações municipais previssem a progressividade fiscal do IPTU, ressaltando-se que, antes do advento da apontada EC n. 29/2000, são consideradas inconstitucionais as leis locais que já previam tal progressão de alíquotas, conforme disciplinamento da outrora abordada Súmula 668 do STF.

Ocorre, porém, que tal autorização constitucional foi deturpada por muitos municípios brasileiros, fazendo com que a progressividade fiscal ultrapassasse os necessários limites, conforme infere-se da análise legislativa. A título elucidativo e exemplificativo de tal questão, pode-se destacar a legislação do município de São Paulo. Veja-se.

O Código Tributário Municipal de São Paulo, a Lei n. 6.989, de 29 de dezembro de 1966, prevê a progressividade do valor venal do imóvel em função da presumível capacidade contributiva do seu proprietário, diferenciando os imóveis prediais utilizados exclusiva ou predominantemente como residência, fixando a alíquota-base na razão de 1 % sobre o valor venal do imóvel (art. 7º); e os imóveis prediais utilizados para fins diversos, com alíquota-base na razão de 1,5% sobre o seu valor venal, escalonando um sistema de progressão e regressão nos seguintes termos:

“Art. 7º-A. Ao valor do imposto, apurado na forma do artigo 7º, adiciona-se o desconto ou o acréscimo, calculados sobre a porção do valor venal do imóvel compreendida em cada uma das faixas de valor venal da tabela a seguir, sendo o total do desconto ou do acréscimo determinado pela soma dos valores apurados na conformidade deste artigo. (Redação dada pela Lei n. 13.475/2002) (Vide Decretos n. 45.659/2004 e n. 52.007/2010)

|

Faixas de valor venal |

Desconto/Acréscimo |

|

Até R$ 150.000,00 |

– 0,3% |

|

Acima de R$ 150.000,00 até R$ 300.000,00 |

– 0,1% |

|

Acima de R$ 300.000,00 até R$ 600.000,00 |

+ 0,1% |

|

Acima de R$ 600.000,00 até R$ 1.200.000,00 |

+ 0,3% |

|

Acima de R$ 1.200.000,00 |

+ 0,5% |

(Redação dada pela Lei n. 15.889/2013)

Art. 8º-A. Ao valor do imposto, apurado na forma do artigo 8º, adiciona-se o desconto ou o acréscimo, calculados sobre a porção do valor venal do imóvel compreendida em cada uma das faixas de valor venal da tabela a seguir, sendo o total do desconto ou do acréscimo determinado pela soma dos valores apurados na conformidade deste artigo. (Redação dada pela Lei n. 13.475/2002) (Vide Decretos n. 45.659/2004 e n. 52.007/2010)

|

Faixas de valor venal |

Desconto/Acréscimo |

|

Até R$ 150.000,00 |

– 0,4% |

|

Acima de R$ 150.000,00 até R$ 300.000,00 |

– 0,2% |

|

Acima de R$ 300.000,00 até R$ 600.000,00 |

0,0% |

|

Acima de R$ 600.000,00 até R$ 1.200.000,00 |

+ 0,2% |

|

Acima de R$ 1.200.000,00 |

+ 0,4% |

(Redação dada pela Lei n. 15.889/2013)”

No que tange aos imóveis territoriais, vale ressaltar que a alíquota-base e o sistema de progressão e regressão seguem os mesmos parâmetros dos imóveis prediais utilizados para fins diversos de residência, conforme tabela imediatamente acima.

O problema desse escalonamento confuso previsto em São Paulo consiste principalmente no fato de que os imóveis comerciais acabam sendo mais favorecidos do que os imóveis residenciais, quando o contrário deveria ser observado, haja vista a proteção constitucional à casa, enquanto asilo inviolável.

Além disso, por serem os imóveis comerciais ou de prestação de serviços locais de geração de renda, deveriam, pois, ser mais tributados do que imóveis utilizados para fins de residência, a fim de se obter a tão falada justiça tributária.

Doutra banda, parece inconsistente que imóveis territoriais, então sem aparente função social, possuam a mesma alíquota-base e o mesmo sistema de progressão de imóveis que têm destinação específica e contribuem para a urbanização e o crescimento econômico da urbe.

Percebe-se, pois, que essa progressividade acaba por desvirtuar até mesmo princípios constitucionais, como o da razoabilidade. Isso porque há casos em que o imóvel residencial acaba pagando mais do que um terreno, ainda que apresente a alíquota reduzida de 1%. Na melhor das hipóteses, anula-se o benefício da alíquota menor, o que afronta o princípio da razoabilidade, que é um limite imposto à ação do próprio legislador. A lei não pode dar com a mão direita e retirar com a mão esquerda, sem ferir a ordem legal (HARADA, 2019).

Levando em consideração que São Paulo é um grande centro e uma das mais importantes cidades do país, e ainda assim possui um deficitário sistema de progressão de alíquotas de IPTU, fica fácil prever como muitos municípios menores, com menos discussões jurídicas e mais pressão política, se comportam quanto à progressividade fiscal.

Outra grande cidade que não conseguiu regulamentar acertadamente a questão da progressividade fiscal é o Rio de Janeiro. O Código Tributário Municipal do Rio de Janeiro, então Lei n. 691, de 24 de dezembro de 1984, previa em seu original art. 67 um sistema de progressão variável de acordo com a metragem e a finalidade do imóvel.

Antes da edição da EC n. 29/2000, o STF se pronunciou acerca da legislação carioca, por meio do RE 248892/RJ, declarando que a progressividade do IPTU somente seria possível em sua função extrafiscal, segundo seu entendimento da época de inaplicabilidade do Princípio da Capacidade Contributiva sobre o IPTU, então imposto real.

Posteriormente, o CTM do Rio foi alterado, passando a prever apenas a progressividade extrafiscal; alíquotas-base fixas, diferenciadas apenas em decorrência da finalidade do imóvel; e um sistema de descontos em cima do valor total do imposto – e não um escalonamento de progressão e regressão sobre a base de cálculo como ocorre em São Paulo – quando tal montante não ultrapassar valores específicos, conforme se infere a seguir:

Art. 67 [...]

§ 1º Quando não ultrapassar os valores fixados na tabela abaixo, o imposto sofrerá os seguintes descontos, de acordo com a utilização dada ao imóvel:

I – Imóveis edificados:

a) unidades residenciais:

|

Valor do imposto até (R$) |

Desconto (%) |

|

800,00 |

60 |

|

1.200,00 |

40 |

|

1.600,00 |

20 |

|

3.000,00 |

10 |

b) unidades não residenciais:

|

Valor do imposto até (R$) |

Desconto (R$) |

|

5.000,00 |

600,00 |

II – Imóveis não edificados:

|

Valor do imposto até (R$) |

Desconto (R$) |

|

3.000,00 |

1.000,00 |

Assim, ainda que, sem maiores esforços interpretativos, os descontos previstos possam fazer valer a isonomia tributária mediante a diminuição do valor do imposto para os contribuintes com menor capacidade contributiva presumível, é certo que não se trata de progressividade fiscal de fato, haja vista a alteração, apenas a menor, no valor final do IPTU, e não em sua base de cálculo, o que leva a discussões acerca da sua legalidade e com toda certeza deixa de explorar por completo o potencial tributário do imposto na cidade.

Cabe repisar que a porventura permanência, nos dias atuais, da progressividade fiscal prevista no original art. 67 do CTM do Rio de Janeiro não poderia ser utilizada, haja vista a repetidamente apontada Súmula 668 do STF, razão pela qual a edição de lei modificativa do códex seria indispensável para autorizar a progressão de alíquotas em razão do valor venal.

Assim, como se não bastasse a insuficiência dos dados cadastrais para a correta apuração da base de cálculo do imposto, o sistema de progressão, quando raramente previsto pelos municípios, seguem padrões errôneos de grandes cidades, sem que haja o estudo específico da realidade municipal, que deve levar em conta não só o tamanho e a população da cidade, mas também região em que se encontra, seu grau de urbanização e desenvolvimento, bem como os meios à disposição para se obter o valor venal do bens imóveis.

Desta feita, claramente não há uma fórmula perfeita de progressão fiscal aplicável a todas as municipalidades brasileiras, haja vista que o estudo específico de cada município é de total importância para a edição de legislação além de constitucional, por óbvio, coerente com a realidade fática do ente tributante em questão.

4.2. Estudo de caso – Município de Caruaru/PE

Considerando que o conhecimento das particularidades locais de cada município é fundamental para a elaboração da legislação sobre IPTU progressivo, a fim de tornar este estudo instrumento de abertura para a discussão e o melhoramento da arrecadação municipal da cidade de Caruaru/PE por tal via, passa-se, por ora, a analisar a atual legislação e o comportamento da arrecadação do imposto local, e, ao final, sugerem-se parâmetros iniciais para as devidas modificações legislativas.

O caput do art. 308 do Código Tributário Municipal de Caruaru, Lei Complementar n. 15, de 5 de janeiro de 20094, dispõe sobre as alíquotas do IPTU da seguinte forma:

“Art. 308. O Imposto Sobre a Propriedade Predial e Territorial Urbana é devido em conformidade com as seguintes alíquotas:

I – para os imóveis não edificados: 2,0% (dois por cento);

II – para os imóveis edificados:

a) 1,0% (hum por cento) para os imóveis de uso residencial e aqueles onde sejam exercidas atividades próprias do Microempreendedor Individual – MEI; (Redação pela LC 023/10)

b) 1,2% (hum vírgula dois) para os imóveis onde sejam exercidas atividades industriais, comerciais ou de prestação de serviços;

c) 1,5% (hum vírgula cinco) para os imóveis onde sejam exercidas atividades autorizadas a funcionar pelo sistema financeiro.”

Percebe-se, pois, que não há progressividade fiscal das alíquotas em decorrência da variação do valor venal, restringindo-se o CTM a fixar alíquotas diferentes a partir da destinação dada ao imóvel objeto da exação. O art. 310, por sua vez, prevê a progressividade extrafiscal:

“Art. 310. O imóvel que, nos termos do Plano Diretor do Município, não atender à sua função social ficará sujeito, durante 5 (cinco) exercícios consecutivos, a aplicação das seguintes alíquotas progressivas:

I – 2,0% (dois por cento) para o primeiro exercício;

II – 4,0% (quatro por cento) para o segundo exercício;

III – 8,0% (oito por cento) para o terceiro exercício;

IV – 12,0% (doze por cento) para o quarto exercício;

V – 15,0% (quinze por cento) para o quinto exercício.

Parágrafo único. Caso as exigências definidas no Plano Diretor não sejam atendidas nos cinco exercícios, manter-se-á a aplicação da alíquota limite, até que se atendam as referidas exigências.”

Embora algumas considerações sobre a progressividade extrafiscal do município de Caruaru se fizessem pertinentes – sobretudo com uma discussão voltada para garantir que tal progressão não acabe por ocasionar o vedado efeito confiscatório – a fim de que não haja o distanciamento da proposta ora em debate com o objeto de estudo, passa-se à análise da falta de previsão das alíquotas progressivas quanto ao valor venal do imóvel.

Conforme informações colhidas no Portal da Transparência de Caruaru5, a arrecadação em 2018, 2019 e 2020 do IPTU do exercício, ou seja, sem contar com o recolhimento advindo do pagamento de débitos já inscritos na dívida ativa, comportou-se da seguinte maneira:

2018

|

PRINCIPAL |

MULTA/JUROS |

TERRITORIAL |

PREDIAL |

|

R$ 35.530.398,49 |

R$ 519.365,86 |

R$ 3.208.367,31 |

R$ 32.322.031,18 |

2019

|

PRINCIPAL |

MULTA/JUROS |

TERRITORIAL |

PREDIAL |

|

R$ 42.336.565,87 |

R$ 225.367,04 |

R$ 1.268.164,34 |

R$ 41.068.401,53 |

2020

|

PRINCIPAL |

MULTA/JUROS |

TERRITORIAL |

PREDIAL |

|

R$ 36.362.360,64 |

R$ 170.506,48 |

R$ 1.487.731,39 |

R$ 34.874.629,25 |

Considerando que a única mudança anual nos valores do IPTU desde a entrada em vigor do atual Código resume-se, em tese, à atualização monetária, pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA), conforme art. 506 do CTM, dos valores venais dos imóveis, então base de cálculo do imposto, presume-se que a arrecadação desde 2010 manteve um padrão equivalente durante o decorrer dos anos, sem que houvesse incremento considerável, autorizado por lei, aos cofres públicos.

É fácil perceber que o atual CTM de Caruaru entrou em vigência em período posterior à EC n. 29/2000. Ou seja, desde o seu nascedouro, o Código já poderia ter previsto a progressividade fiscal das alíquotas do IPTU, uma vez autorizado constitucionalmente e pacificada a discussão, a título nacional, acerca da possibilidade de aplicação do Princípio da Capacidade Contributiva ao imposto em questão. Assim, já se passaram vinte anos sem que o Município explore todo o seu potencial tributário no que tange à legislação, lançamento e arrecadação de IPTU.

A implantação do sistema de alíquotas progressivas, por si só, não alcançaria o ideal de justiça tributária, em decorrência de todas as problemáticas já expostas, quais sejam, em resumo, a desatualização do Cadastro Imobiliário, formas defasadas de avaliação, bem como Planta Genérica de Valores ultrapassada, como é visto Brasil afora.

Porém, considerando que a progressão fiscal tem retorno quase que imediato, respeitando-se, por óbvio, os Princípios da Anterioridade Anual e da Anterioridade Nonagesimal, a previsão de alíquotas escalonadas pelo valor venal dos imóveis mostra-se como medida certa e legal para aumento da receita tributária do município de Caruaru.

A partir do método comparativo, considerando a realidade fática municipal em termos de regionalização, desenvolvimento e porte tributário, elencaram-se algumas legislações municipais que poderiam servir de base para a instituição da progressividade fiscal em Caruaru.

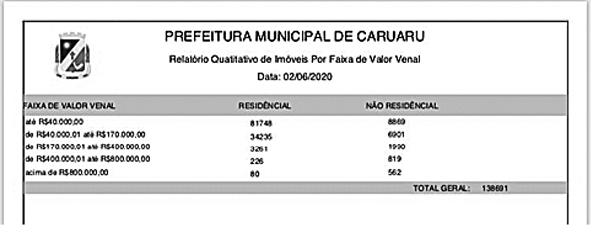

Tendo como ponto de partida a legislação da cidade do Recife/PE, que leva em conta cinco faixas de valores venais dos imóveis localizados em sua área de competência, as quais variam de R$ 40.000,00 (quarenta mil reais) a R$ 800.000,00 (oitocentos mil reais), obteve-se, em relatório elaborado pela empresa fornecedora do software de gestão tributária do município de Caruaru, a seguinte quantidade de imóveis edificados por cada faixa de valor:

Percebeu-se, pois, que as cinco faixas de valores venais tidas como parâmetro para progressão no município de Recife não servem, sem feitas as devidas alterações, para Caruaru, uma vez que os valores dos imóveis são mais baixos nesta última cidade.

Além de revelar a necessidade de escalonamento maior, principalmente nas faixas menores de valores, a fim de realmente atingir a justiça fiscal e não meramente encarecer o imposto para um pequeno grupo de contribuintes, o relatório sugere a necessidade de atualização da PGV e mesmo dos instrumentos utilizados para avaliação imobiliária, pois não é concebível que um município do porte de Caruaru apresente valores venais tão diminutos.

Assim é ratificada a necessidade de se conciliar inovação legislativa com a modernização dos instrumentos de cálculo do valor venal dos imóveis, razão pela qual vale repisar a indispensabilidade de atualização do Cadastro Imobiliário como um todo.

De todo modo, feitas as devidas ressalvas, considerando um maior escalonamento das faixas de valores tidas como base inicial, bem como evitando cometer os mesmos erros pontuados em seção anterior, por exemplo, um escalonamento confuso que leva em conta progressões e regressões sucessivas; bem como favorecendo, em primeiro plano, os imóveis residenciais, elaborou-se uma tabela sugestiva de alíquotas progressivas de IPTU, para imóveis edificados no município de Caruaru, nos seguintes termos:

|

ALÍQUOTAS |

||

|

Valor venal |

Imóveis residenciais |

Imóveis não residenciais |

|

Até R$ 20.000,00 |

0,60% |

1,00% |

|

Acima de R$ 20.000,00 até R$ 40.000,00 |

0,70% |

1,15% |

|

Acima de R$ 40.000,00 até R$ 80.000,00 |

0,80% |

1,25% |

|

Acima de R$ 80.000,00 até R$ 170.000,00 |

0,90% |

1,35% |

|

Acima de R$ 170.000,00 até R$ 400.000,00 |

1,00% |

1,50% |

|

Acima de R$ 400.000,00 até R$ 800.000,00 |

1,20% |

1,75% |

|

Acima de R$ 800.000,00 |

1,40% |

2,00% |

Percebe-se que o sugerido sistema de alíquotas escalonadas favoreceu os imóveis residenciais e de menores valores venais, despertando o sentimento de justiça e de fazimento do Princípio da Capacidade Contributiva, em que os proprietários de imóveis mais valiosos e onde se exercem atividades econômicas contribuem mais para a Fazenda Municipal do que proprietários de pequenas residências.

A fim de assegurar aos microempresários individuais o direito estampado na LC n. 123/2006, mormente em seu art. 18-D, incluído pela LC n. 147/2014, sugere-se a adição de parágrafo junto à tabela das alíquotas, prevendo que tais empresários que exercerem as atividades em sua residência receberão tratamento semelhante aos imóveis meramente residenciais, no que tange à aplicação das alíquotas, obedecendo, por óbvio, o escalonamento progressivo residencial de acordo com o valor venal.

Destaque-se que não foi feita a diferenciação, como é atualmente, dos imóveis ocupados por Instituições Financeiras, uma vez que a tabela sugerida teve o intuito justamente de abarcar mais situações do que o sistema atual – cobrando menos de quem pode contribuir, em tese, menos –, além de todo o cuidado de não desvirtuar o caráter real do IPTU, prevendo critérios subjetivos.

Para os imóveis territoriais, ou seja, os não edificados, a alíquota-base no município de Caruaru poderia aumentar de 2% (dois por cento) para 2,5% (dois vírgula cinco por cento), até como forma de incentivar os contribuintes a informarem edificações até então irregulares, auxiliando na atualização do banco de dados do Fisco em sua constante busca pela correta tributação do IPTU. O aumento também fomentaria a construção de novos imóveis, contribuindo para a urbanização da cidade e atingimento da função social da propriedade.

A continuação da previsão legal de progressividade extrafiscal no CTM de Caruaru também favorece o cumprimento da dita função social da propriedade, sendo de todo interessante a discussão, em ocasião própria, da correção das atuais alíquotas de progressão no tempo, sendo essencial, por óbvio, que haja a fiel observância da lei, pela diligência da autoridade fazendária e dos servidores municipais para que a legislação extrafiscal do IPTU não seja letra morta.

Com a alteração proposta, pretende-se que a arrecadação de IPTU nos próximos exercícios tenha um considerável aumento, auxiliando no desenvolvimento social e econômico do Município, dada, sobretudo, à não vinculação do imposto em tela a despesas específicas. Maiores discussões sobre atualização dos instrumentos de aferição dos valores venais ainda se fazem necessárias.

5. Considerações finais

Infere-se, por todo o exposto, que a busca pela isonomia tributária é sim conciliável com a atividade arrecadatória dos municípios mesmo na tributação de impostos reais, não só por meio da extrafiscalidade, mas também quando do exercício da função precípua fiscal do IPTU.

Porém, é inegável que a deficiência nos instrumentos legais de aferição da base de cálculo do IPTU afeta diretamente no poder do ente tributante em conseguir refletir, de modo acertado, a capacidade contributiva do sujeito passivo no valor do imposto que lhe é cobrado.

Desta feita, a tão necessária busca pela justa tributação e a efetivação da isonomia tributária, ora traduzida pelo Princípio da Capacidade Contributiva, torna-se um impasse encontrado pelos municípios quando da tributação do IPTU, mormente pela falta de recursos humanos e financeiros para se manter sempre atualizados os Cadastros Imobiliários e as Plantas Genéricas de Valores.

Isso porque restou demonstrado que o único parâmetro objetivo constitucional possível a ser tomado como base pelos municípios para a progressividade fiscal é o valor venal do imóvel, então base de cálculo do imposto em tela.

Assim, percebe-se a extrema importância da atenção e do investimento em atualizações periódicas dos dados cadastrais do Fisco Municipal, a fim de que os registros fiscais estejam em consonância com a realidade fática, auxiliando, além da correta e justa tributação do IPTU, na adoção de políticas públicas regionalizadas e em inovações legislativas condizentes com as necessidades do município.

Pode-se concluir, ainda, que mesmo após autorização constitucional da progressão das alíquotas de IPTU, os municípios brasileiros continuaram, em muitos casos, a prever alíquotas-base simples e alguns, mesmo prevendo a progressão, restringiram-se à extrafiscal ou criaram parâmetros inconstitucionais de progressividade fiscal.

Nesse panorama, grandes centros urbanos como São Paulo e Rio de Janeiro desvirtuaram o sistema escalonado de alíquotas de IPTU autorizado pela Constituição Federal, por meio da EC n. 29/2000, criando problemas diários a serem enfrentados pela Administração Tributária, abrindo margem, inclusive, para recursos administrativos e ações judiciais, que enfraquecem a segurança jurídica tão necessária na relação Fisco-contribuinte, revelando, ainda, a fragilidade das técnicas legislativas tributárias adotadas por essas municipalidades.

Concluiu-se, ainda, que se cidades importantes, em tese, com suficiente suporte técnico e jurídico para elaboração de leis tributárias, pecam quando do intuito de conciliar os dois aspectos advindos do seu Poder de Tributação, quais sejam o arrecadatório e o de instrumento de justiça, as pequenas e médias cidades sofrem ainda mais, inclusive por pressão política.

Por fim, pela comparação de legislações municipais no que tange à progressão fiscal das alíquotas de IPTU, minimizando a margem de erros – mediante a verificação de não continuação de incongruências criadas por outros municípios – elaborou-se tabela sugestiva de alíquotas escalonadas em decorrência das faixas de valores venais mais indicadas para o município de Caruaru/PE.

Com variação de alíquotas de IPTU para imóveis edificados de 0,60% a 1,40%, no caso dos residenciais; e de 1% a 2%, nos imóveis não residenciais, pretendeu-se a tão batalhada junção do incremento na arrecadação municipal, com o respeito ao Princípio da Capacidade Contributiva, no que for aplicável ao IPTU, enquanto imposto de caráter real.

Para imóveis não edificados – os territoriais –, sugeriu-se o aumento de 2% para 2,5%, a fim de fomentar a urbanização e o cumprimento da função social da propriedade, que se dará, também, pelas alíquotas progressivas no tempo.

Cumpre informar que este artigo não teve a intenção de discorrer de maneira exaustiva sobre o incremento na arrecadação municipal por meio do IPTU progressivo, mas abrir margens para discussões dentro dos municípios, de modo que suas legislações se adéquem aos parâmetros constitucionais, levando em conta, por óbvio, suas próprias realidades locais.

Referências

AFONSO, José de Roberto R.; ARAUJO, Erika Amorim; NÓBREGA, Marcos Antônio Rios da. IPTU no Brasil: um diagnóstico abrangente. Rio de Janeiro: FGV, 2013. v. 4. (FGV Projetos)

BRASIL. Constituição (1988). Constituição da República Federativa do Brasil. Brasília: Senado, 1988.

BRASIL. Supremo Tribunal Federal (STF). Recurso Extraordinário: RE 248892 RJ. Relator Ministro Maurício Corrêa. Disponível em: https://stf.jusbrasil.com.br/jurisprudencia/14696076/recurso-extraordinario-re-248892-rj/inteiro-teor-103088550. Acesso em: 5 jun. 2020.

BRASIL. Supremo Tribunal Federal (STF). RE 249.003 ED, RE 249.277 ED e RE 284.729 AgR. Relator Ministro Edson Fachin. Disponível em: https://redir.stf.jus.br/paginadorpub/paginador.jsp?docTP=TP&docID=10923918. Acesso em: 5 jun. 2022.

BRASIL. Supremo Tribunal Federal (STF). RE 482.367 AgR-AgR. Relator Ministra Cármen Lúcia. Disponível em: https://redir.stf.jus.br/paginadorpub/paginador.jsp?docTP=AC&docID=607351. Acesso em 5 jun. 2022.

BRASIL. Supremo Tribunal Federal (STF). RE 184.841. Relator Ministro Sepúlveda Pertence. Disponível em: https://redir.stf.jus.br/paginadorpub/paginador.jsp?docTP=AC&docID=228246. Acesso em: 5 jun. 2022.

BRASIL. Supremo Tribunal Federal (STF). Súmula 589. Disponível em: http://www.stf.jus.br/portal/jurisprudencia/menuSumarioSumulas.asp?sumula=2300. Acesso em: 5 jun. 2020.

BRASIL. Supremo Tribunal Federal (STF). Súmula 668. Disponível em: http://www.stf.jus.br/portal/jurisprudencia/menuSumarioSumulas.asp?sumula=1521. Acesso em: 5 jun. 2020.

CARUARU. Lei Complementar n. 15, de 5 de janeiro de 2009 (Código Tributário Municipal de Caruaru). Disponível em: https://caruaru.pe.gov.br/codigo-tributario. Acesso em: 10 fev. 2021.

CARUARU. Relatórios de Receitas – IPTU Exercícios 2018, 2019 e 2020 (Portal da Transparência de Caruaru). Disponível em: https://caruaru.pe.gov.br/portal-da-transparencia/receitas/. Acesso em: 10 fev. 2021.

CAVALCANTE, Elton Emanuel Brito. A progressividade tributária e o princípio da capacidade contributiva no Brasil. Revista Jus Navigandi, ISSN 1518-4862, Teresina, ano 23, n. 5589, 20 out. 2018. Disponível em: https://jus.com.br/artigos/65380. Acesso em: 27 out. 2019.

DE CESARE, Cláudia. O cadastro como instrumento de política fiscal. In: ERBA, Diego A.; OLIVEIRA, Fabrício L. de; LIMA JR., Pedro de Novaes (org.). Cadastro multifinalitário como instrumento de política fiscal e urbana. Disponível em: https://www.capacidades.gov.br/biblioteca/detalhar/id/78/titulo/cadastro-multifinalitario-como-instrumento-de-politica-fiscal-e-urbana#prettyPhoto. Acesso em: 5 jun. 2022.

HARADA, Kiyoshi. O imbróglio sobre o aumento do IPTU de São Paulo. Disponível em: http://www.haradaadvogados.com.br/3199-2/. Acesso em: 26 maio 2020.

MARTINS, Ives Gandra da Silva. Capacidade contributiva, igualdade e justiça. Revista Brasileira de Direito Constitucional, 2003.

MOREIRA, André Mendes. Capacidade contributiva. Tomo Direito Tributário, edição 1, maio de 2019. Disponível em: https://enciclopediajuridica.pucsp.br/verbete/264/edicao-1/capacidade-contributiva. Acesso em: 27 out. 2019.

RIO DE JANEIRO. Lei n. 691, de 24 de dezembro de 1984 (Código Tributário Municipal do Rio de Janeiro). Disponível em: https://leismunicipais.com.br/codigo-tributario-rio-de-janeiro-rj. Acesso em: 5 jun. 2020.

SABBAG, Eduardo. Manual de Direito Tributário. 11 ed. São Paulo: Saraiva, 2019.

SÃO PAULO. Lei n. 6.989, de 29 de dezembro de 1966 (Código Tributário Municipal de São Paulo). Disponível em: https://leismunicipais.com.br/codigo-tributario-sao-paulo-sp. Acesso em: 5 jun. 2020.

1 RE 249.003 ED, RE 249.277 ED e RE 284.729 AgR, Rel. min. Edson Fachin, j. 9.12.2015, P, DJe 10.5.2016; RE 482.367 AgR-AgR, Rel. min. Cármen Lúcia, j. 15.12.2009, 1ª T., DJe 5.2.2010; RE 184.841, Rel. min. Sepúlveda Pertence, j. 21.3.1995, 1ª T., DJ 8.9.1995.

2 “Súmula 668. É inconstitucional a lei municipal que tenha estabelecido, antes da Emenda Constitucional 29/2000, alíquotas progressivas para o IPTU, salvo se destinada a assegurar o cumprimento da função social da propriedade urbana.”

3 “Súmula 589. É inconstitucional a fixação de adicional progressivo do imposto predial e territorial urbano em função do número de imóveis do contribuinte.”

4 Disponível em: https://caruaru.pe.gov.br/codigo-tributario/. Acesso em: 10 fev. 2021.

5 Portal da Transparência de Caruaru. Relatórios de Receitas – IPTU Exercícios 2018, 2019 e 2020. Disponível em: https://caruaru.pe.gov.br/portal-da-transparencia/receitas/. Acesso em: 10 fev. 2021.