Tributação Ambiental e Responsabilidade Civil Ambiental: o Tributo pode ser Usado como Reparação?

Environmental Taxation and Environmental Liability: could the Tax be Used as a Remedy for Restitution?

Andrei Cesar Schneider

Mestre em Direito pela Pontifícia Universidade Católica do Rio Grande do Sul (PUC/RS). Formado em Direito pela Universidade Federal do Rio Grande do Sul (UFRGS).

E-mail: andreicsc@gmail.com.

Recebido em: 13-8-2021 – Aprovado em: 16-12-2023

https://doi.org/10.46801/2595-6280.56.3.2024.1253

Resumo

O Direito Tributário é uma área das Ciências Jurídicas que demanda a compreensão holística e sistemática não apenas da interação dos corpos legais positivados, mas também das outras ciências que influenciam as motivações jurídicas. Dessa forma, o objetivo deste trabalho é analisar a possível relação entre a tributação ambiental e a responsabilidade civil ambiental a partir do elo comum do princípio poluidor-pagador. Nesse sentido, o que se pretende é demonstrar a possibilidade de analisar o tributo como uma forma de reparação dos custos arcados pelo Estado em razão dos prejuízos à saúde decorrentes da degradação ambiental, sobretudo, na forma da poluição atmosférica.

Palavras-chave: tributação ambiental, responsabilidade civil ambiental.

Abstract

Tax Law is a field from the Legal Sciences that calls for a holistic and systematic understanding, which is not only related to the stated legal statutes, but also for other sciences that influence the legal reasoning. Therefore, this work intends to analyze the possible connection between environmental taxation and environmental liability from the common ground of the polluter-pays principle. On this subject, the purpose of this research is demonstrating the possibility of considering tax as a remedy for reparation of costs afforded by the State due to the harm of people’s health caused by environmental degradation, especially air pollution.

Keywords: environmental taxation, environmental liability.

1. Introdução

A tributação ambiental, já aplicada por grande número de países, é empregada como um instrumento de desestímulo a condutas ecologicamente indesejadas e estímulo a condutas ecologicamente desejáveis, o que pode se concretizar, por exemplo, por meio de alíquotas superiores para atividades poluentes ou um sistema de isenções, tal qual ocorre com o IPVA de automóveis elétricos. Contudo, as motivações que dirigem a tributação ambiental, ainda que guiadas pelas determinações do Direito Tributário, estão relacionadas ao emprego de mais áreas do Direito e das Ciências. Sendo assim, é preciso analisar o diálogo entre Direito Ambiental e Direito Tributário, assim como de diversas informações ambientais e de saúde que fogem do escopo das Ciências Jurídicas, mas que guardam direta influência.

Todavia, o Direito Ambiental não é o único que pode ser relacionado a esta ferramenta tributária. Pode se discutir também sua relação com o Direito Civil, mais especificamente a Responsabilidade Civil Ambiental, uma vez que ao longo de diversos trabalhos sobre o tema, o termo “responsabilidade” é constantemente mencionado. O motivo de sua menção está associado ao “princípio do poluidor-pagador”, que atribui a quem polui o dever de reparação dos custos causados. Dessa forma, este trabalho tem como objetivo analisar a relação ou a possibilidade de se estabelecer a relação entre tributação ambiental e responsabilidade civil ambiental a partir do princípio do poluidor-pagador. O método utilizado será predominantemente dedutivo-indutivo a partir da literatura sobre o tema, sua análise será sistemática, considerando diversas áreas do Direito com a contribuição de outras Ciências. Além disso, também irá se considerar experiências jurídicas e legislativas de outros países que possam demonstrar esta relação. Tal análise se justifica pelo contexto de danos e custos causados pela poluição que não apenas são socializados, como também pesam sobre o erário do Estado, como será demonstrado a seguir. Seu estudo, dessa forma, é urgente e exige uma percepção holística de cada variável que afeta o tema.

2. Responsabilidade civil ambiental

Em primeiro lugar, faz-se necessário esclarecer que este trabalho não pretende analisar a responsabilidade administrativa ambiental. A responsabilidade administrativa ambiental abarca situações de infração e sanção administrativas, também relacionadas ao exercício do poder de polícia do Estado. Além disso, o Superior Tribunal de Justiça (STJ) já firmou o entendimento de que a responsabilidade administrativa ambiental tem caráter subjetivo1, ou seja, deve apresentar culpa, sendo assim, se exclui de imediato a possibilidade de associação da mesma à tributação, uma vez que o Código Tributário Nacional (art. 3º) é claro ao afirmar que o tributo não constitui sanção de ato ilícito2.

A natureza subjetiva, acima mencionada, é um dos elementos que estrutura a responsabilidade civil. Este trabalho também não tem por intento se aprofundar nas diversas teorias que abarcam a responsabilidade civil ambiental, matéria extensa que já deu origem a diversos trabalhos jurídicos e análises das cortes brasileiras. Contudo, alguns apontamentos fundamentais devem ser abordados, uma vez que estes serão alguns dos pontos de partida e comparação para que seja estabelecida a relação com a tributação ambiental. Nesse sentido, deve-se partir da estruturação da responsabilidade civil: autor, ação ou omissão, nexo causal, culpa e dano. Estes elementos serão analisados diretamente em associação ao tema ambiental, evitando as regressões jurídicas ao “código de Hamurábi”, procurando manter o afunilamento dos objetivos deste trabalho.

Para tanto, deve se partir da Lei n. 6.938/1981, que define a Política Nacional do Meio Ambiente. A lei auxilia a adequação dos conceitos acima mencionados para melhor compreender as definições específicas que cada um destes assume na ótica ambiental, conforme se demonstra abaixo. No entanto, dois elementos serão desconsiderados para fins da análise proposta. O primeiro elemento é a omissão, de modo que aqui se limitará a ação, uma vez que também não seria possível fazer qualquer relação da tributação com uma omissão, justificando sua exclusão. O segundo elemento será a culpa, a qual será excluída uma vez que desde a Lei n. 6.453/1977 passou a se consagrar a responsabilidade objetiva nesta matéria, seguida pela Lei n. 6.938/1981 e reforçada pelo entendimento do STJ, conforme afirmou o relator no REsp n. 769.753/SC: “[...] todos os danos que cause ao meio ambiente a terceiros afetados por sua atividade, sendo prescindível perquirir acerca do elemento subjetivo, o que, consequentemente, torna irrelevante eventual boa ou má-fé para fins de acertamento da natureza [...]”3.4

|

Responsabilidade Civil |

Responsabilidade Civil Ambiental Política Nacional do Meio Ambiente/19814 |

|

Autor |

Poluidor (art. 3º, IV): “[...] a pessoa física ou jurídica de direito público ou privado, responsável, direta ou indiretamente, por atividade causadora de degradação ambiental”. |

|

Ação |

Poluir (art. 3º, III): “[...] a degradação da qualidade ambiental resultante de atividades que direta ou indiretamente: a) prejudiquem a saúde, a segurança e o bem-estar da população; b) criem condições adversas às atividades sociais e econômicas; c) afetem desfavoravelmente a biota; d) afetem as condições estéticas ou sanitárias do meio ambiente; e) lancem matérias ou energia em desacordo com os padrões ambientais estabelecidos”. |

|

Nexo causal |

Liame causal entre a poluição e o dano ambiental que enseja a reparação – Princípio do Poluidor-Pagador (art. 14, IV, § 1º): “Sem obstar a aplicação das penalidades previstas neste artigo, é o poluidor obrigado, independentemente da existência de culpa, a indenizar ou reparar os danos causados ao meio ambiente e a terceiros, afetados por sua atividade. O Ministério Público da União e dos Estados terá legitimidade para propor ação de responsabilidade civil e criminal, por danos causados ao meio ambiente”. |

|

Dano |

Degradação (art. 3º, II): “degradação da qualidade ambiental, a alteração adversa das características do meio ambiente”. |

Tabela 1 – Relação entre os conceitos de responsabilidade. Elaboração própria.

A tabela demonstra a correspondência entre os conceitos e sua definição sob a perspectiva ambiental, o que reforça a necessidade de uma compreensão holística do Direito, sobretudo, em matéria ambiental, afastando-se de sua análise purista e fragmentada. O Direito Ambiental não permite que se trabalhe o Direito em “caixas”. Dessa forma, o poluidor que por meio de alguma de suas ações polui o meio ambiente, resultando em sua degradação, será responsável pela reparação do dano causado. No entanto, é importante assinalar, como acima mencionado, que a ação não se resume ao verbo “poluir”, mas também de suas implicações como “prejudicar” a saúde da população, “afetar” condições estéticas ou “criar” condições adversas a atividades sociais e econômicas. Dessa forma, o liame causal não se resume à mera relação entre “emitir” poluentes e causar danos diretos às condições ecológicas.

De acordo com Leite, a responsabilidade civil em matéria ambiental é extracontratual ou geral (não negocial) objetiva, ou por risco, e dispensa a comprovação da culpa5, compreensão reforçada pelo art. 14, IV, § 1º, da Lei n. 6.938/1981. O autor ainda acrescenta a importante análise da licitude referente a este tema, o que é essencial para associação da tributação. Assim afirma o autor sobre a responsabilização objetiva: “[...] independentemente da licitude ou não da conduta causadora do dano, pode ser verificada nos casos em que a atividade seja desempenhada em consonância com a lei. Isso porque o próprio risco criado pela atividade já constitui um elemento antijurídico”6. Sob tal aspecto deve ser frisado que um ato lícito pode produzir dano, como a poluição, ainda que dentro dos limites aceitos por lei, da mesma forma que o ilícito pode gerar dano algum, caso uma empresa despeje resíduos, sem autorização, que não afetem de modo algum a biota de um rio ou a qualidade de sua água.

A responsabilidade civil, no entanto, não avalia apenas a ação (causa), o nexo (liame) e o dano (consequência), mas também a forma de o reparar. Na responsabilidade civil ambiental se preconiza que a mesma deve ser priorizada por meio do retorno ao status quo ante. A obra de Sarlet e Fensterseifer aponta esta característica como o “princípio da (priorização da) reparação in natura”. De acordo com os autores a salvaguarda da integridade ecológica e seus processos essenciais determina a reparação da forma mais integral e no local do dano7. Não o sendo possível, outros meios passam a ser considerados, como a reparação em outro local, a reparação parcial, a reparação em outras espécies, e outras opções encontradas pela Lei e pelo Judiciário. Entretanto, qualquer uma delas pode ser cumulada com a reparação pecuniária ou substituída se impossível.

O princípio do poluidor-pagador, por sua vez, é um dos guias para tal substituição quando impossível a compensação de outras formas. De acordo com Gonçalves, o princípio do poluidor-pagador consiste “em impor ao poluidor a responsabilidade pelos danos causados ao meio ambiente, arcando com as despesas de prevenção, repressão e reparação da poluição provocada”8. Nesse contexto, nota-se a evidente relação entre a responsabilidade e o dever de arcar com os custos da poluição que demonstra o alicerce comum da tributação ambiental e da responsabilidade civil ambiental. A partir disso, a ação e o dano são elementos percebíveis e de mais fácil comprovação; a dificuldade, todavia, resta em estabelecer a conexão entre ambos, ou seja, o nexo causal.

De acordo com Leite, há três teorias que podem ser mencionadas acerca do nexo causal. A teoria da equivalência das condições tem natureza generalista e parte do método hipotético de eliminação, levando em consideração todos os elementos que contribuíram para produção de um determinado resultado. A teoria da causalidade adequada parte de um critério de probabilidade ao empregar uma prognose retrospectiva em que se retrocede no tempo e se considera o nexo causal para com a causa mais provável de um determinado resultado. Por último, a teoria do dano direto e imediato busca estabelecer o liame a partir do agente que deu causa direta e imediata de um determinado resultado9. Este trabalho adota a teoria da causalidade adequada.

Acredita-se que este seja o viés mais acertado, o qual também é mais aceito pela doutrina, em específico no que toca o dano ambiental. Em alguns danos ambientais é possível estabelecer uma relação clara e imediata, como ocorreria no caso do rompimento de uma barragem que contaminasse um rio ou lago, inviabilizando sua utilização. No entanto, esta não é a realidade de muitos dos danos ambientais. Ao mesmo tempo, se buscada a relação que deu causa ao dano, se corre o risco de um regresso ad infinitum podendo chegar à responsabilização da empresa que vendeu os tijolos para construção da barragem, uma vez que apenas estes, ainda que não possuíssem quaisquer problemas de fabricação, possibilitaram a construção. Nesse sentido, a teoria da causalidade adequada permite que sejam avaliadas as variáveis e qual delas tem maior probabilidade de ser a causadora. Tal teoria sugere a flexibilização do nexo causal necessário, em especial, no contexto de danos ambientais. Isso ocorre porque nos casos da poluição ambiental há uma série de possíveis causadores da degradação, sendo improvável, senão impossível, identificar o responsável direto.

Neste aspecto, merece atenção especial a poluição atmosférica. A poluição atmosférica não se dá apenas pela atividade empresarial que degrada o meio ambiente, mas também pela frota de automóveis dirigidos pelos funcionários da atividade empresarial que os emprega. A Política Nacional do Meio Ambiente, como mencionado, vai além do verbo “poluir” e alcança os prejuízos à saúde. Tais prejuízos serão o foco da análise deste trabalho. A análise deste elemento favorece a responsabilidade solidária ou compartilhada, assim como a teoria do risco. Conforme Bonini esta teoria “deixa de analisar o elemento moral (subjetivo) e se preocupa exclusivamente com a reparação do dano, vinculando a reparação à simples existência do dano e da vinculação do mesmo a uma atuação, não dependendo da existência ou não da culpa nesta atuação”10. O autor reforça a independência da licitude da ação para com o dever de reparar, condição que deve ser analisada, uma vez que apesar da licitude da poluição, indissociável de alguns processos produtivos, ela ainda implica condições nocivas ao meio ambiente.

A poluição atmosférica demanda a responsabilidade compartilhada ou solidária, assim como deve ser acompanhada da teoria do risco. As emissões são fatores de risco para diversas doenças, o que já foi evidenciado por estudos no Brasil, no estado de São Paulo. De acordo com Dapper, Spohr e Zanini11:

“Todos os estudos inclusos nesta revisão sugerem que existe associação da poluição atmosférica com problemas na saúde das populações estudadas. Uma revisão dos efeitos da poluição do ar e os problemas na saúde realizada por Toledo e Nardocci (2011) na cidade de São Paulo (SP) também encontrou resultados capazes de afirmar que a exposição à poluição atmosférica contribui para o aumento da mortalidade e morbidade, principalmente por doenças respiratórias e cardiovasculares.

Com esta pesquisa pode-se perceber que dentre os estudos desenvolvidos no estado de São Paulo há uma diversidade de doenças estudadas, demonstrando que o efeito da poluição do ar não afeta apenas o sistema respiratório e circulatório da população, mas pode ser causador de risco para outros problemas como o baixo peso ao nascer, incidência e mortalidade por câncer, partos prematuros e anemia falciforme.

No que se refere aos poluentes estudados, a maioria dos trabalhos se limitou a usar os dados disponíveis pelo órgão estadual de monitoramento utilizando, principalmente, os níveis dos seguintes poluentes: monóxido de carbono, ozônio, dióxido de enxofre, dióxido de nitrogênio e material particulado (PM10), sendo este último o mais estudado.”

A citação da obra dos autores agrega importantes considerações na análise da responsabilidade civil ambiental para as situações de poluição atmosférica. O Estado de São Paulo, ainda que populoso, também é fortemente industrializado. Os poluentes avaliados na pesquisa dos autores são mais comumente emitidos em processos industriais, ainda que dentro dos permissivos da lei e implicam diversos problemas de saúde. Nestes casos não se pode falar em recomposição in natura, ainda que se recupere a saúde do indivíduo. Além disso, não há como estabelecer qual é o responsável direto que deu causa à piora na saúde de uma pessoa. Contudo, os processos industriais são alguns dos principais causadores da poluição atmosférica e seus danos não são reparados. Os custos, por sua vez, são socializados entre os cidadãos e o Estado, quando há utilização do Sistema Único de Saúde (SUS). Nesse contexto, a complexidade do nexo causal não está apenas entre ligar o causador e o dano, mas quem deveria ser reparado quando parte da compensação pecuniária deveria ser feita ao Estado. Esta relação permite que se questione a possibilidade de utilizar a tributação como reparação. Para isso, primeiro é necessário compreender a Tributação Ambiental.

3. Tributação ambiental

O tributo ambiental pretende orientar comportamentos por meio da utilização de instrumentos ficais que onerem atividades ecologicamente indesejáveis ou desonerem atividades ecologicamente desejáveis. Sua análise deve partir das duas funções do tributo, a extrafiscal e a fiscal. Como duas funções fundantes da tributação, a extrafiscalidade e a fiscalidade norteiam a tributação ambiental mais do que qualquer princípio ou norma. A extrafiscalidade é o conceito tomado como norteador e priorizada pela doutrina, a qual a aponta como preponderante desta modalidade de taxação, sendo a ela, com frequência, atribuída a totalidade da função indutora e de internalização das externalidades negativas.

A origem da extrafiscalidade pode ser associada ao economista e professor universitário alemão Adolph Wagner, cuja primeira obra relacionada ao tema é de 1857. Para o autor, o tributo era mais do que um instrumento de financiamento estatal e suas finalidades também podem ser políticas e sociais, o que Wagner percebeu após identificar, a contrario sensu do liberalismo smithiano, que o mercado não disponibilizaria meios adequados para distribuir riqueza e alcançar a igualdade que concebia. A atuação fiscal, então, teria uma função corretiva das distorções encontradas na sociedade e no mercado cumprindo com uma finalidade sociopolítica12. No entanto, é a partir de Pigou que esta função ganha maior visibilidade, ainda que fortemente criticada por Coase posteriormente.

A extrafiscalidade tem caráter behaviorista, ou seja, conduzir comportamentos por meio de mecanismos de indução, indo além dos típicos instrumentos de comando e controle. Contudo, os comportamentos, ou resultados de comportamentos, a serem direcionados foram estudados em 1920, pelo economista e professor inglês da Universidade de Cambridge, Arthur Cecil Pigou, em seu livro The Economics of Welfare. Em seu livro, o autor defende que há custos privados e custos sociais gerados pela atividade econômica; quando há diferença entre o custo privado e o custo social, se identifica a presença de serviços que não foram compensados ou cobrados13. Essa diferença teria como resultado distorções na distribuição de recursos, e sua correção dependeria da internalização da divergência entre os custos no sistema de preços por meio da ação estatal, uma vez que o mercado, por si só, não o faria14. Para tanto, caberia ao Estado aplicar um sobrepreço para obrigar que externalidades negativas sejam arcadas por aqueles que as causam e não por terceiros fora desta relação, o que ocorreria por meio de um imposto equivalente ao dano social. A externalidade, então, representaria uma falha de mercado a ser corrigida por um imposto chamado de pigouviano cujo propósito fosse restabelecer o “ótimo de Pareto”15.

No entanto, o modelo interventivo corretivo não deixou de ser questionado, de modo que teorias posteriores vieram a criticar esse mecanismo. Ronaldo Harry Coase, um economista britânico e Professor da Escola de Chicago, um dos berços do neoliberalismo, dedica todo um tópico em sua obra The Problem of Social Cost para criticar o modelo de internalização de externalidades da tradição pigouviana16. A proposta de Coase parte, sobretudo, do direito de propriedade e os arranjos e rearranjos de direitos no mercado com suas implicações nos custos de transação17. Para o economista, a compreensão pigouviana partiria de uma utopia de um mercado livre de custos de transação, o que se mostra incorreto devido aos diversos custos para o funcionamento da atividade econômica18. A seguir, se volta para a dicotomia entre o laissez faire e o Welfare State, apontando que, ao invés da intervenção estatal, as diferenças de custos sociais e privados poderiam ser resolvidas por meio de arranjos particulares entre os envolvidos, sem a necessidade do movimento da máquina estatal cujos efeitos ultrapassariam aqueles pensados inicialmente, podendo, então, intensificar o dano ao invés de oferecer uma solução19.

Ainda que se trate de uma função distinta daquela a qual os tributos estão comumente associados, a extrafiscalidade não tem natureza ilimitada para que sejam alcançados os objetivos a que se destina. Os princípios de não confisco, isonomia, proibição do excesso e capacidade contributiva constroem também as fronteiras desta função e protegem o contribuinte dos excessos da intervenção estatal. Do contrário, nada mais estaria se falando do que uma “derrama” para induzir comportamentos. Em primeiro lugar, a extrafiscalidade deve ser orientada: (i) pelo fim constitucional pretendido; (ii) pelo meio utilizado; (iii) pela técnica adotada20. O fim constitucional representa a finalidade constitucional maior que se pretende alcançar por meio da extrafiscalidade. De acordo com Humberto Ávila, “[...] a finalidade extrafiscal poderá justificar a utilização de um critério cujo uso é prima facie vedado pela Constituição. Nesse caso, porém, o ônus de fundamentação para a utilização desse critério será muito maior [...]. Deverá ser evidente que a diferenciação produzirá efeitos que contribuirão para promoção da finalidade extrafiscal”21. Por exemplo, quando se trata da situação brasileira de tributação do cigarro, o fim constitucional pretendido é o direito à saúde, uma vez que este causa extensos danos à saúde, dessa forma o legislador procurou elevar seu custo como forma de desmotivar o consumo. O meio utilizado, conforme Caliendo, divide-se em três: ordenação, intervenção ou redistribuição. A ordenação se refere à utilização “de mecanismos administrativo-fiscais de proteção do interesse público”22. Na intervenção, o que ocorre é a utilização de meios que estimulem ou evitem a realização de determinados comportamentos que se dão na realização da atividade econômica. A redistribuição busca a transformação da realidade social por intermédio de meios corretivos das falhas de mercado23.

A doutrina parte da função extrafiscal como preponderante, pois defende que esse tipo de ferramenta deve manifestar-se, sobretudo, como motor de transformação de condutas. No entanto, ainda que se pretenda favorecer comportamentos ecologicamente desejáveis as externalidades negativas geram custos e, por consequência, uma falha de mercado. A redistribuição e a correção das falhas de mercado na Tributação Ambiental estão associadas ao princípio do poluidor-pagador como uma forma de internalizar as externalidades negativas mencionadas por Pigou. Isso se daria porque a teoria de Coase seria de difícil aplicação, já que demandaria que cada afetado negociasse a reparação diretamente com o causador da poluição, o qual, como já mencionado, pode ser de difícil identificação. O princípio do poluidor-pagador, no entanto, reforça ainda a fiscalidade. Conforme afirma Caliendo, a fiscalidade remonta a origem histórica do tributo pensado como método de financiamento do Estado, sobretudo, para custear as atividades que desempenha24.

A poluição, como demonstrado no item anterior, gera custos também ao sistema público de saúde, onerando o Estado e prejudicando a manutenção do erário. Entre os responsáveis estão diversas empresas, as quais socializam apenas os custos de sua produção, ao passo que mantêm para si os lucros da atividade empresarial, o que demonstra o desequilíbrio deste cenário. Sob ótica da responsabilidade ambiental, direitos difusos da coletividade afetada pela poluição atmosférica dependeriam da sua individualização para demandas individuais ou de demandas coletivas, como ações civis públicas. Todavia o Estado ainda restaria prejudicado pelos custos do sistema de saúde. A Tributação Ambiental, então, surge como uma alternativa que parte de um elo comum: o princípio do poluidor-pagador.

4. Tributação Ambiental e responsabilidade civil ambiental: o princípio do poluidor-pagador

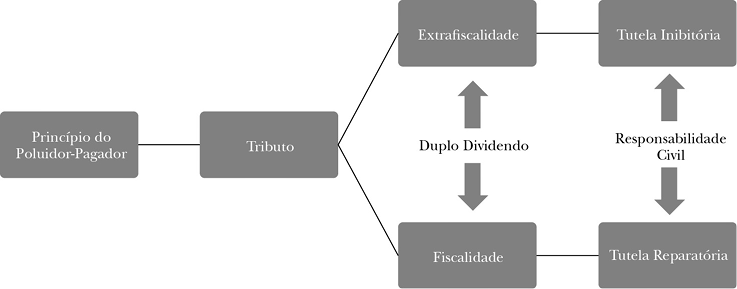

Em primeiro lugar, deve se mencionar que a doutrina brasileira ainda é tímida a respeito de sugerir uma relação direta entre a tributação ambiental e a responsabilidade civil ambiental. O que se estabelece é uma relação de ambas com o princípio do “poluidor-pagador”. No que tange à responsabilidade civil ambiental, esse princípio atua como tutela reparatória após o dano ocorrido. No entanto, após ocorrido o ilícito, mas antes de ocorrido o dano, a mesma atua como tutela inibitória25 em conformidade aos princípios ambientais da precaução e da prevenção. Em comparação, a tributação ambiental, por meio de cada uma de suas funções, exerce os mesmos papéis, unidos não apenas pelo princípio do “poluidor-pagador”, mas também pela compreensão fiscal do “duplo-dividendo”. Sendo assim, a extrafiscalidade atua como tutela inibitória; ela busca impedir a realização de comportamentos ecologicamente indesejáveis por meio da utilização do tributo como um instrumento de política pública behaviorista que redirecione a ação antrópica. Em contrapartida, a fiscalidade age como tutela reparatória, uma vez que o Estado é uma das partes oneradas pela poluição, justificando a compensação como forma de evitar a socialização de custos e o prejuízo ao erário. Dessa forma, a relação aqui observada pode ser assim demonstrada abaixo:

Figura 1 – Relação: responsabilidade civil ambiental e tributação ambiental.

A fiscalidade e a extrafiscalidade convivem e atuam de modo conjunto. Dessa forma, da existência conjunta de ambas deriva a teoria do duplo-dividendo. Ainda em 1991, David Pearce escreveu sobre a função do duplo dividendo com relação à tributação das emissões de gás carbônico. De acordo com o autor, o duplo dividendo possui crítica importância para o debate político, social e para o contexto internacional. Ao passo que uma de suas funções seria corrigir as distorções causadas pelo uso excessivo de serviços ambientais, ele também se aplicaria para o estabelecimento de políticas ambientais que evitem atividades nocivas ao meio ambiente26. Já em 1995, Lawrence Goulder elabora três proposições do duplo dividendo27:

“Weak form: By using revenues from the environmental tax to finance reductions in marginal rates of an existing distortionary tax, one achieves cost savings relative to the case where the tax revenues are returned to taxpayers in lump-sum fashion.

Intermediate: form It is possible to find a distortionary tax such that the revenue-neutral substitution of the environmental tax for this tax involves a zero or negative gross cost.

Strong form: The revenue-neutral substitution of the environmental tax for typical or representative distortionary taxes involves a zero or negative gross cost.”

No entanto, a teoria de Goulder não deixa claro os dois elementos que compõem o duplo dividendo. Esta explicação fica mais clara na obra Tax by Design, de Mirrlees et. al. De acordo com os autores, a primeira função diz respeito à redução de atividades que sejam nocivas ao meio ambiente, a segunda função seria a arrecadação de recursos que podem ser utilizados para redução de outros tributos28. Os autores, no entanto, apontam que os recursos arrecadados podem ser destinados a qualquer área, ou seja, reduzir um tributo ou tarifa não relacionado ao meio ambiente. O que também aparece no trabalho de Nery, que chama este segundo efeito de “dividendo azul” que permitiria a redução de outros impostos distorcivos e aumentaria a eficiência da produção29. Este trabalho, por sua vez, não se filia a esse entendimento. A utilização dos valores arrecadados em outras áreas teria como resultado o descumprimento do princípio do poluidor-pagador, uma vez que os valores arrecadados não seriam destinados à reparação dos danos ambientais. Azevedo, por sua vez, alerta sobre as limitações ao duplo dividendo, acrescentando o que já fora exposto com relação às limitações da extrafiscalidade:

“Por seu turno, quanto à segunda questão, encontra-se associada aos instrumentos privilegiados da fiscalidade ambiental, que lida com a possibilidade de utilizar os impostos para fins de protecção do ambiente, sendo esta finalidade tão intensa que, por vezes, leva mesmo a que o propósito de captação de receita ceda perante objectivos de orientação política, susceptíveis de conduzir à obstaculização de empresas porquanto geradoras de danos ambientais, tornando impeditiva a geração de novos rendimentos tributáveis.”30

A contribuição de Azevedo demonstra que o duplo dividendo implica a necessidade de respeito aos limites da tributação atribuídos à fiscalidade e à extrafiscalidade. O objetivo deste mecanismo, então, se consolida como uma forma de reduzir outros impostos ineficientes de acordo com Peralta. O autor, contudo, ainda defende a função do duplo dividendo na busca pela neutralidade fiscal31. Todavia, uma vez encarada como instrumento para realização de políticas públicas, a neutralidade fiscal se torna pouco evidente, exceto no que tange à porção fiscal do tributo ambiental.

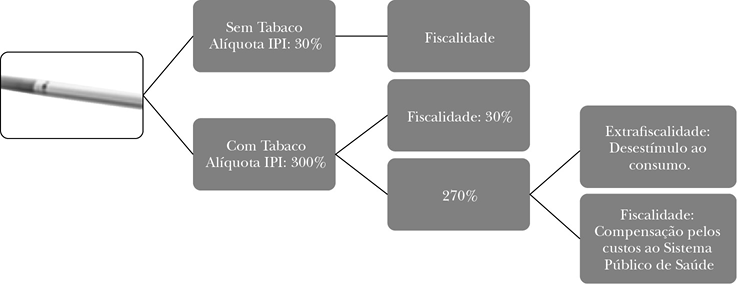

A partir disso, é possível avaliar um exemplo concreto e esmiuçar a porção fiscal e extrafiscal. Para tanto, se parte do exemplo brasileiro de tributação do cigarro. A tributação do cigarro tem como propósito reduzir o consumo de algo nocivo à saúde humana, para tanto, foi estabelecida uma alíquota superior. A alíquota ad valorem do IPI sobre o cigarro com tabaco é de 300% sobre 15% do preço de venda a varejo dos cigarros, já para os cigarros sem tabaco, a tributação é de 30% sobre 15% do preço de venda. Sendo assim, a porção que representa a fiscalidade e a porção que representa a extrafiscalidade podem ser demonstradas abaixo.

Figura 2 – Fiscalidade e extrafiscalidade na tributação do cigarro. Elaboração do autor.

Conforme demonstra a figura, o produto mais próximo que se pode comparar, o cigarro sem tabaco, possui uma alíquota de 30%, na qual não haveria outra finalidade da tributação senão a de arrecadar. Por outro lado, é acrescentada uma alíquota ad valorem 9 vezes maior para o cigarro com tabaco. Ao incremento de 270% de alíquota ad valorem pode ser associada a função extrafiscal de desestimular o consumo de cigarros, e a função fiscal de compensar os custos ao sistema de saúde pública. Este entendimento da fiscalidade atribuída, e não apenas da extrafiscalidade, é necessário, uma vez que, de acordo com o Instituto Nacional do Câncer, em 2020, no Brasil, “as doenças causadas pelo tabagismo custam R$ 125.148 bilhões ao ano, ou seja, o equivalente a 23% do que o país gastou em 2020 para enfrentar a pandemia da Covid-19 (R$ 524 bilhões)”32. Sendo assim, ao passo que a extrafiscalidade busca evitar o consumo de cigarros por meio da alíquota majorada, a fiscalidade busca compensar os custos mencionados para financiar as despesas do Estado com a saúde.

Por sua vez, o mesmo se aplica ao dano ambiental. A doutrina demonstra preferência pela absorção da fiscalidade e preponderância da extrafiscalidade. No entanto, os custos dos danos ambientais já se encontram mapeados em diversas pesquisas e, no equilíbrio econômico do Estado, passaram de “cócegas” financeiras para “punhaladas”. De acordo com o relatório Economic cost of the health impact of air pollution in Europe, da Organização Mundial da Saúde, estima-se 7 milhões de mortes prematuras no mundo anualmente causadas pelos efeitos da poluição do ar. O custo dessas mortes prematuras nos países da região europeia da OMS foi de US$ 1,431 trilhão33. Ao mesmo tempo, o relatório do Centro de Desenvolvimento da OCDE, de Rana Roy, The Cost of Air Pollution in Africa, mostra o aumento dos custos da poluição, que representaram, em 2013, US$ 215 bilhões devido à poluição ambiental por material particulado e US$ 232 bilhões devido à poluição do ar doméstico neste continente34. O relatório do Banco Mundial Cost of Pollution in China estimou que o custo econômico da mortalidade e morbidade relacionada à poluição do ar foi de 157,3 bilhões de yuans em 2003, o que representa 1,16% do PIB; ao mesmo tempo, a poluição que causa escassez de água custa 147 bilhões de yuans, outro 1% do PIB35. Além disso, The Global Burden of Disease Study 2017 estimou que 1,24 milhão de pessoas morreram devido à poluição do ar neste país36. Nos Estados Unidos, o quadro é semelhante. Foi avaliado que os danos agregados à poluição dos setores de mercado de todas as indústrias foram de US$ 184 bilhões em 2002, a maior parte proveniente da agricultura e serviços públicos37. Em 2014, estes custos passaram para U$ 780 bilhões, 5% do PIB americano, de acordo com Robinson38. Os Estados Unidos também ocuparam a sétima posição em mortes prematuras relacionadas à poluição, atingindo 196.930, de acordo com a Análise Global, Regional e Nacional da Aliança Global sobre Saúde e Poluição39. O cenário brasileiro segue o mesmo caminho do resto do planeta. De acordo com a análise citada, o Brasil tem 109.438 mortes prematuras por ano40. Uma das maiores preocupações, neste caso, são os incêndios em florestas, que em 2019 foram responsáveis por mais de 2 mil internações41. Ao mesmo tempo, apenas em São Paulo, a maior cidade brasileira, o custo da poluição foi estimado, por Veronez et. al., em U$ 208 milhões ao ano42.

Dessa forma, a necessidade de reparação é evidente, a forma, contudo, é questionável. Isso se dá em relação à dificuldade já explorada em identificar o responsável e o liame causal. No caso da poluição atmosférica há uma causalidade complexa, com ampla dispersão do nexo causal. Além disso, no que diz respeito às doenças respiratórias causadas pela poluição há causalidade comum ou conjunta em que dois ou mais autores são responsáveis pelo dano. Isso resta claro em doenças respiratórias como a asma crônica, em que a poluição é fator de risco e todos os emissores colaboram para piora desta condição. A causalidade pode ser concorrente, caso ambas as empresas emitam um poluente e independentemente da ação de uma ou outra, haveria igual prejuízo à saúde. A causalidade simultânea também pode ocorrer nestes casos em que cada poluente promove o agravamento de uma determinada condição de saúde. Esta encontra suporte no art. 942 do Código Civil, que atribui a responsabilidade solidária. Além disso, pode ocorrer ainda a causalidade alternativa ou disjuntiva, o que poderia ser atribuído às situações de câncer, nas quais é necessário um double-hit da célula que pode ser ativado por emissões de poluentes totalmente independentes sem que seja possível identificar qual é o verdadeiro causador43.

A tributação ambiental, por sua vez, permite que haja reparação e direcionamento dos comportamentos por meio da atividade estatal em prol da reparação dos danos licitamente causados. Para esclarecer esta relação, é possível citar o trabalho de Milaré e Artigas44:

“Em uma concepção mais pragmática, o princípio do poluidor-pagador, segundo José Marcos Domingues de Oliveira, seria uma atribuição aos agentes poluidores da responsabilidade da integração do valor das medidas de proteção ambiental nos seus custos de produção. Nesse contexto, segundo o Autor, ‘o Princípio do Poluidor-Pagador tem duas faces: a impositiva, impõe o dever estatal de cobrar do poluidor (tributar) contribuições públicas em função de sua atividade poluidora de forma a fazê-lo arcar com custo dos serviços públicos gerais ou específicos necessários à preservação e recuperação ambientais. Nesta perspectiva o princípio se adequa à tributação fiscal. A segunda face é seletiva, e determina ao Poder Público que gradue a tributação de forma a incentivar atividades, processos produtivos ou consumos ecologicamente corretos, ou ‘enviromentally friendly’ e desestimular o emprego de tecnologias defasadas, a produção ou o consumo de bens ecologicamente incorretos, ou ‘not environmentally friendly’.”45

Nessa abordagem, é o princípio do poluidor-pagador que dá ensejo à instituição de mecanismos capazes de fazer com que, na cadeia de produção, sejam internalizados os custos decorrentes da utilização de recursos naturais. Esses mecanismos podem ter natureza reparatória, compensatória e, até mesmo preventiva (como as medidas parafiscais). De fato, não se pode imaginar que desse princípio decorra o fundamento para a reparação de danos, pois também nele podem se basear diversos institutos compensatórios e preventivos.

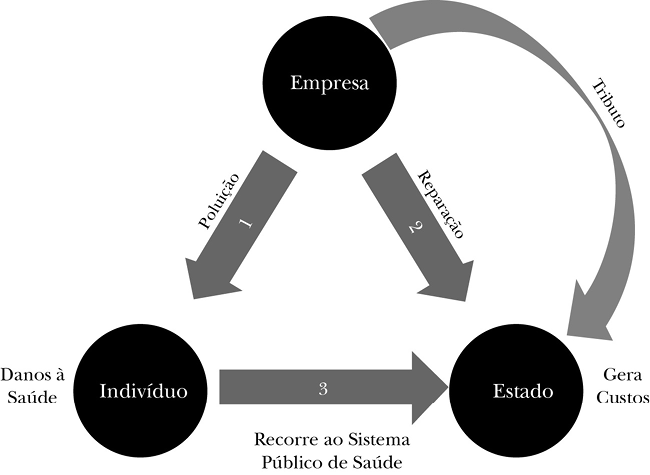

Os autores, ao citar Marcos Domingues de Oliveira, apontam a necessidade de reparação dos custos de produção da proteção. Contudo, o mesmo pode se aplicar aos demais custos desencadeados pela degradação ambiental e que, cientificamente, encontram cada vez mais respaldo para suportar a teoria do risco e responsabilidade solidária e objetiva de todos os envolvidos. No mesmo sentido argumenta o Professor da Universidade Federal da Bahia, Roberto Rabbani. De acordo com ele, a doutrina internacional e a legislação brasileira, assim como a Constituição, demonstram que instrumentos financeiros podem ser utilizados para que a tributação ambiental seja incorporada ao sistema de responsabilidade ambiental46. Pinz sustenta o mesmo entendimento de que as ferramentas fiscais também podem ser empregadas desta forma, uma vez que o princípio do poluidor-pagador não seria apenas uma exortação ética, mas uma forma de concretização da justiça fiscal e ambiental, o que se encontraria previsto a partir da Lei n. 12.305/2010 (PNRS), quando aborda os Instrumentos Econômicos47. Nesse sentido, assim podemos demonstrar a relação provocada pelos danos causados pela poluição atmosférica:

Figura 3 – Relação entre os elementos da degradação ambiental. Elaboração própria.

A partir desta construção é possível observar a dificuldade em estabelecer o liame causal em relação ao Estado. No entanto, a mesma deixa clara a concatenação dos efeitos da degradação ambiental e a necessidade da reparação das demais consequências causadas. Mas como seria possível fazê-lo por meio da tributação de modo que fosse estabelecido um quantum justificável que não fosse predatório a tal ponto que violasse os demais princípios do Direito Tributário? A experiência chinesa, por sua vez, pode contribuir a partir da Environmental Protection Tax Law of the People’s Republic of China48. A sino-experiência atribui diferentes alíquotas para cada tipo de poluente, a qual representa o divisor da quantidade do poluente liberado. Tal cálculo pode ser representado da seguinte forma:

|

|

Peso equivalente do poluente tributável (PEW – Pollutant Equivalent Weight |

|

x RMB (moeda) |

|

Taxa de imposto EPT (Equivalent Pollutant Tax) |

Sendo assim, podemos exemplificar a equação: a poluição por sulfetos, de acordo com a Lei Chinesa, tem a taxa de EPT de 0,125 por quilograma e o custo mínimo de 1,4 yuans se liberada na água. Dessa forma, 1 quilograma deve ser dividido pela taxa de 0,125, cujo valor resultante é de 8, o qual deve ser multiplicado pelo custo de 1,4 yuans, resultando em um imposto de 11,2 yuans. Dessa forma, a lei atribui peso a todos os elementos da poluição e lhe atribui o devido quantum de responsabilidade. Observa-se, então, que a partir do estabelecimento de um aparato de alíquotas que variam com diversos índices, a lei chinesa aponta o objetivo de internalizar as externalidades negativas de acordo com a proporcionalidade da quantidade e o nível de toxicidade dos poluentes, assim como de acordo com o local em que são despejados (ar, água, resíduos sólidos ou até mesmo ruído).

A tributação ambiental e a responsabilidade civil ambiental partem do mesmo parâmetro do poluidor-pagador, como demonstrado. No entanto, cada uma apresenta motivações e formas de reparação distintas. Ainda assim, é possível apontar as semelhanças da extrafiscalidade com a tutela inibitória e a fiscalidade com a tutela reparatória. Ainda que tímida a contribuição da doutrina, a análise sistemática e a compreensão da grande interação do Direito Ambiental com as demais áreas demandam este exercício hermenêutico de se pensar a tributação como um meio de promover a restituição financeira dos custos de saúde arcados pelo Estado em razão da degradação ambiental. Um dos instrumentos possíveis, que evitaria a necessidade constante de demandas judiciais e atuaria também como política pública seria o emprego da tributação ambiental.

5. Conclusão

A análise isolada do Direito como uma ciência intocada pelos efeitos das demais áreas resta ultrapassada, sobretudo, em matéria ambiental. Nesse sentido, a proposta deste trabalho é observar a necessidade e a possibilidade de encontrar fundamentos comuns para a reparação ambiental, ainda que em áreas distintas, mas unidas pelo princípio do poluidor-pagador. A urgência da situação ambiental, tendo em vista a manutenção da vida humana e dos recursos, demanda que os estudiosos do Direito analisem todas as implicações da poluição para evitar conclusões simplistas.

Ainda que, atualmente, não existam tributos ambientais no sistema legal brasileiro, mas apenas tributos com elementos ecológicos, há premência diante do atraso do Brasil em relação às demais nações que já o implementaram e têm obtido resultados positivos desde 1990, como é caso da Finlândia. A responsabilidade civil e a tributação ambiental permitem que se pense a reparação também dos danos causados ao erário ao mesmo tempo em que se induz novas condutas ecologicamente desejáveis. A orientação do princípio do poluidor-pagador, então, guia a internalização das externalidades evitando a socialização dos custos enquanto a atividade empresarial goza das benesses do lucro. As outras ciências, por sua vez, auxiliam o Direito a fundamentar a teoria do risco, uma vez que ainda não se pode atribuir uma relação direta de causalidade, mas apenas de elementos que contribuem ao prejuízo da saúde e das condições ambientais.

Contudo, a tributação não pode se estabelecer como um mecanismo predatório que impossibilite a realização do princípio da livre-iniciativa. Dessa forma, iniciativas como a experiência chinesa tentam estabelecer um quantum fiscal proporcional e que, simultaneamente, desestimule a degradação ambiental. A elaboração de um tributo ambiental não pode dar origem a um “canibalismo tributário” que onere uma atividade de modo a encerrá-la deixando, então, de contribuir com outros tributos. Dessa forma, a responsabilidade civil ambiental contribui para que se pense na reparação associada à atuação estatal partindo do que já se encontra positivado e assim firmado pelo entendimento das Cortes Brasileiras.

6. Referências

ADAMY, Pedro. Origens teóricas da extrafiscalidade. Revista Direito Tributário Atual vol. 39. São Paulo: IBDT, 2018.

AZEVEDO, Maria Eduarda de Almeida. A fiscalidade ambiental. Lusíada. Política Internacional e Segurança n. 4, 2010.

BONINI, Paulo Rogério. Responsabilidade civil por ato lícito. Responsabilidade civil. Obras Jurídicas. Escola Paulista de Magistratura, 2015.

BRASIL. Código Tributário Nacional. Lei n. 5.172, de 25 de outubro de 1966.

BRASIL. Política Nacional do Meio Ambiente. Lei n. 6.938, de 31 de agosto de 1981.

CALIENDO, Paulo. Curso de direito tributário. 3. ed. São Paulo: Saraiva Educação, 2020.

COASE, Ronald H. The problem of social cost. The Journal of Law and Economics vol. III, October 1960.

DAPPER, Steffani Nikoli; SPOHR, Caroline; ZANINI, Roselaine Ruviaro. Poluição do ar como fator de risco para a saúde: uma revisão sistemática no estado de São Paulo. Estudos Avançados vol. 30, 2016. Acesso em: https://www.scielo.br/j/ea/a/3bgQL4DTXtpQFnr7nYRQMJz/?lang=pt.

Esp 1.318.051/RJ, 1ª Seção, Rel. Min. Mauro Campbell Marques, j. 08.05.2019.

G1. Queimadas na Amazônia estão associadas a mais de 2 mil hospitalizações em 2019, diz relatório. 26 de agosto de 2020.

GLOBAL ALLIANCE ON HEALTH AND POLLUTION. Global, Regional, and Country Analysis, December 2019.

GONÇALVES, Carlos Roberto. Direito civil brasileiro. 7. ed. São Paulo: Saraiva, 2012. vol. 4.

GOULDER, L. H. Environmental taxation and the double dividend: a reader’s guide. Int Tax Public Finan. n. 2, 1995.

INSTITUTO NACIONAL DE CÂNCER. Custos atribuíveis ao tabagismo. 7 de abril de 2021. Disponível em: https://www.inca.gov.br/observatorio-da-politica-nacional-de-controle-do-tabaco/custosatribuiveisaotabagismo#:~:text=Nova%20publica%C3%A7%C3%A3o%20do%20Instituto%20de,524%20bilh%C3%B5es)%20(6).

LEITE, José Rubens Morato (coord.). Manual de direito ambiental. 1. ed. São Paulo: Saraiva, 2015.

MILARÉ, Édis; ARTIGAS, Priscila Santos. Compensação ambiental: questões controvertidas. Revista de Direito Ambiental vol. 43, 2006.

MIRRLEES, James. Tax by design. Oxford University Press. 2011. Disponível em: https://www.ifs.org.uk/publications/5353.

MONTERO, Carlos Eduardo Peralta. Tributação ambiental. 1. ed. São Paulo: Saraiva, 2014.

NERY, Pedro Fernando. Como nossos impostos afetam o meio ambiente? Boletim n. 18, de 2014. Disponível em: https://www12.senado.leg.br/publicacoes/estudos-legislativos/tipos-de-estudos/boletins-legislativos/bol18/view.

NORDHAUS, William et. al. Environmental accounting for pollution in the United States economy. American Economic Review vol. 101, n. 5, 2011.

OLIVEIRA, Marcos Domingues. Direito tributário e meio ambiente. 2. ed. Rio de Janeiro: Renovar, 1999.

PEARCE, D. The role of carbon taxes in adjusting to global warming. The Economic Journal vol. 101, n. 407, 1991.

PERALTA, Carlos E. Tributação ambiental no Brasil. Reflexões para esverdear o sistema tributário brasileiro. RFPTD vol. 3, n. 3, 2015.

PIGOU, Arthur Cecil. The economics of welfare. London: Macmillian and Co. Limited, 1920.

PINZ, Greice Moreira. A responsabilidade ambiental pós-consumo e sua concretização na jurisprudência brasileira. Revista de Direito Ambiental vol. 16, 2012.

RABBANI, Roberto Muhájir Rahnemay. A extrafiscalidade como instrumento da responsabilidade ambiental: os tributos ambientais. Revista de Direito Internacional Econômico e Tributário (RDIET) vol. 12, n. 1, 2017.

REPUBLIC OF CHINA. Environmental protection tax law of the people’s Republic of China. Standing Committee of the National People’s Congress. Order of the President No. 66 of the 12th Congress. 2016.

ROBINSON, Ellis. How much does air pollution cost the U.S.? Stanford Earth. September 19, 2019.

ROY, Rana. The cost of air pollution in Africa. OECD Development Centre Working Papers No. 333. Paris: OECD Publishing, 2016.

SARLET, Ingo Wolfgang; FENSTERSEIFER, Tiago. Curso de direito ambiental. Rio de Janeiro: Forense, 2020.

STJ, REsp n. 69.753/SC, 2ª Turma, Min. Herman Benjamin, j. 08.09.2009.

VERONEZ, Diego et. al. A cost-benefit evaluation of the air quality and health impacts in São Paulo, Brazil. Journal of Environmental Protection vol. 3, 2012.

WHO Regional Office for Europe, OECD. Economic cost of the health impact of air pollution in Europe: clean air, health and wealth. 2015. Copenhagen: WHO Regional Office for Europe, p. viii.

WORLD BAK. Cost of pollution in China: economic estimates of physical damages (English). Washington, D.C., 2007.

YIN, Peng et al. The effect of air pollution on deaths, disease burden, and life expectancy across China and its provinces, 1990-2017: an analysis for the Global Burden of Disease Study 2017. The Lancet Planetary Health, 2020.

1 STJ, EREsp n. 1.318.051/RJ, 1ª Seção, Rel. Min. Mauro Campbell Marques, j. 08.05.2019.

2 BRASIL. Código Tributário Nacional. Lei n. 5.172, de 25 de outubro de 1966.

3 STJ, REsp n. 69.753/SC, 2ª Turma, Min. Herman Benjamin, j. 08.09.2009.

4 BRASIL. Política Nacional do Meio Ambiente. Lei n. 6.938, de 31 de agosto de 1981.

5 LEITE, José Rubens Morato (coord.). Manual de direito ambiental. 1. ed. São Paulo: Saraiva, 2015, p. 571.

6 LEITE, José Rubens Morato (coord.). Manual de direito ambiental. 1. ed. São Paulo: Saraiva, 2015, p. 572.

7 SARLET, Ingo Wolfgang; FENSTERSEIFER, Tiago. Curso de direito ambiental. Rio de Janeiro: Forense, 2020, p. 509.

8 GONÇALVES, Carlos Roberto. Direito civil brasileiro. 7. ed. São Paulo: Saraiva, 2012. vol. 4, p. 89.

9 LEITE, José Rubens Morato (coord.). Manual de direito ambiental. 1. ed. São Paulo: Saraiva, 2015, p. 608-611.

10 BONINI, Paulo Rogério. Responsabilidade civil por ato lícito. Responsabilidade civil. Obras Jurídicas. Escola Paulista de Magistratura, 2015, p. 171.

11 DAPPER, Steffani Nikoli; SPOHR, Caroline; ZANINI, Roselaine Ruviaro. Poluição do ar como fator de risco para a saúde: uma revisão sistemática no estado de São Paulo. Estudos Avançados vol. 30, 2016, p. 83-97. Disponível em: https://www.scielo.br/j/ea/a/3bgQL4DTXtpQFnr7nYRQMJz/?lang=pt.

12 ADAMY, Pedro. Origens teóricas da extrafiscalidade. Revista Direito Tributário Atual vol. 39. São Paulo: IBDT, 2018, p. 368-369.

13 “§ 10. So far we have considered only those divergences between trade and social net products that come about through the existence of uncompensated services and uncharged disservices, the general conditions of popular taste being tacitly assumed to remain unchanged. It remains to observe that a further element of divergence may emerge in the form of uncompensated or uncharged effects upon the satisfaction that consumers derive from the consumption of things other than the one directly affected.” (PIGOU, Arthur Cecil. The economics of welfare. London: Macmillian and Co. Limited, 1920, p. 166)

14 MONTERO, Carlos Eduardo Peralta. Tributação ambiental. 1. ed. São Paulo: Saraiva, 2014, p. 129.

15 MONTERO, Carlos Eduardo Peralta. Tributação ambiental. 1. ed. São Paulo: Saraiva, 2014, p. 130.

16 COASE, Ronald H. The problem of social cost. The Journal of Law and Economics vol. III. October 1960, p. 39.

17 “In order to carry out a market transaction it is necessary to discover who it is that one wishes to deal with, to inform people that one wishes to deal and on what terms, to conduct negotiations leading up to a bargain, to draw up the contract, to undertake the inspection needed to make sure that the terms of the contract are being observed, and so on. These operations are often extremely costly, sufficiently costly at any rate to prevent many transactions that would be carried out in a world in which the pricing system worked without cost.” (COASE, Ronald H. The problem of social cost. The Journal of Law and Economics vol. III. October 1960, p. 15)

18 COASE, Ronald H. The problem of social cost. The Journal of Law and Economics vol. III. October 1960.

19 COASE, Ronald H. The problem of social cost. The Journal of Law and Economics vol. III. October 1960, p. 43.

20 CALIENDO, Paulo. Curso de direito tributário. 3. ed. São Paulo: Saraiva Educação, 2020, p. 350.

21 CALIENDO, Paulo. Curso de direito tributário. 3. ed. São Paulo: Saraiva Educação, 2020, p. 498.

22 CALIENDO, Paulo. Curso de direito tributário. 3. ed. São Paulo: Saraiva Educação, 2020, p. 351.

23 CALIENDO, Paulo. Curso de direito tributário. 3. ed. São Paulo: Saraiva Educação, 2020.

24 CALIENDO, Paulo. Curso de direito tributário. 3. ed. São Paulo: Saraiva Educação, 2020, p. 348.

25 LEITE, José Rubens Morato (coord.). Manual de direito ambiental. 1. ed. São Paulo: Saraiva, 2015, p. 573.

26 PEARCE, D. The role of carbon taxes in adjusting to global warming. The Economic Journal vol. 101, n. 407, 1991, p. 940-941.

27 GOULDER, L. H. Environmental taxation and the double dividend: a reader’s guide. Int Tax Public Finan. n. 2, 1995, p. 159.

28 “Advocates of environmental taxes often argue that there is a ‘double dividend’ to be had by raising revenue from taxing pollution. The idea is straightforward and initially seductive: environmental taxes increase welfare both by reducing socially damaging activities and by reducing the need to raise tax revenues in other welfare-reducing ways. For example, environmental tax revenues can be used to pay for cuts in taxes on labour income which harm work incentives.” (MIRRLEES, James. Tax by Design. Oxford University Press. 2011. Disponível em: https://www.ifs.org.uk/publications/5353)

29 NERY, Pedro Fernando. Como nossos impostos afetam o meio ambiente? Boletim n. 18, de 2014. Disponível em: https://www12.senado.leg.br/publicacoes/estudos-legislativos/tipos-de-estudos/boletins-legislativos/bol18/view.

30 AZEVEDO, Maria Eduarda de Almeida. A fiscalidade ambiental. Lusíada. Política Internacional e Segurança n. 4, 2010, p. 105.

31 PERALTA, Carlos E. Tributação ambiental no Brasil. Reflexões para esverdear o sistema tributário brasileiro. RFPTD vol. 3, n. 3, 2015, p. 23.

32 INSTITUTO NACIONAL DE CÂNCER. Custos atribuíveis ao tabagismo. 7 de abril de 2021. Disponível em: https://www.inca.gov.br/observatorio-da-politica-nacional-de-controle-do-tabaco/custos-atribuiveis-ao-tabagismo#:~:text=Nova%20publi ca%C3%A7%C3%A3o%20do%20Instituto%20de,524%20bilh%C3%B5es)%20(6).

33 WHO Regional Office for Europe, OECD. Economic cost of the health impact of air pollution in Europe: clean air, health and wealth. Copenhagen: WHO Regional Office for Europe, 2015, p. viii.

34 ROY, Rana. The cost of air pollution in Africa. OECD Development Centre Working Papers No. 333. Paris: OECD Publishing, 2016, p. 8.

35 WORLD BAK. Cost of pollution in China: economic estimates of physical damages (English). Washington, D.C. 2007, p. XIII-XVI.

36 YIN, Peng et el. The effect of air pollution on deaths, disease burden, and life expectancy across China and its provinces, 1990-2017: an analysis for the Global Burden of Disease Study 2017. The Lancet Planetary Health, 2020, p. 1.

37 NORDHAUS, William et. al. Environmental accounting for pollution in the United States Economy. American Economic Review vol.101, n. 5, 2011, p. 1.663.

38 ROBINSON, Ellis. How much does air pollution cost the U.S.? Stanford Earth. September 19, 2019.

39 GLOBAL ALLIANCE ON HEALTH AND POLLUTION. Global, regional, and country analysis. December 2019, p. 2.

40 GLOBAL ALLIANCE ON HEALTH AND POLLUTION. Global, regional, and country analysis. December 2019, p. 2.

41 G1. Queimadas na Amazônia estão associadas a mais de 2 mil hospitalizações em 2019, diz relatório. 26 de agosto de 2020.

42 VERONEZ, Diego et. al. A cost-benefit evaluation of the air quality and health impacts in São Paulo, Brazil. Journal of Environmental Protection vol. 3, 2012, p. 1.165.

43 LEITE, José Rubens Morato (coord.). Manual de direito ambiental. 1. ed. São Paulo: Saraiva, 2015, p. 619-621.

44 MILARÉ, Édis; ARTIGAS, Priscila Santos. Compensação ambiental: questões controvertidas. Revista de direito ambiental vol. 43, 2006, p. 101-114, p. 2.

45 OLIVEIRA, Marcos Domingues. Direito tributário e meio ambiente. 2. ed. Rio de Janeiro: Renovar, 1999.

46 RABBANI, Roberto Muhájir Rahnemay. A extrafiscalidade como instrumento da responsabilidade ambiental: os tributos ambientais. Revista de Direito Internacional Econômico e Tributário (RDIET) vol. 12, n. 1, 2017, p. 364.

47 PINZ, Greice Moreira. A responsabilidade ambiental pós-consumo e sua concretização na jurisprudência brasileira. Revista de Direito Ambiental vol. 16, 2012, p. 11.

48 REPUBLIC OF CHINA. Environmental protection tax law of the people’s Republic of China. Standing Committee of the National People’s Congress. Order of the President No. 66 of the 12th Congress, 2016.