A Isenção Técnica do Imposto de Renda nos Fundos de Investimento Imobiliário (FIIs) e os Ganhos de Capital na Alienação de Quotas de Outros FIIs

The Technical Exemption of Income Tax on Real Estate Investment Trusts (REITs) and the Capital Gains from the Alienation of Another REITs Units of Ownership

Luís Eduardo Schoueri

Professor Titular de Direito Tributário na Faculdade de Direito da Universidade de São Paulo. Vice-presidente do Instituto Brasileiro de Direito Tributário. Advogado em São Paulo.

E-mail: schoueri@lacazmartins.com.br.

Guilherme Galdino

Mestre em Direito Tributário e Bacharel em Direito pela Faculdade de Direito da

Universidade de São Paulo. Advogado em São Paulo. E-mail: guigaldinoc@gmail.com.

Recebido em: 15-4-2022 – Aprovado em: 29-6-2022

https://doi.org/10.46801/2595-6280.51.10.2022.2165

Resumo

O presente artigo tem como objetivo examinar se incide Imposto de Renda sobre o ganho auferido por um Fundo de Investimento Imobiliário (FII) na alienação da quota de outro FII. Como o objeto envolve a análise da isenção do art. 16 da Lei n. 8.668/1993, estudar-se-á a categoria técnica da isenção, mais precisamente distinguindo-se a isenção técnica da isenção própria, considerando a aplicação do disposto no art. 111, II, do Código Tributário Nacional. Ao lado disso, examinar-se-á historicamente o regime tributário dos FIIs e dos seus quotistas, de sorte a demonstrar que: jamais a mitigação da isenção técnica do art. 16 da Lei n. 8.668/1993 teve por objetivo alcançar operações no âmbito do mercado financeiro imobiliário; e nunca a incidência prevista pelo art. 18, II, da mesma Lei teve por escopo derrogar o art. 16.

Palavras-chave: Imposto de Renda, Fundos de Investimento Imobiliário, isenção técnica, ganho de capital.

Abstract

The present study aims to examine whether arises Income Tax on capital gains obtained by a Real Estate Investment Trust (REIT) from the alienation of another REITs units of ownership. As the object involves the analysis of the exemption prescribed by art. 16 of Law No. 8,668/1993, one will study the exemption as a technical category, more precisely distinguishing the technical exemption from the proper exemption, in light of the applicability of art. 111, II, of the Brazilian National Tax Code. In addition, one will examine historically the tax regime of REITs and their owners, in order to demonstrate that: the mitigation of the technical exemption of art. 16 of Law No. 8,668/1993 has never had the purpose to comprehend operations within the real estate financial market; and the taxation established by art. 18, II, of the same Law has never aimed to derogate art. 16.

Keywords: Income Tax, Real Estate Investment Fund, technical exemption, capital gains.

Introdução

Neste estudo, examina-se o tratamento tributário dos ganhos de capital decorrentes de alienações de quotas de um Fundo de Investimento Imobiliário (“FII”) realizadas por outro FII – em geral, no âmbito dos denominados Funds of Funds (“FoFs”).

De um lado, sustenta o sujeito passivo que esses ganhos são isentos do Imposto de Renda sobre ganho de capital (“IR-GCAP”), nos termos do art. 16 da Lei n. 8.668/1993, o qual estabelece que “rendimentos e ganhos de capital auferidos” ficam isentos do Imposto de Renda, o que abrangeria os ganhos líquidos obtidos em alienações de quotas de outros FIIs.

De outro lado, o Fisco sustenta a aplicação do art. 18, II, da Lei n. 8.668/1993, que institui o IR-GCAP auferido na alienação de quotas de FII por “qualquer beneficiário”, o que incluiria FIIs como quotistas, consoante defende a Solução de Consulta RFB/Cosit n. 181/20141. Nessa linha, há decisões do Tribunal Regional Federal da 3ª Região (“TRF/3”) que buscam fundamentar a aplicação do referido art. 18, II, com base no disposto pelo caput do art. 16-A da Lei n. 8.668/1993 e pelos §§ 11 e 12 do art. 28 da Lei n. 9.532/19972.

A controvérsia, portanto, reside em saber qual dispositivo da Lei n. 8.668/1993 deve ser aplicado no caso de ganhos obtidos por FIIs em alienações de quotas de outros FIIs: o art. 16 ou o art. 18, II.

Para saber qual deve ser o dispositivo aplicável, faz-se necessário compreender a extensão da isenção técnica presente no art. 16 da Lei n. 8.668/1993 em contraposição ao campo de aplicação do art. 18, II, da Lei n. 8.668/1993. Para tanto, este trabalho encontra-se dividido em dois grandes tópicos.

No primeiro tópico, o objetivo será distinguir a isenção técnica da isenção própria, de modo a se compreender os regimes a que cada tipo de isenção se submete. Neste ponto, será importante esclarecer que: enquanto as isenções técnicas conformam a hipótese tributária com vistas à sua harmonização e afastando contradições, as isenções próprias configuram veros desvios ao atribuírem benefícios fiscais. Ao mesmo tempo, será relevante explicitar que, quando o Código Tributário Nacional (“CTN”) foi concebido, prevalecia a noção de que a isenção seria uma dispensa de pagamento justamente por se tratar de uma excepcionalidade; daí merecer um tratamento particular, conforme se encontra no art. 111, II, do CTN, o qual prescreve que a “outorga de isenção” deve ser interpretada “literalmente”. Assim, ao conjugar a perspectiva do CTN acerca da natureza jurídica da isenção com a razão pela qual foi concebido o referido art. 111, ficará claro que o seu inciso II só é aplicável para as outorgas de isenções próprias, não abarcando, portanto, as isenções técnicas.

A partir dessas considerações, poder-se-á expor, no segundo tópico, que a isenção prescrita pelo art. 16 da Lei n. 8.668/1993 é técnica, sendo a principal regra tributária dos FIIs, o que dá precedência em face de outros dispositivos como o art. 18, que versa sobre “qualquer beneficiário”. Assim como isenções em diversos outros casos, a isenção presente no art. 16 da Lei n. 8.668/1993 é técnica, pois evita o bis in idem da carga tributária sobre os FIIs e sobre os quotistas e também na cadeia de FIIs, como é o caso do ganho de capital em alienação de quotas de um FII por outro FII. Conquanto essa isenção técnica tenha sido mitigada por leis posteriores, far-se-á uma evolução histórica para demonstrar que: (i) jamais essa mitigação teve por objetivo afastar a isenção técnica em relação às operações no âmbito do mercado financeiro imobiliário; e (ii) nunca a sistemática do IR-GCAP em alienações de quotas dos FIIs presente no art. 18, II, da Lei n. 8.668/1993 teve por escopo derrogar o art. 16 da mesma Lei e alcançar os FIIs que invistam noutros FIIs. Ainda nesse segundo tópico, tratar-se-á da posição do Fisco exarada na Solução de Consulta RFB/Cosit n. 181/2014, a qual sequer analisou o art. 16 da Lei n. 8.668/1993, bem como de decisões do TRF/3 que se basearam em dispositivos impertinentes para o problema.

1. Da isenção técnica e sua interpretação

Não é raro que isenções sejam confundidas com outras categorias técnicas de tributação. Além de essas categorias serem baralhadas entre si, é comum encontrar defensores de algum critério apriorístico na interpretação de uma ou outra categoria técnica. Se, de um lado, há doutrinadores que sustentam a interpretação ampla das imunidades por versarem sobre limitação do poder de competência3, de outro, as autoridades fiscais insistem em ler no art. 111, II, do CTN uma interpretação restritiva no caso das isenções, como faz a Solução de Consulta RFB/Cosit n. 181/20144.

Contudo, não só se faz necessário um entendimento rigoroso das categorias técnicas, como também não se entende cabível qualquer critério apriorístico na interpretação seja qual for a categoria técnica em análise. A interpretação deve partir do texto normativo e a ele voltar, mas com a prudência de, nesse processo, chegar à interpretação correta considerando o seu contexto e os demais métodos de interpretação. Não há critério apriorístico algum que deva guiar o processo interpretativo, seja a favor do contribuinte ou do fisco. Por exemplo, no caso das imunidades subjetivas, ao lado dos valores nelas consagrados, inexiste, em regra, manifestação da capacidade contributiva, pois toda a riqueza exarada é convertida em prol do Setor Público. Daí a noção de verdadeira limitação ao poder de tributar, pois dali não se retiraria do particular, mas da própria sociedade. Claro que há imunidades que são, no fundo, veros benefícios, ainda que resguardados por certos valores, como é o caso da imunidade dos livros. No entanto, se, em geral, deve-se verificar a presença/ausência de capacidade contributiva ao interpretar as imunidades subjetivas ou mistas, no caso das imunidades objetivas, como a assegurada aos livros, é preciso se ater mais aos seus limites textuais à luz do contexto de sua inserção5.

Consoante pretende-se sustentar neste tópico, também as isenções devem ser interpretadas à luz do contexto do enunciado que as prescreve e dos demais métodos de interpretação. Todavia, igualmente às imunidades, as isenções guardam razões distintas que as fundamentam. Enquanto há aquelas que simplesmente conformam a hipótese tributária buscando assegurar sua harmonia e falta de contradição e, por isso, são chamadas de técnicas, também existem as isenções próprias, que configuram veros desvios (exceções) à regra antes desenhada, ao atribuírem benefícios fiscais. As isenções próprias, por constituírem exceções, exigem que se identifique fundamentação distinta daquela que justificou a regra. Assim, apenas com a compreensão de qual tipo de isenção que se trata, é que se pode proceder a sua exata interpretação.

Diante de tais considerações, iniciar-se-á este tópico com uma breve explicação acerca da natureza da isenção (1.1). Após, poder-se-á esmiuçar a distinção entre as isenções técnicas e as isenções próprias (1.2). Ao fim, abordar-se-á a interpretação das isenções, com ênfase na análise do art. 111, II, do CTN (1.3).

1.1. Da natureza da isenção: uma excepcionalidade?

Na linguagem cotidiana, é comum encontrar expressões como “isenção”, “imunidade” ou “não incidência” como se sinônimas fossem. No entanto, são categorias técnicas de tributação diversas, com regimes jurídicos próprios. Por exemplo, se, de um lado, a imunidade exige base constitucional, de outro, a isenção exige base legal. Se é fácil distinguir a isenção da imunidade pela própria fonte, o mesmo não ocorre em relação à não incidência.

De maneira didática, a não incidência compreende as situações jurídicas não abarcadas pelo campo de incidência. Diante do amplo leque de situações compreendidas no campo de competência, é faculdade do legislador instituir tributo sobre todas as situações contempladas, sobre parte delas ou sequer exercer esse poder (e.g., Imposto sobre Grandes Fortunas, que até hoje nunca foi instituído). Com efeito, as situações presentes no campo de competência e abarcadas pelo campo de incidência darão azo ao nascimento da relação jurídico-tributária; porém, estarão inseridas no espaço de não incidência as demais situações que, conquanto presentes no campo de competência, foram deixadas de lado pelo legislador no momento da descrição da hipótese tributária. Por exemplo, ao instituir o IOF sobre operações de créditos entre pessoas não financeiras6, o art. 13 da Lei n. 9.779/1999 apenas disse que estão sujeitos à incidência do IOF os mútuos entre pessoas jurídicas ou entre pessoa jurídica e pessoa física; logo, mútuos entre pessoas físicas não estão cobertos pela hipótese tributária (campo de não incidência).

No entanto, para o modelo do CTN, se, de um lado, a não incidência surgiria apenas quando o legislador se omitisse sobre a situação, de outro, haveria um recorte no campo de incidência quando o próprio legislador, conquanto tivesse contemplado a hipótese, teria isentado o sujeito passivo do pagamento a ela correspondente. Denomina-se isenção esse recorte que implica, ainda no modelo do CTN, uma dispensa do pagamento, em que pese se pressuponha uma incidência. Nesse caso, não há omissão do legislador; pelo contrário, é o próprio legislador quem afasta a tributação sobre determinada situação que, à primeira vista, estaria a ela sujeita. Por exemplo, o art. 2º, II, da Lei n. 11.033/2004 institui o IR-GCAP de 15% sobre ganhos líquidos auferidos em bolsas de valores; porém, o próprio legislador no art. 3º, I, da mesma Lei dispõe que tais ganhos são isentos para pessoas físicas caso o valor das alienações, realizadas em cada mês, seja igual ou inferior a R$ 20.000,00. Ou seja, pelo modelo do CTN, uma pessoa física que tivesse realizado operações na bolsa, cujo valor total das alienações foi de R$ 10.000,00, então eventual ganho que ela possa ter obtido nessas operações seria isento, i.e., haveria obrigação tributária, mas estaria a contribuinte dispensada do pagamento.

Esse modelo teórico estabelecido pelo CTN que, ao final do dia, distingue isenção da não incidência, partiu da noção de que haveria dois momentos logicamente não coincidentes para os casos de isenção: primeiro, haveria a incidência da norma impondo o tributo e depois incidiria a norma isentiva, afastando o pagamento. Voltando ao exemplo acima, num primeiro momento, a pessoa física teria a obrigação tributária de pagar 15% sobre o ganho de capital decorrente de operações em bolsas de valores, em determinado mês, cujo valor somado das alienações fosse inferior ao limite de R$ 20.000,00; porém, num segundo momento, incidiria a norma isentiva do já mencionado art. 3º, I, dispensando o pagamento.

Não foi à toa que o CTN adotou esse modelo teórico da isenção, pois, à época de sua edição, era o entendimento doutrinário vigente no Brasil. Nessa linha, Rubens Gomes de Sousa afirmava que “a isenção pressupõe a incidência [da norma tributária], porque é claro que só se pode dispensar o pagamento de um tributo que seja efetivamente devido”7. Também nesse sentido elucidava Bernardo Ribeiro de Moraes que “a isenção tributária consiste num favor concedido por lei no sentido de dispensar o contribuinte do pagamento do imposto”8.

O problema desse modelo é que não faz sentido falar em nascimento de um crédito tributário quando a própria lei o isenta. É impreciso tratar uma isenção como uma não incidência qualificada, uma vez que, em ambos os casos, sequer surge a obrigação tributária. A bem da verdade, ao desenhar a hipótese tributária, o legislador pode simplesmente deixar de considerar a situação em questão (não incidência) ou pode considerá-la, mas expressamente afastar a tributação (isenção). Afinal, não existe uma diferença ontológica entre prescrever a hipótese tributária de maneira tal que omita determinada situação ou prescrever a hipótese tributária genericamente e, ao mesmo tempo, pinçar certa situação para fora do campo de incidência. Ambas as formas de prescrição da hipótese tributária fazem com que, ao final do dia, não surja obrigação tributária quanto àquela situação.

Contudo, além de partir da distinção entre isenção e não incidência, o CTN versa sobre a isenção como uma excepcionalidade, conferindo a ela tratamento específico.

Em razão disso, melhor do que buscar uma diferença quanto ao momento em que uma ou outra operam (afinal, são simultâneas) ou seu efeito normativo (ambas são formadoras dos contornos negativos da incidência), mais relevante é compreender em que hipóteses a isenção constitui vera excepcionalidade e daí devendo se submeter ao tratamento específico conferido pelo CTN.

1.2. Isenção técnica versus isenção própria

Ao tratar de certa matéria, o legislador distingue determinadas situações de outras, afastando a tributação. Entretanto, as razões para que assim proceda podem ser as mais diversas. À luz dessas razões, as isenções podem ser divididas em isenções técnicas (ou impróprias) ou isenções próprias (ou de subvenção)9.

As isenções técnicas são aquelas que o legislador procura conformar a hipótese tributária diante de alguma norma (ou conjunto de normas) constitucional ou complementar, de sorte a meramente, como uma técnica, delimitar a hipótese tributária, i.e., é uma isenção que atende aos reclames do sistema tributário. De maneira mais clara, em razão do sistema instituído ou buscado, a isenção técnica é utilizada para desenhar a hipótese tributária, de modo a observá-lo.

Nas isenções técnicas, portanto, não se cria uma excepcionalidade com vistas a atribuir vero benefício, ainda que à luz de um dos princípios da ordem econômica presentes no art. 170 da Constituição Federal. Geralmente, o legislador emprega isenções técnicas para contornar com maior refinamento a hipótese tributária em virtude da capacidade contributiva, da discriminação rígida de competências e das limitações constitucionais ao poder de tributar. Por exemplo, em face da necessidade de observar a capacidade contributiva, o legislador municipal pode instituir o IPTU sobre todos os imóveis localizados no seu território e, ao mesmo tempo, declarar “isentos” os imóveis de pequenas dimensões ocupados por famílias que não possuam outro bem imóvel. Caso semelhante se encontra na Lei do Município de São Paulo n. 15.889/2013, cujos arts. 6º e 8º isentam de IPTU o imóvel com valor venal igual ou inferior a R$ 90.000,00, sendo que essa isenção só pode ser concedida a um único imóvel por contribuinte e não se aplica para unidades autônomas de condomínio como garagem e estacionamentos comerciais.

Em vez de contornar a hipótese tributária muito detidamente para deixar certas situações de fora do campo de incidência (i.e., valer-se da não incidência), o legislador prefere empregar descrições hipotéticas amplas como a do exemplo acima para atingir o maior número de situações fáticas, em virtude da função arrecadatória da tributação. Contudo, essa preferência exige que o próprio legislador afaste do campo de incidência aquelas situações que estariam sujeitas, mas que nem mesmo ele considera adequadas a sofrer a incidência10. Afinal, seguindo o exemplo do IPTU, o próprio legislador paulistano enxerga que não manifesta capacidade contributiva quem possui um imóvel de valor inferior a R$ 90.000,00.

Por outro lado, as isenções próprias (ou propriamente ditas) são aquelas em que o legislador confere vero benefício em relação a determinada situação em face das demais, seja sob fundamentos distributivos, simplificativos ou ainda indutores. Ou seja, a isenção própria encontra justificativa diversa daquela que levou aos contornos da hipótese tributária. Ao fim e ao cabo, a isenção própria excepciona certa situação, afastando a tributação. Por ser uma excepcionalidade, caberá investigar a fundamentação que justifique o discrimen, sob pena de ofensa ao Princípio da Igualdade.

É comum que, inspirado nos princípios da ordem econômica constantes no art. 170 da Constituição Federal, o legislador estabeleça isenções próprias com vistas a induzir certos comportamentos11. Por exemplo, para fomentar o mercado imobiliário, o art. 39 da Lei n. 11.196/2005 isenta de IR-GCAP o ganho auferido por pessoa física residente no país que, num prazo de 180 dias da celebração do contrato, aplique o produto da venda na aquisição de imóveis residenciais localizados no país.

Essa noção de isenção própria, à época da edição do CTN, confundia-se com o próprio conceito de isenção. Nas palavras de Rubens Gomes de Sousa, entendia-se isenção como “o favor legal, pelo qual o contribuinte, que se encontra na situação de ter de pagar um tributo na forma da lei tributária”, acaba sendo “dispensado dêsse pagamento por uma disposição expressa de lei, ditada por uma consideração de conveniência social ou econômica”12. Com efeito, isenção era sempre vista como um favor, daí cogitar o nascimento da obrigação tributária com a posterior dispensa do pagamento.

Embora seja de fácil visualização a diferença entre isenções técnicas e isenções próprias, bem como seja possível encontrar exemplos de uma e de outra no ordenamento jurídico brasileiro, a maioria dos casos traz maior complexidade. Há situações “híbridas” em que alguns enxergarão vera isenção técnica, ao passo que outros apontarão a existência de isenção própria. A dificuldade costuma ser ainda maior nos casos em que as isenções adotam como referência determinados valores que ensejam dúvidas quanto à sua natureza técnica/própria. Exemplo disso encontra-se na primeira faixa da tabela progressiva do Imposto de Renda para Pessoas Físicas (“IRPF”), editada pelo art. 1º da Lei n. 13.149/2015. De acordo com a tabela vigente, isenta-se a renda mensal até R$ 1.903,98. A partir desse valor, há incidência de alíquotas progressivas à medida que cresce a renda do contribuinte. Há quem diga que essa isenção seria técnica por somente tutelar o mínimo existencial do contribuinte13. Entretanto, essa relação não parece imediata quando se considera que o teto da isenção é quase o dobro do valor do salário mínimo e que, infelizmente, a imensa maioria da população não o alcança14. Possivelmente, argumentos distributivos haverão de ser empregados para sustentar o benefício.

Vale destacar que essa distinção entre isenção técnica e isenção própria também é importante para fins de Direito Financeiro. Por influência de Surrey, então secretário do Tesouro norte-americano, defendeu-se a tese de que é pernicioso o emprego do tributo como meio de incentivos fiscais, sendo, portanto, necessário que se identifiquem os montantes relativos às exonerações tributárias. Surgiu, com isso, o Tax Expenditure Budget. Contudo, mesmo lá, o próprio Surrey admitiu as limitações de tal identificação, entre elas a dificuldade de se dizer quando é um benefício ou quando é uma medida de renda15.

No Brasil, a RFB publica anualmente o relatório “Demonstrativo dos Gastos Governamentais Indiretos de Natureza Tributária – Gastos Tributários”, de modo a cumprir o mandamento previsto no art. 165, § 6º, da Constituição e aquele constante no inciso II do art. 5º da Lei Complementar n. 101/2000. De acordo com a própria RFB, os gastos tributários nada mais são do que “gastos indiretos do governo realizados por intermédio do sistema tributário, visando a atender objetivos econômicos e sociais e constituem-se em uma exceção ao Sistema Tributário de Referência”16. Assim, a RFB procura estimar o quanto se deixa de arrecadar em virtude de benefícios tributários, o que exige partir de certas premissas para averiguar o que se considera uma excepcionalidade ao sistema17.

Com efeito, apesar de haver situações que seguramente serão uma isenção técnica ou uma isenção própria, por vezes, será difícil afirmar que estamos diante de uma ou de outra. De qualquer forma, isso não afasta a necessidade de se contrapor a isenção técnica (que contorna a hipótese tributária em face do sistema tributário) à isenção própria (vero desvio, benefício fiscal), pois tanto a última exige controle que é, em relação a ela, que existe o art. 111, II, do CTN. É o momento, portanto, de tratar da interpretação das isenções.

1.3. Da interpretação das isenções

Diante de um enunciado ou de um conjunto de enunciados, deve o intérprete reconstruir os sentidos possíveis admitidos pelos termos presentes em tais enunciados e escolher um desses sentidos com base em um ou mais argumentos. Assim, os métodos de interpretação gramatical, sistemático, histórico e teleológico nada mais são do que maneiras para se conhecer e/ou fundamentar determinado sentido possível.

Em relação ao Direito Tributário, chegou-se ao extremo de se cogitarem critérios próprios de interpretação em matéria tributária no afã de se conceber uma autonomia desse ramo. A obra de Ezio Vanoni foi responsável por afastar, na década de 1930, orientações apriorísticas do trabalho interpretativo, fossem elas a favor do fisco ou do contribuinte18. Em que pese Rubens Gomes de Sousa tenha traduzido esta obra no Brasil19, o CTN possui um capítulo (Capítulo IV) dedicado apenas à Interpretação e Integração da Legislação Tributária.

No entanto, a razão pela qual o CTN conta com regras próprias de interpretação não reside na necessidade de se imporem critérios próprios em matéria tributária. Pelo contrário, no anteprojeto havia dispositivo que previa justamente que “[n]a aplicação da legislação tributária, são admissíveis quaisquer métodos ou processos de interpretação”20. Conforme o próprio Rubens Gomes de Sousa expõe em seu relatório para a Comissão Especial, que foi por ela aprovado, tal dispositivo traçava “a regra geral básica da admissibilidade de quaisquer métodos ou processos de interpretação”, com a “finalidade” de “afastar o cerceamento da atuação do intérprete pela imposição de conclusões apriorísticas (pro fiscum ou contra fiscum)”21. Ou seja, viu-se a necessidade de consagrar a ausência de excepcionalidade do direito tributário em relação ao direito comum, muito porque o Código tinha como objetivo unificar o direito tributário brasileiro, servindo como ponte entre a Constituição e a lei ordinária de cada ente federativo.

À primeira vista, só faria sentido haver dispositivos sobre interpretação num código tributário caso fossem estatuídas regras particulares, i.e., que não seriam, a priori, consideradas. Entretanto, por mais paradoxal do que possa ser, viu-se a necessidade de incluir como regra geral a admissibilidade dos métodos justamente para evitar que critérios apriorísticos fossem utilizados. Em seu relatório, Rubens Gomes de Sousa explicita que, salvo “como modalidades auxiliares do processo interpretativo, ou como regras peculiares a situações excepcionais, não há lugar, portanto, para o recurso a fórmulas predeterminadas, como a interpretação literal ou estrita”, pois, de outro modo, haveria “delimitações da liberdade intelectual do intérprete na pesquisa do conteúdo e do alcance da lei”22. Daí a presença no anteprojeto de uma regra geral de admissibilidade ao lado de algumas regras peculiares.

O problema é que esse dispositivo com a regra geral não foi repetido pelo CTN quando de sua edição. Resultado: ausente a regra geral de admissibilidade de quaisquer métodos, as poucas exceções presentes, por vezes, são mal compreendidas. É este o caso do art. 111, II, do CTN, in verbis:

“Art. 111. Interpreta-se literalmente a legislação tributária que disponha sobre:

[...]

II – outorga de isenção;”

Ao versar sobre o dispositivo transcrito acima, Rubens Gomes de Sousa enfatizou que a interpretação literal se justificaria “em razão do caráter excepcional de tais hipóteses”23.

Contudo, ao contrário do que se pensa, a excepcionalidade aqui não implicaria uma interpretação restritiva; mas um controle efetivo sobre a isenção (leia-se: a excepcionalidade) conferida, sem que a interpretação fosse em prejuízo ao contribuinte. Explica-se.

No que diz respeito ao art. 133 que veio a dar origem ao referido art. 111 do CTN – cuja redação inicial já continha a expressão “literalmente” –, algumas sugestões foram oferecidas para modificá-lo. Houve duas sugestões para alterar “literalmente”: uma aconselhava a troca por “restritivamente”; e outra por “estritamente”. Segundo as razões da primeira sugestão, como literalmente poderia ter um sentido ampliativo, seria o caso de empregar um termo que revelasse a (suposta) intenção do dispositivo: dar “a menor amplitude possível ao texto”. No entanto, ambas as sugestões foram rejeitadas24. Consoante o relatório de Rubens Gomes de Sousa, essas sugestões “não foram adotadas porque o objetivo visado é delimitar a interpretação à letra da lei, sem porém admitir a restrição, em eventual prejuízo do contribuinte, das concessões nela previstas”25-26.

Com efeito, conforme já exposto no tópico 1.1, a própria doutrina da época da edição do CTN via na isenção uma excepcionalidade, i.e., um desvio ao sistema. Daí ela se submeter a um tratamento específico. No entanto, essa isenção como excepcionalidade, a bem da verdade, é apenas a isenção própria, pois a isenção técnica não representa um afastamento do sistema, mas a vera conformação da hipótese tributária a ele. Por isso, dado o caráter excepcional das isenções próprias, concebeu-se uma regra interpretativa focada na sua literalidade. Ao se examinar historicamente o art. 111 do CTN, não se chega à conclusão de que literalmente deva ser interpretado como restritivamente, mas que se deve alcançar o sentido da isenção própria com o objetivo de não se criar excepcionalidade não prevista, nem eliminar isenção ali incluída27. A esse respeito, há autores como Ricardo Lobo Torres e Luciana Ibira Lira Aguiar que defendem que, na verdade, o objetivo do art. 111 do CTN foi de somente afastar a utilização do método integrativo, hoje previsto no art. 108 do CTN, para o caso das normas que conferissem isenções tributárias28.

Tendo isso em vista, para os fins do presente estudo, o importante é deixar claro dois pontos em relação ao art. 111, II, do CTN.

Em primeiro lugar, ao conjugar a visão da época de edição do CTN a respeito da natureza jurídica da isenção com a razão pela qual foi concebido o art. 111 do CTN, constata-se que o seu inciso II só é aplicável para as outorgas de isenções próprias, não abarcando, portanto, as isenções técnicas. Ao atribuir a natureza de dispensa de pagamento para as isenções, o CTN viu a necessidade de conferir um tratamento particular (i.e., regras específicas) a uma excepcionalidade (i.e., concessão de isenção própria). Em razão disso, só merecem o referido tratamento como é o caso da aplicação do art. 111, II, do CTN as isenções que impliquem um desvio ao sistema (leia-se: as isenções próprias). Não faria daí sentido cogitar que também as isenções técnicas sofressem tratamento específico porque elas não revelam uma excepcionalidade. Por exemplo, ninguém dirá que o art. 178 do CTN seria aplicável a isenções técnicas, até porque estas não representam um benefício fiscal que, por demandarem condições para seu gozo em troca de fruição durante prazo certo, exigiriam o respeito ao princípio da proteção da confiança.

Em segundo lugar, embora o Fisco e parte da doutrina leia em literalmente a palavra restritivamente, fato é que não foi esse o objetivo dos elaboradores do CTN. Na verdade, diante da excepcionalidade que é conceder a isenção própria, buscou-se assegurar que seja ela interpretada com a maior exatidão possível, sem nela incluir situações não quistas, tampouco dela retirar situações desejadas29. Por isso, embora o termo literalmente pareça indicar uma preferência à interpretação gramatical em face dos demais métodos de interpretação, faz-se necessário considerar o contexto e os demais métodos, sob pena de estendê-la ou esvaziá-la inapropriadamente.

Portanto, verifica-se que, no âmbito das categorias técnicas de tributação, existem as isenções, as quais podem ser subdivididas em técnicas se servirem apenas para precisar o contorno da hipótese tributária à luz do sistema ou próprias caso constituam veros benefícios fiscais, i.e., exceções ao sistema. Assim, o tratamento específico que o CTN procurou atribuir às isenções deve ser concedido apenas às isenções próprias, pois só elas é que constituem uma excepcionalidade ao sistema. Esse tratamento se coaduna com a noção da qual partiu o CTN no sentido de que isenções pressupõem a existência da obrigação tributária, mas com a consequente dispensa do pagamento.

Desse modo, pode-se debruçar sobre o art. 16 da Lei n. 8.668/1993, de sorte a demonstrar que se trata de uma isenção técnica que não se vê derrogada por uma extensão do art. 18 da mesma Lei.

2. Da isenção técnica no art. 16 da Lei n. 8.668/1993 e sua aplicação no caso de ganhos de FIIs decorrentes da alienação de quotas de outros FIIs

Conquanto haja as mais variadas formas jurídicas no Direito Privado – pessoas físicas, pessoas jurídicas, entes despersonalizados etc. –, o Direito Tributário visa à unidade econômica, i.e., procura individualizar a riqueza manifestada, uma vez que, ao final do dia, só há uma capacidade contributiva a ser buscada, que é a do indivíduo. Daí a existência de métodos a evitar o bis in idem da carga tributária que poderia ocorrer, por exemplo: sobre a renda das pessoas jurídicas e de seus sócios; sobre a renda das várias entidades que integrem a mesma cadeia; e sobre fundos de investimento e seus quotistas, bem como na cadeia de fundos investimento.

Assim como as isenções nessas outras situações, a isenção presente no art. 16 da Lei n. 8.668/1993 é técnica, pois evita o bis in idem da carga tributária sobre os FIIs e sobre os quotistas e também na cadeia de FIIs, como é o caso do ganho de capital em alienação de quotas de um FII por outro FII. Embora o tratamento tributário dos FIIs siga a mesma lógica dos demais fundos de investimento, ele se dá de maneira apartada dos demais em virtudade da sua especificidade imobiliária. Por isso, esse exame será feito em separado. Mesmo porque o exame da isenção técnica presente no art. 16 da Lei n. 8.668/1993 chegou a sofrer mitigações por leis posteriores. No entanto, por meio de uma evolução histórica, ficará evidente que jamais essa mitigação teve por objetivo afastar a isenção técnica em relação às operações no âmbito do mercado financeiro imobiliário. Ademais, nunca a sistemática do IR-GCAP em alienações de quotas dos FIIs presente no art. 18, II, da Lei n. 8.668/1993 teve por escopo derrogar o art. 16 da mesma Lei e alcançar os FIIs que invistam noutros FIIs.

Por isso, não assiste razão ao Fisco que, na Solução de Consulta RFB/Cosit n. 181/2014, restringiu-se em examinar a extensão da isenção do IR-Fonte presente no § 1º do art. 16-A da Lei n. 8.668/1993. A RFB sequer chegou a analisar o art. 16 da Lei n. 8.668/1993. Contudo, é evidente que este dispositivo merece precedência em face do art. 18 da Lei n. 8.668/1993. Nesse sentido, acompanham as interpretações gramatical, teleológica e histórico-sistemática, não cabendo ainda cogitar o seu afastamento com base no art. 111, II, do CTN30.

Tampouco assiste razão às decisões do Tribunal Regional da 3ª Região (“TRF/3”) que, para respaldar a aplicação do referido art. 18, II, valeram-se do caput do art. 16-A da Lei n. 8.668/1993 e dos §§ 11 e 12 do art. 28 da Lei n. 9.532/199731. Enquanto o caput do art. 16-A restringe-se ao IR-Fonte (em aplicações financeiras), os outros dispositivos já foram revogados e, ainda que vigentes, sequer abrangeriam os FIIs em razão do disposto pelo próprio § 13 do art. 28 da Lei n. 9.532/1997, que estende aos FIIs o tratamento desse artigo apenas às aplicações em ativos de renda fixa.

Com efeito, não há espaço para aplicar o art. 18, II, da Lei n. 8.668/1993, dada a natureza técnica da isenção presente no referido art. 16.

Desse modo, após abordar a isenção técnica dos fundos de investimento (2.1), tratar-se-á da isenção técnica dos FIIs com ênfase na perspectiva histórica (2.2). Ao final, será confrontada a posição do Fisco com todos os métodos de interpretação (2.3), ponto esse em que ficará claro que só a uma conclusão se pode chegar: aplica-se o art. 16 da Lei n. 8.668/1993 no caso de ganhos de FIIs oriundos de alienações de quotas de outros FIIs.

2.1. Da isenção técnica dos fundos de investimento

Os indivíduos podem atuar, no âmbito do Direito, como pessoas físicas, pessoas jurídicas ou até mesmo por meio de entidades despersonalizadas. Em outras palavras, no cenário jurídico, o indivíduo pode se valer de diversas “máscaras sociais”, “vestes”32, “avatares”, admissíveis pelo Direito para que possua aptidão para adquirir direitos e contrair obrigações33. Afinal, já se foi a época em que essa aptidão era reservada em exclusivo ao ser humano34.

Nesse sentido, pessoa jurídica ou pessoa física são ambas criações do Direito. No mundo real, só existem indivíduos. Mas quando se fala em direitos e obrigações, é necessário que sejam eles imputados a uma “pessoa”. Daí que a “pessoa”, no Direito, é um centro de imputação de direitos e obrigações. A pessoa – vale insistir – não existe no mundo físico. Neste, há indivíduos. Do mesmo modo, os indivíduos não existem no mundo jurídico. Ali, são eles representados por suas pessoas físicas ou jurídicas.

Em que pese a existência de variadas formas jurídicas, o Direito Tributário busca a unidade econômica, i.e., procura individualizar a riqueza manifestada. Ao fim e ao cabo, somente há uma capacidade contributiva a ser buscada, qual seja a do indivíduo. Só este é que tem riquezas. Apenas ele é que contribui para os gastos sociais. Pode fazê-lo por uma pessoa física ou por uma pessoa jurídica. Mas a capacidade contributiva é a do indivíduo.

Por isso, ao definir a capacidade tributária passiva, o art. 126 do CTN dispõe expressamente que ela independe, por exemplo, da capacidade civil das pessoas naturais e de a pessoa jurídica estar regularmente constituída. Afinal, quem age é o indivíduo e ele é que frui da manifestação de capacidade contributiva. No entanto, isso não significa que o Direito Tributário não leve em consideração as vestes do Direito Civil como as pessoas físicas e as pessoas jurídicas. Daí a existência tanto do Imposto sobre a Renda das Pessoas Jurídicas (IRPJ) quanto do Imposto sobre a Renda das Pessoas Físicas (IRPF).

Contudo, embora o Direito Tributário atribua a renda à pessoa física, à pessoa jurídica ou mesmo a ambas, não se pode desconsiderar que, no plano fático, só existe o indivíduo. É o indivíduo que frui da riqueza econômica, qualquer que sejam as vestes de que se vale o Direito para imputar o direito. Ora, se há uma única riqueza, no plano fatual, não se devem multiplicar incidências jurídicas sobre o mesmo fato, sob pena de se ter um excesso de tributação. Por isso é que diversas legislações tributárias35 preveem a integração da tributação do IRPJ e do IRPF.

De maneira ampla, a integração consiste na adoção de qualquer método que concilie a incidência do Imposto de Renda sobre os lucros auferidos pelas pessoas jurídicas (IRPJ) e distribuídos aos seus sócios (IRPF)36, ainda que mediante mero ajuste das alíquotas37. O fundamento que ampara a integração é a noção de que o IRPJ seria uma forma indireta de tributação dos sócios. Como narrado acima, no plano fático, só existem indivíduos e são eles que fruem da riqueza. A pessoa física não passa de uma máscara colocada pelo Direito à disposição dos indivíduos para imputação de direitos e obrigações. Do mesmo modo o são as pessoas jurídicas38, até porque, ao fim e ao cabo, todos os tributos recaem sobre indivíduos39.

Assim, é opção do sistema jurídico a forma como recairá a carga tributária sobre o indivíduo. Pode-se optar pela chamada integração parcial quando o ordenamento prevê capacidade tributária passiva tanto das pessoas físicas quanto das jurídicas, mas ameniza o bis in idem40, de modo a assegurar que um único fenômeno econômico não seja sobretaxado por conta das diversas incidências. Noutros ordenamentos, verificam-se métodos de integração total cujo objetivo é afastar qualquer sobreposição, sendo um destes a própria eliminação do IRPJ e outro a própria isenção dos dividendos distribuídos41.

No caso do Brasil, por exemplo, desde a edição da Lei n. 9.249/1995, são isentos os dividendos distribuídos de pessoa jurídica residente no Brasil a qualquer beneficiário42. Optou, assim, o legislador por migrar para um sistema de integração, no qual apenas a pessoa jurídica sofre a incidência do Imposto de Renda. De um lado, esse sistema apresenta as vantagens de, por exemplo, só exigir a fiscalização das pessoas jurídicas e de evitar o lock-in effect, i.e., impedir que as empresas destinem seus recursos para atividades que gerarão pouco retorno apenas porque a distribuição implicaria uma tributação. De outro lado, há desvantagens como: maior espaço para estratégias de planejamento tributário em virtude de a alíquota nominal corporativa ser elevada; e a distorção causada na perspectiva do investidor que terá maiores incentivos em não vender suas participações, uma vez que haveria a tributação de ganhos de capital, ao passo que mantê-las seria benéfico por não sofrer tributação na distribuição dos lucros43.

Diante dessa isenção de dividendos, surge a indagação se ela seria um benefício fiscal. A resposta é negativa: o objetivo do legislador, ao isentar os dividendos, foi meramente assegurar a mencionada integração total, a fim de impedir que o indivíduo sofresse sobretributação sobre um único fato econômico. Tivesse o legislador optado por isentar a pessoa jurídica e tributar apenas o lucro na pessoa física, teria, igualmente, alcançado a integração total. Num e noutro caso, não se tem na isenção um benefício, uma exceção. Ao contrário, tem-se a confirmação do escopo de não haver sobretributação sobre uma única riqueza.

Daí a conclusão de que a isenção dos dividendos, por não ser medida de exceção ou de benefício fiscal, não passa de isenção técnica, pois, fossem os dividendos também tributados, dada a alta carga no IRPJ, haveria um bis in idem tendente à violação da capacidade contributiva e ao confisco. Justamente porque seria inadequado tratar os métodos de integração como subvenções tributárias (isenções próprias)44, a própria RFB em seu “Demonstrativo dos Gastos Governamentais Indiretos de Natureza Tributária – Gastos Tributários” não faz qualquer referência quanto à isenção dos dividendos presente no art. 10 da Lei n. 9.249/199545.

Também motivado pelo mesmo ânimo de impedir a multiplicação da carga tributária sobre um único fenômeno econômico, encontra-se outro caso de isenção técnica no âmbito da própria tributação corporativa, i.e., na cadeia de entidades. É fato que o art. 248 da Lei das S.A. determina a avaliação dos investimentos em controladas e coligadas pelo Método de Equivalência Patrimonial (“MEP”), cuja finalidade é a contabilização de tais investimentos com o objetivo de ver, na cadeia de entidades, um empreendimento econômico singular, com uma operação desenvolvida pela entidade investida, mas indissociável da própria investidora e sua ação coordenadora, integrando o negócio do grupo. No entanto, pelo fato de os resultados que se apurem pela investida serem, efetivamente, resultados da investidora, eventual múltipla incidência do IRPJ poderia levar a uma carga tributária que ultrapassasse toda a riqueza gerada, na ponta, pela entidade operacional. Novamente, aqui, considerando os limites estabelecidos pela capacidade contributiva e pela proibição do confisco, é natural que se confirmasse um método para solucionar o problema. Em face disso, encontra-se a isenção técnica para o resultado de equivalência no art. 23 do Decreto-lei n. 1.598/1977, ao lado da desoneração de lucros e dividendos distribuídos firmada no artigo precedente. Tampouco essa isenção está presente no relatório da RFB já referido acima46.

É importante que se insista nesse ponto: a opção do legislador, no caso de dividendos, foi assegurar a integração total por meio da isenção daqueles, uma vez que a riqueza já foi tributada na pessoa jurídica. Mas como esclarecido, não seria esta a única opção. É conhecido, no direito comparado, o exemplo das partnerships, que são tidas por transparentes, de modo que lucros a elas imputados sejam isentos, mas imediatamente tributados na pessoa dos seus sócios. No Brasil, encontrava-se regime semelhante para a tributação das sociedades civis de prestação de serviços profissionais, enquanto vigia do Decreto-lei n. 2.397/1987. Note-se que seja ao isentar a pessoa jurídica, seja ao desonerar os dividendos, o objetivo é, sempre, reconhecer que sobre um mesmo fato econômico – lucro – auferido por um mesmo indivíduo, não deve haver sobretributação. Daí que a isenção não é um incentivo fiscal, mas mera técnica de que se vale o legislador para atingir tal objetivo.

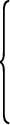

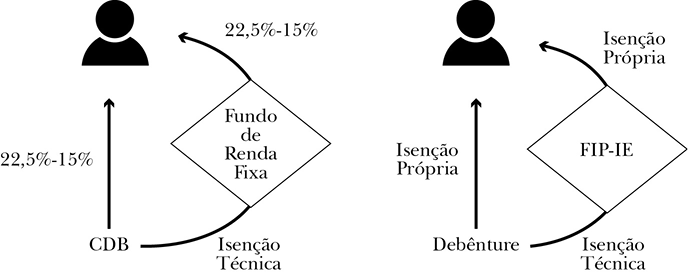

Ora, não é distinto o caso dos fundos de investimento. Este ânimo da isenção técnica – assegurar que um mesmo fato econômico não se sujeite a múltipla incidência em virtude das distintas máscaras de que se vale o indivíduo em suas relações jurídicas – foi o mote que inspirou o legislador ao lidar com a unidade econômica dos fundos de investimento. Diferentemente da integração entre pessoas jurídicas e de seus sócios em que a concentração da carga fica somente com as primeiras, no caso de fundos de investimento tem-se modelo similar ao que se adotava no referido Decreto-lei 2.397/1987, já que a concentração dá-se essencialmente nos seus quotistas. Vale, assim, a figura abaixo, que ilustra os dois métodos:

Figura 1 – Integração PJ-PF e Fundo-quotista.

Mesmo antes da primeira regulação dos fundos de investimento no país47, o art. 82 da Lei n. 3.470/1958 já previa que, para fins do Imposto de Renda, não eram considerados pessoas jurídicas os fundos constituídos em condomínio que cumprissem determinados requisitos como serem administrados por entes sujeitos ao órgão regulador da época, não aplicarem mais de 10% do seu valor em uma só empresa e distribuírem anualmente seus resultados. Como se vê, a riqueza era tributada nos sócios, a título de resultados distribuídos, e não nos fundos. Evita-se, pois, a sobretaxação.

Ao versar sobre os arts. 49 e 50 da Lei n. 4.728/1965, que disciplinaram a constituição e o funcionamento dos fundos de investimento no Brasil, o art. 57 da mesma Lei estabelecia tratamento semelhante ao já previsto pela Lei n. 3.470/1958, mas sem tantos requisitos: fundos de investimento em condomínio não eram contribuintes do Imposto de Renda, contanto que distribuíssem anualmente os rendimentos auferidos. Mais uma vez, fica evidente o intuito do legislador: apenas uma tributação sobre a riqueza, incidindo quando da distribuição dos rendimentos.

Apesar de revogar o art. 82 da Lei n. 3.470/1958 e o art. 57 da Lei n. 4.728/1965, o art. 18 do Decreto-lei n. 1.338/1974 – ainda vigente – isenta, de IR-Fonte, os rendimentos auferidos pelos fundos em condomínio, sem exigir o cumprimento de qualquer requisito.

Com a promulgação da Lei n. 8.981/1995, ao mesmo tempo em que o seu art. 66 fixou o IR-Fonte de 10% sobre a renda dos quotistas a ser retido pelo administrador em aplicações em fundo de renda fixa, inclusive, em Fundo de Aplicação Financeira, seu art. 68 isenta de Imposto de Renda os rendimentos auferidos pelas carteiras de fundos de renda fixa (inciso I), bem como aqueles auferidos nos resgates de quotas de outros fundos de investimento (inciso II). Essa mesma Lei instituiu tratamento semelhante, em seu art. 73, caput e § 2º, para os demais fundos como os de ações, pois, de um lado, instituiu o IR-Fonte de 10% sobre a renda dos quotistas em caso de resgate e, de outro, isenta esses fundos do Imposto de Renda relativamente aos ganhos em bolsas, swaps e aplicações em renda fixa. Fica clara a natureza técnica da isenção, já que apenas serve para evitar que a mesma riqueza seja sobretributada.

Ademais, o § 10 do art. 28 da Lei n. 9.532/1997 isenta de Imposto de Renda, além dos juros sobre capital próprio, “os rendimentos e ganhos líquidos na alienação, liquidação, resgate, cessão ou repactuação dos títulos, aplicações financeiras e valores mobiliários integrantes das carteiras dos fundos de investimento”. Mais uma vez, a isenção é técnica, já que apenas se presta a evitar a sobretributação do mesmo rendimento. Por sua vez, o caput e o § 9º do mesmo art. 28 passaram a prever um IR-Fonte de 20% sobre a renda dos quotistas, sendo: diário, em caso de aplicações em renda fixa ou no resgate da quota, se este ocorresse antes; e somente no momento do resgate em aplicações em renda variável.

A Lei n. 9.532/1997 trouxe, porém, uma exceção. Em seu art. 28, §§ 11 e 12, inverteu a lógica para os fundos de fundos: diferentemente da regra que é tributar o quotista e isentar os fundos, tais dispositivos estabeleceram a tributação de tais fundos e isentaram os respectivos quotistas. No entanto, já com a Medida Provisória n. 2.189-49/2001 tais dispositivos foram tacitamente revogados48, pois segundo o art. 6º, §§ 3º e 4º, da Medida submetem-se à tributação os “quotistas dos fundos de investimento cujos recursos sejam aplicados na aquisição de quotas de outros fundos”, ao passo que “[o]s rendimentos auferidos pelas carteiras” desses fundos “ficam isentos do imposto de renda”. Portanto, por um breve período, para os fundos de fundos, a isenção técnica era conferida aos quotistas; contudo, a sistemática depois retornou ao padrão, de modo que se mantém a isenção técnica dos fundos, ainda que eles apliquem seus recursos em quotas de outros fundos.

Após a edição da Medida Provisória n. 2.189-49/2001, o art. 3º da Lei n. 10.892/2004 instituiu o IR-Fonte “come-quotas” semestral sobre a renda do beneficiário, pois a incidência se dá no último dia útil dos meses de maio e de novembro, ou no resgate, se ocorrido anteriormente.

Em 2004, a Lei n. 11.033 mudou a tributação dos quotistas, mas sem alterar as isenções técnicas dos fundos de investimento. Embora tenha mantido o IR-Fonte “come-quotas”, criou-se uma tributação regressiva do IR-Fonte, no momento do resgate, à medida que o prazo de aplicação no fundo é maior, sendo que há uma variação maior de alíquotas para os fundos de longo prazo em comparação aos fundos de curto prazo. Por outro lado, no caso dos fundos de investimento em ações, alterou-se a alíquota do IR-Fonte para 15%, a incidir apenas no resgate das quotas.

Tendo em vista as legislações relatadas acima, constata-se que a sistemática da tributação da renda dos fundos de investimento no Brasil é marcada por uma concentração no quotista. Ou seja, os fundos são isentos, inclusive quando investem em outros fundos, ao passo que, especialmente em caso de resgate, incide IR-Fonte sobre a renda dos quotistas. Atualmente, amparam a isenção técnica dos fundos diversos dispositivos legais que podem ser resumidos na tabela a seguir:

|

Base Legal |

Isenção Técnica |

|

Art. 18 do Decreto-lei n. 1.338/1974 |

Isenção de IR-Fonte sobre os rendimentos auferidos pelos fundos em condomínio referidos nos arts. 49 e 50 da Lei n. 4.728/1965. |

|

Art. 68, I e II, da Lei n. 8.981/1995 |

Isenção de Imposto de Renda sobre os rendimentos auferidos pelas carteiras dos fundos de renda fixa, bem como sobre os rendimentos auferidos nos resgates de quotas de fundos de investimentos, de titularidade de fundos cujos recursos sejam aplicados na aquisição de quotas de fundos de investimentos. |

|

Art. 73, § 2º, da Lei n. 8.981/1995 |

Isenção de Imposto de Renda sobre os ganhos líquidos em operações de bolsa, em operações de swap e sobre os rendimentos produzidos por aplicações financeiras de renda fixa auferidos pelos fundos de ações, de commodities, de investimento no exterior e outros fundos. |

|

Art. 28, § 10, da Lei n. 9.532/1997 |

Isenção de Imposto de Renda sobre os juros sobre capital próprio e sobre os rendimentos e ganhos líquidos auferidos na alienação, liquidação, resgate, cessão ou repactuação dos títulos, aplicações financeiras e valores mobiliários integrantes das carteiras dos fundos de investimento. |

|

Art. 6º, §§ 3º e 4º, da Medida Provisória n. 2.189-49/2001 |

Isenção de Imposto de Renda sobre os rendimentos auferidos pelas carteiras dos fundos cujos recursos sejam aplicados na aquisição de quotas de outros fundos de investimento. |

Tabela 1 – A Isenção Técnica dos Fundos de Investimento.

Acerca dos dispositivos acima, ressalta-se que nenhum deles é mencionado pelo já referido “Demonstrativo dos Gastos Governamentais Indiretos de Natureza Tributária – Gastos Tributários” da RFB49. Afinal, todos instituem uma isenção técnica e não uma subvenção tributária (isenção própria).

Essa isenção técnica que concentra a carga tributária no quotista, desonerando os fundos de investimento, fundamenta-se a partir de duas razões.

Em primeiro lugar, embora haja controvérsia doutrinária sobre a natureza jurídica dos fundos de investimento50, o Direito Privado é claro no sentido de tratá-los como uma forma de condomínio especial e não como uma sociedade. Nos termos do art. 1.368-C do Código Civil, “[o] fundo de investimento é uma comunhão de recursos, constituído sob a forma de condomínio de natureza especial, destinado à aplicação em ativos financeiros, bens e direitos de qualquer natureza”. Possuem, desse modo, “feição contratual e não societária”, uma vez que os investidores “vinculam-se ao administrador, que lhes presta serviços de administração e de gestão de seus recursos”, sendo irrelevante a relação dos investidores entre si para “a constituição e funcionamento do fundo”51. Dada a ausência de personalidade jurídica dos fundos e em virtude de feição meramente contratual, o legislador tributário optou por, em regra, concentrar a carga tributária apenas nos quotistas; excepcionando, porém, em casos específicos, ao equiparar, para fins da tributação da renda, os fundos de investimento a pessoas jurídicas (conforme será demonstrado no caso dos FIIs no próximo tópico).

Em segundo lugar, a escolha por, em regra, sujeitar à tributação apenas os quotistas se deve também à busca pela neutralidade tributária dos investimentos. Tem-se como objetivo conferir tratamento tributário neutro, seja a pessoa física investindo diretamente ou por intermédio de um fundo de investimento (leia-se: investimento indireto). Mais fácil do que ajustar a neutralidade com exações em duas etapas (fundos de investimento e quotistas), preferiu o legislador a opção de isentar (tecnicamente) os fundos de investimentos e deixar toda a carga tributária para os quotistas.

Por exemplo, já sob a vigência da sistemática trazida pela Lei n. 8.981/1995, um investidor poderia utilizar sua veste de “pessoa física” e aplicar diretamente tanto em renda fixa quanto em bolsa e ser tributado à alíquota de 10% em ambas as aplicações, nos termos dos arts. 65 e 72 da referida Lei. Por outro lado, poderia o mesmo investidor aplicar indiretamente nos mesmos ativos, renda fixa e bolsa, por meio de fundos de investimento, os quais são isentos, nos termos dos arts. 68 e 72, § 3º, da mesma Lei, mas sofrer a incidência do IR-Fonte no momento do resgate das quotas.

Atualmente, a sistemática de tributação dos fundos de investimento e dos seus quotistas também busca a neutralidade do investimento, seja ele direto ou indireto. Por exemplo, aplica-se a mesma tributação regressiva do IR-Fonte decrescente à medida que o prazo de aplicação aumenta tanto para investimentos diretos em renda fixa (e.g., Certificados de Depósito Bancário – CDBs) quanto para investimentos indiretos, i.e., em fundos de renda fixa (e.g., CDBs). Em ambos os casos, acaba-se aplicando no mesmo ativo (e.g., CDBs), só que o investimento direto pressupõe que o credor seja a pessoa física, ao passo que no investimento indireto o credor é o fundo de investimento. Ao fim e ao cabo, seja investindo diretamente, seja por intermédio de um fundo, há neutralidade tributária, pois se impõe a mesma tabela regressiva. Aliás, o imposto “come-quotas” não infirma tal neutralidade; pelo contrário, ele confirma a busca pela neutralidade ao equalizar o diferimento que poderia ocorrer via fundo de investimento. Afinal, aplicações de renda fixa possuem um prazo para acabar. Por exemplo, num CDB, em algum momento o banco precisará devolver o empréstimo com a remuneração estabelecida. Daí que, no investimento direto, sempre haverá a tributação (durante e/ou) ao fim de aplicação. Por outro lado, no investimento indireto, essa tributação poderia ser diferida por muito tempo caso a incidência do Imposto de Renda dependesse apenas do resgate das quotas. Por isso, o imposto “come-quotas” é uma maneira de neutralizar a vantagem que o investimento indireto teria em face do investimento direto.

Ressalta-se ainda que a isenção técnica dos fundos de investimento não implica que sempre haja a tributação do quotista, pois pode haver uma isenção própria no nível dos próprios quotistas. Assim, ao buscar a neutralidade entre investimento direto e indireto, geralmente, a isenção própria no primeiro caso também será estendida ao último. Por exemplo, nos termos do art. 2º da Lei n. 12.431/2011, os rendimentos relativos a debêntures de infraestrutura são isentos de Imposto de Renda se auferidos diretamente por pessoas físicas. A isenção é própria, pois visa estimular esse tipo de investimento. Do mesmo modo, além de haver a isenção técnica dos Fundos de Investimento em Participações em Infraestrutura (“FIP-IE”), que investem nesse tipo de debêntures, também há uma isenção própria no resgate das quotas dos FIP-IE para as pessoas físicas, consoante dispõe o art. 2º, § 1º, I, da Lei n. 11.478/2007. Ou seja, afora a isenção técnica, a neutralidade se mantém, inclusive, quando há isenção própria.

Para ilustrar ambas as situações, vale, assim, a figura abaixo:

Figura 2 – Neutralidade: Integração Fundo-quotista.

Fica evidenciado, portanto, que a sistemática de tributação da renda dos fundos de investimento e dos seus quotistas no Brasil segue o mesmo conceito da tributação dos lucros das pessoas jurídicas e dos dividendos distribuídos aos seus sócios, bem como da tributação das cadeias de entidades. Para fins do Imposto de Renda, busca-se um método a impedir que a multiplicação da carga tributária viole a unidade econômica, i.e., a única riqueza manifestada. No caso dos lucros das pessoas jurídicas e da distribuição aos seus sócios, a lei brasileira concentra a tributação nas primeiras via IRPJ, isentando os últimos no IRPF. Em relação à tributação das cadeias de entidades, em que pese a contabilização do resultado da investida nas demonstrações da investidora, o IRPJ é devido apenas pela primeira, já que não é computado tal resultado na base de cálculo da última. Quanto aos fundos de investimento e seus quotistas, desde a década de 1960, a lei tributária brasileira concede isenção técnica para a renda obtida pelos fundos, inclusive ao investir em outros fundos, ao passo que sujeita à tributação a renda obtida pelos quotistas; portanto, concentra-se a tributação da renda nos quotistas.

Embora a demonstração da isenção técnica dos fundos de investimento não tenha sido feita considerando a sistemática dos FIIs, passa-se a expor que o legislador foi consistente em isentá-los, inclusive, ao investir em outros FIIs.

2.2. Da isenção técnica dos FIIs e sua evolução histórica

Assim como o tratamento geral dos fundos de investimento, os FIIs gozam de isenção técnica, a qual tem sua origem na própria Lei n. 8.668/1993 que introduziu os FIIs no direito brasileiro.

Embora essa isenção técnica tenha sido mitigada por leis posteriores, é importante destacar dois pontos fundamentais. Primeiro, jamais essa mitigação teve por objetivo afastar a isenção técnica em relação às operações no âmbito do mercado financeiro imobiliário. Segundo, nunca a sistemática do IR-GCAP em alienações de quotas dos FIIs presente no art. 18, II, da Lei n. 8.668/1993 teve por escopo derrogar o art. 16 da mesma Lei e alcançar os FIIs que invistam noutros FIIs.

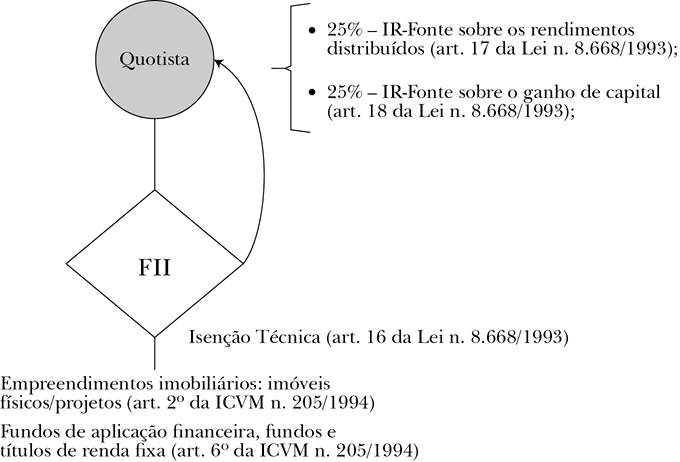

Para que esses dois pontos restem evidentes, far-se-á uma breve evolução histórica, de modo a conjugar a análise da isenção técnica dos FIIs, do IR-GCAP dos quotistas e dos ativos objeto de investimento por parte dos FIIs. Essa evolução pode ser representada a partir da figura abaixo:

|

Primeira Fase |

Segunda Fase |

Terceira Fase |

||

|

Ativos objeto de investimento dos FIIs |

|

Art. 6º da Instrução CVM n. 205/1994: empreendimentos imobiliários, fundos de aplicação financeira, fundos de renda fixa e títulos de renda fixa |

Art. 6º da Instrução CVM n. 205/1994: sem modificações |

Art. 45 da Instrução CVM n. 472/2008: a participação dos FIIs em empreendimentos imobiliários abrange [...] LHs, CRIs, LCIs e quotas de outros FIIs |

|

Isenção Técnica dos FIIs |

|

Art. 16: isenção de IR sobre rendimentos e ganhos de capital auferidos pelos FIIs |

Art. 16: sem modificações (Regra Geral) Exceção: art. 16-A ⇒ IR-Fonte em aplicações financeiras Exceção: art. 2º da Lei n. 9.779/1999 ⇒ IRPJ – concorrência |

Art. 16: sem modificações (Regra Geral) Exceção: art. 16-A ⇒ IR-Fonte em aplicações financeiras (salvo LHs, CRIs, LCIs e quotas de outros FIIs) Exceção: art. 2º da Lei n. 9.779/1999 ⇒ sem modificações |

|

IR-GCAP dos quotistas |

|

Art. 18: IR de 25% para alienação de quotas por pessoas físicas e pessoas jurídicas (exceto lucro real)

|

Art. 18: IR-GCAP de 20% para alienação de quotas por qualquer beneficiário |

Art. 18: sem modificações |

|

A redação original da Lei n. 8.668/1993 |

Lei n. 8.668/1993 com redação da Lei n. 9.779/1999 |

Lei n. 12.024/2009 |

Figura 3 – Evolução Histórica: Isenção Técnica dos FIIs e IR-GCAP dos quotistas.

Conforme a figura acima ilustra, é possível dividir em três fases52 a evolução histórica do regime tributário e regulatório dos FIIs e dos seus quotistas, considerando, além da extensão da isenção técnica dos FIIs, os ativos que podem investir, bem como o IR-GCAP dos quotistas. Tratarei cada uma das fases separadamente nos tópicos a seguir.

2.2.1. A primeira fase

Ao dispor sobre a constituição e o regime tributário dos FIIs, a Lei n. 8.668/1993 seguiu o mesmo racional adotado com outros tipos de fundo de investimento53, qual seja: concedeu isenção técnica de Imposto de Renda em relação às suas operações e, ao mesmo tempo, instituiu a tributação nos quotistas, seja na distribuição, seja na alienação de quotas.

Assim, coube ao art. 16 da Lei n. 8.668/1993, cuja redação não foi modificada até hoje, conceder a isenção técnica do Imposto de Renda nos seguintes termos:

“Art. 16. Os rendimentos e ganhos de capital auferidos pelos Fundos de Investimento Imobiliário ficam isentos do Imposto sobre Operações de Crédito, Câmbio e Seguro, assim como do Imposto sobre a Renda e Proventos de Qualquer Natureza.”

Por outro lado, coube aos arts. 17 e 18 Lei n. 8.668/1993 imporem a tributação dos quotistas dos FIIs. Vale, assim, a transcrição da redação original desses dispositivos:

“Art. 17. Os rendimentos e ganhos de capital distribuídos pelos Fundos de Investimento Imobiliário, sob qualquer forma e qualquer que seja o beneficiário, sujeitam-se à incidência do imposto de renda na fonte, à alíquota de 25%.

Parágrafo único. Os rendimentos e ganhos de capital distribuídos a investidores residentes ou domiciliados no exterior sujeitam-se à incidência do imposto sobre a renda, nos termos da legislação aplicável a essa classe de contribuintes.

Art. 18. O rendimento auferido por pessoas físicas ou pessoas jurídicas não tributadas com base no lucro real, inclusive isentas, decorrente da alienação de quotas ou da liquidação de Fundo de Investimento Imobiliário, sujeita-se à incidência do imposto sobre a renda, à mesma alíquota prevista para a tributação de rendimentos obtidos na alienação ou resgate de quotas de Fundos Mútuos de Ações.

§ 1º A base de cálculo do imposto é constituída pela diferença positiva entre o valor de cessão das quotas ou de liquidação de investimento e o custo médio de aquisição da quota, atualizado de acordo com a variação do valor da Ufir diária da data de aquisição das quotas até a conversão das quotas em cruzeiros.

§ 2º O rendimento auferido por investidores residentes ou domiciliados no exterior sujeita-se à incidência de imposto sobre a renda, nos termos da legislação aplicável a essa classe de contribuintes.

§ 3º É vedada a compensação do prejuízo havido em uma operação de cessão de quotas ou de liquidação do investimento com lucro obtido em outra, da mesma ou de diferente espécie.”

Com efeito, enquanto o art. 17 previa a incidência do IR-Fonte à alíquota de 25% sobre os proventos distribuídos pelos FIIs a qualquer beneficiário, o art. 18 sujeitava – as pessoas físicas e as pessoas jurídicas (exceto aquelas submetidas ao lucro real) – ao Imposto de Renda (à época, exclusivo na fonte) incidente sobre o ganho de capital oriundo da alienação ou liquidação das quotas. A alíquota era a mesma então prevista para os fundos mútuos de ações, 25%, nos termos do art. 25 da Lei n. 8.383/1991.

Não cogitava o legislador, na vigência da redação original da Lei n. 8.668/1993, tratar da tributação dos ganhos dos FIIs obtidos em alienações de quotas de outros FIIs. Isso, por impedimento regulatório: um FII não poderia, à época, adquirir quotas de outro FII, mas apenas imóveis físicos ou projetos para tanto, bem como fundos de aplicação financeira, quotas de fundos de renda fixa, e/ou em títulos de renda fixa. Segundo os arts. 2º e 6º da Instrução da Comissão de Valores Mobiliários n. 205, de 14 de janeiro de 1994 (“Instrução CVM n. 205/1994”), um FII poderia empregar o seu patrimônio da seguinte forma:

“Art. 2º O Fundo de Investimento Imobiliário destinar-se-á ao desenvolvimento de empreendimentos imobiliários, tais como construção de imóveis, aquisição de imóveis prontos, ou investimentos em projetos visando viabilizar o acesso à habitação e serviços urbanos, inclusive em áreas rurais, para posterior alienação, locação ou arrendamento.

[...]

Art. 6º Uma vez constituído e autorizado o funcionamento do Fundo, admitir-se-á que parcela de seu patrimônio que, temporariamente, não estiver aplicada em empreendimentos imobiliários seja investida em quotas de Fundos de Aplicação Financeira, em quotas de Fundos de Renda Fixa, e/ou em Títulos de Renda Fixa de livre escolha do administrador.

Parágrafo único. A parcela de que trata o ‘caput’ deste artigo não poderá ultrapassar o equivalente a 25% (vinte e cinco por cento) do valor total das quotas emitidas pelo Fundo, salvo se expressamente autorizado pela CVM, mediante justificativa do administrador do Fundo.”

A esse respeito, conquanto um FII não pudesse investir em outro FII, ele poderia alocar parte do patrimônio em fundo de aplicação financeira e fundo de renda fixa e não sofreria qualquer tributação, dada a isenção técnica presente no art. 16 da Lei n. 8.668/1993. Portanto, eventual cadeia de fundos, posto distintos, seria isenta de Imposto de Renda.

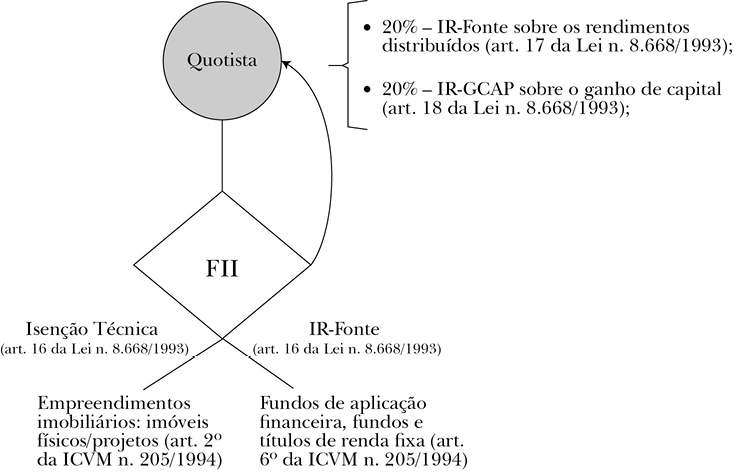

Tendo em vista a sistemática da primeira fase, vale a figura abaixo:

Figura 4 – Sistemática Tributária dos FIIs-quotistas – Primeira Fase.

Em que pese a limitação regulatória de se investir em outro FII, é importante notar que, mesmo se fosse possível a um FII adquirir quotas de outro FII, a única conclusão a que se pode chegar é a de que qualquer ganho obtido por um FII na alienação de tais quotas seria isento.

Afinal, a redação original do art. 18 da Lei n. 8.668/1993 vinculava-se às “pessoas físicas ou pessoas jurídicas não tributadas com base no lucro real, inclusive isentas”. Quanto às pessoas jurídicas tributadas com base no lucro real e aos residentes no exterior, deixava claro que caberia verificar a legislação aplicável a essas classes de contribuintes. Desse modo, seu escopo pessoal jamais poderia abranger entidades despersonalizadas como os FIIs.

Ao mesmo tempo, o art. 16 da Lei n. 8.668/1993 é claro no sentido de que ficam isentos de Imposto de Renda os ganhos de capital auferidos pelos FIIs. À época, inexistia qualquer exceção quanto a essa isenção técnica. A conclusão era cristalina: todo e qualquer ganho de capital auferido pelo FII estaria isento de Imposto de Renda.

Diante dessa ampla isenção, encontravam-se FIIs sendo utilizados de forma diversa da sua finalidade original. Se o esperado era que eles fossem veículos de captação de recursos junto ao mercado financeiro e de capitais, a fim de viabilizar determinados empreendimentos imobiliários54, foram eles usados de duas outras maneiras.

De um lado, empresas do setor imobiliário valeram-se de FIIs para atuarem como veículo para a condução de suas próprias atividades. Em outras palavras, uma única empresa era a única quotista de um FII, nele represando as receitas. Só haveria tributação daí em caso de distribuição dos lucros do FII ou de alienação das quotas ou liquidação do fundo. Na prática, portanto, empresas do setor diferiam a tributação da renda55, o que gerava vantagem competitiva em relação aos seus pares que não se organizavam da mesma maneira.

De outro lado, parte relevante do patrimônio de cada FII poderia ser utilizada em “Fundos de Aplicação Financeira, em quotas de Fundos de Renda Fixa, e/ou em Títulos de Renda Fixa de livre escolha do administrador”, nos termos do art. 6º da Instrução CVM n. 205/1994. A consequência é que alguns FIIs eram usados como veículos de investimentos financeiros no mercado não imobiliário56.

Em razão disso, houve mitigações em relação à isenção técnica presente no art. 16 da Lei n. 8.668/1993 e, ao mesmo tempo, o legislador optou por ajustar o art. 18 da mesma Lei.

2.2.2. A segunda fase

A segunda fase é marcada, de um lado, pela mitigação da isenção técnica prevista pelo art. 16 da Lei n. 8.668/1993 e, de outro, pelo mero ajuste na alíquota e redação do art. 18 da mesma Lei.

Deu-se de duas formas a mitigação da isenção técnica constante no art. 16 da Lei n. 8.668/1993.

Em primeiro lugar, excepcionou-se a isenção com o objetivo de impedir que empresas do setor imobiliário criassem FIIs para funcionarem como veículo de suas próprias atividades57, o que, além de diferir a tributação da renda, conduzia a vantagens concorrenciais em relação a seus pares que não fizessem o mesmo58-59. Em que pese a Medida Provisória n. 1.602/1997, convertida na Lei n. 9.532/1997, tenha introduzido essa exceção, logo em seguida, o art. 2º da Lei n. 9.779/1999 acabou por substituir o art. 19 da Lei n. 9.532/1997. Com efeito, segundo o art. 2º da Lei n. 9.779/1999, equiparam-se, para fins tributários, os FIIs às pessoas jurídicas, nos casos em que incorporador, construtor ou sócio titulasse, individualmente ou em conjunto com pessoa ligada, mais de 25% das quotas do FII que aplique recursos em empreendimento imobiliário60. Sendo este o caso do FII em questão, a isenção do Imposto de Renda prevista no art. 16 da Lei n. 8.668/1993 deixaria de ser inteiramente a ele aplicável, pois daí sofreria o mesmo tratamento de uma pessoa jurídica e, consequentemente, seu quotista teria o mesmo tratamento que um sócio de uma pessoa jurídica. Ou seja, o legislador entendeu que, em tais circunstâncias, o FII já não cumpre sua função de ser mero veículo de investimentos, distorcendo sua finalidade de unir o mercado financeiro (captador de recursos) e o imobiliário (ativos objeto de investimento) para ser, ele mesmo, empresa imobiliária. Daí ser consistente seja ele tributado como tal.

Em segundo lugar, excepcionou-se a isenção para obstar que os FIIs fossem utilizados como meros veículos de investimentos financeiros em outros mercados com a vantagem do diferimento da tributação da renda. Conquanto o caráter técnico da isenção fosse importante para impedir o bis in idem na cadeia de fundos de investimento ou na aplicação em títulos de renda fixa, tais investimentos não se davam no âmbito do mercado imobiliário. Afinal, em virtude da restrição regulatória, o investimento dos FIIs poderia se dar somente em fundos de aplicação financeira e fundos e títulos de renda fixa. Qual seria daí o sentido de se ter um FII voltado essencialmente para outro mercado? Nenhum. Por isso, a Lei n. 9.779/1999 inseriu o art. 16-A na Lei n. 8.668/1993 com o intuito de afastar a regra geral de isenção técnica, mas aplicando-se aos FIIs em geral, i.e., aqueles em que inexistisse concentração de quotas em um só quotista ou grupo de quotistas ligados. Nesse sentido, igualmente o art. 16-A equipara, mas somente para fins de IR-Fonte, FIIs às pessoas jurídicas, sujeitando à tributação os rendimentos e ganhos líquidos por eles obtidos em aplicações financeiras de renda fixa ou de renda variável, com a finalidade de equalizar “com as demais operações realizadas no mercado financeiro”61. No entanto, vale destacar que, mesmo nessa exceção, o parágrafo único do mesmo artigo previa, para evitar o bis in idem, a compensação desse IR-Fonte com o imposto recolhido quando da distribuição para os quotistas.

Desse modo, essas duas exceções à isenção técnica prevista pelo art. 16 da Lei n. 8.668/1993 tiveram o objetivo de solucionar as distorções presentes na fase anterior.

Além disso, a Lei n. 9.779/1999 alterou a redação dos arts. 18 e 19 da Lei n. 8.668/1993, a qual é a mesma até hoje, in verbis:

“Art. 18. Os ganhos de capital e rendimentos auferidos na alienação ou no resgate de quotas dos fundos de investimento imobiliário, por qualquer beneficiário, inclusive por pessoa jurídica isenta, sujeitam-se à incidência do imposto de renda à alíquota de vinte por cento:

I – na fonte, no caso de resgate;

II – às mesmas normas aplicáveis aos ganhos de capital ou ganhos líquidos auferidos em operações de renda variável, nos demais casos.

Art. 19. O imposto de que tratam os arts. 17 e 18 será considerado:

I – antecipação do devido na declaração, no caso de beneficiário pessoa jurídica tributada com base no lucro real, presumido ou arbitrado;

II – tributação exclusiva, nos demais casos.”

Com efeito, revogou-se o trecho que versava sobre os não residentes – que possuem tratamento especial em outras leis62 –, bem como reduziram-se de 25% para 20% as alíquotas de Imposto de Renda sobre os ganhos oriundos da alienação de quotas ou liquidação dos FIIs. Ao mesmo tempo, esclareceu-se que esse imposto seria tratado, de um lado, como uma antecipação para pessoas jurídicas e, de outro, como uma tributação exclusiva nos demais casos.

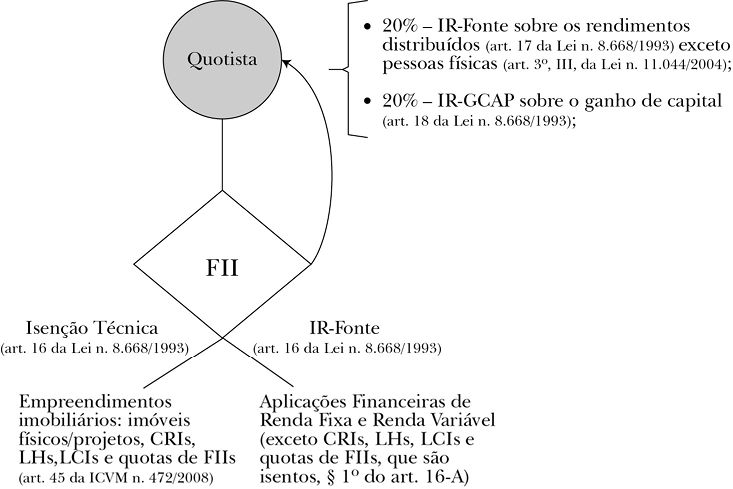

Vale, assim, a figura abaixo, que representa a sistemática da segunda fase – excetuados os casos de aplicação do art. 2º da Lei n. 9.779/1999:

Figura 5 – Sistemática Tributária dos FIIs-quotistas – Segunda Fase.

Com a alteração feita pela Lei n. 9.779/1999, o art. 18 da Lei n. 8.668/1993 passou a adotar a expressão “qualquer beneficiário”. Contudo, jamais se teve por escopo incluir os FIIs que alienassem quotas de outros FIIs. Afinal, ainda nesse momento, vigiam os arts. 2º e 6º da Instrução CVM n. 205/1994 transcritos no tópico 2.2.1. Assim, como sequer era possível que um FII investisse em outro FII, não é possível dizer que o referido art. 18 teria por escopo abranger os FIIs.

Por conseguinte, resta evidente não só que a redação original do art. 18 da Lei n. 8.668/1993 jamais teve por escopo abranger os FIIs, como também a sua modificação pela Lei n. 9.779/1999 não alterou essa sistemática. Pelo contrário, o que se viu foi mera mitigação da isenção técnica dos FIIs em casos específicos sem que, em algum momento, se cogitasse que o referido art. 18 pudesse abranger os FIIs.

Ou seja, a sistemática dos arts. 16 e 18, naquela época, apenas se prestava para manter a integração total referida acima: enquanto o art. 16 assegurava aos fundos a isenção técnica, o art. 18 cuidava de evitar que os seus quotistas – qualquer quotista – tivessem algum benefício: seriam eles tributados. Em síntese, é um só o fato econômico, ainda que juridicamente travestido uma vez como rendimento do fundo e outra vez como ganho do quotista. Se há um único fato econômico, opta o legislador – corretamente – por afastar, por meio de isenção técnica, a sobretributação.

Além de ser a isenção técnica presente no art. 16 da Lei n. 8.668/1993 a regra geral voltada para os FIIs, constata-se a inaplicabilidade do art. 18 da mesma Lei em virtude de que sequer era possível, à época, que um FII investisse em outro FII. Ou seja, o legislador não cuidou de excepcionar, no art. 18, os investimentos feitos por um FII em outro FII porque, afinal, tais investimentos não podiam ocorrer. Cabe, assim, mostrar a partir de que momento tal investimento passou a ser possível e o que fez o legislador a esse respeito.

2.2.3. A terceira fase

Antes de adentrar a Instrução CVM n. 472, de 31 de outubro de 2008 (“Instrução CVM n. 472/2008”) e a Lei n. 12.024/2009, convém ressaltar que, ao lado das exceções à isenção geral e da pequena mudança na tributação dos quotistas, a Lei n. 9.779/1999 também introduziu o parágrafo único no art. 10 da Lei n. 8.668/1993, o qual determina a distribuição dos lucros aos quotistas segundo o regime de caixa63, consoante balanço ou balancete semestral. Conquanto haja críticas em relação a esse tratamento64, para os fins deste estudo, basta relatar que isso tornou os FIIs uma alternativa de investimento pouco atraente. Em razão da incidência do Imposto de Renda semestral acarretada pela distribuição forçada, havia, por exemplo, um desincentivo para o desenvolvimento de alguns empreendimentos imobiliários65.

Entretanto, essa nova situação de desequilíbrio foi mitigada pela alteração trazida pelo art. 125 da Lei n. 11.196/2005, o qual introduziu no art. 3º da Lei n. 11.033/2004, o inciso III para isentar na fonte e na declaração anual das pessoas físicas os rendimentos distribuídos pelos FIIs, contanto que alguns requisitos sejam respeitados66. Dessa forma, incentivou-se o investimento em FIIs67, pois tanto os próprios FIIs são, em regra, isentos de Imposto de Renda, consoante o art. 16 da Lei n. 8.668/1993, como também parte dos seus beneficiários não é tributada quando da distribuição.

Se, de um lado, a isenção dos FIIs de que trata o referido art. 16 é técnica, a isenção das pessoas físicas é própria, já que concede vero benefício, não sendo mera conformação da hipótese tributária em face do sistema vigente. Prova disso reside, inclusive, no já referido relatório da RFB intitulado “Demonstrativo dos Gastos Governamentais Indiretos de Natureza Tributária – Gastos Tributários”, pois, em seu anexo, ele somente lista a isenção das pessoas físicas presente no inciso III do art. 3º da Lei n. 11.033/200468, não fazendo qualquer referência quanto às isenções gerais dos fundos de investimento ou à isenção (técnica) do art. 16 da Lei n. 8.668/1993.

Nada mais correto, já que a isenção técnica não é um incentivo fiscal. Não é uma regra excepcional. Ela decorre da própria sistemática do imposto. No caso do referido art. 16, como já mostrado acima, nada mais serve senão para permitir a integração total, de modo que um mesmo fato econômico não sofre dupla tributação. Daí por que a RFB, acertadamente, não vê razão para reportar a isenção técnica entre os benefícios.

Já a isenção própria – aquela concedida aos quotistas pessoas físicas – é vero incentivo fiscal; ela permite que pessoas físicas tenham renda (capacidade contributiva) não tributada, seja no fundo em que aplicaram, seja na pessoa física. Por isso mesmo, a isenção própria é reportada pela RFB entre os gastos tributários.

Em resumo, até então, os ajustes no tratamento tributário dos FIIs e dos seus quotistas tiveram por objetivo assegurar um equilíbrio, a fim de que a isenção técnica dos FIIs fosse assegurada para os investimentos no mercado imobiliário, sem que houvesse o uso do FII como um veículo da própria atividade de uma empresa desse setor. Em que pese tenha forçado a distribuição dos lucros dos FIIs, isentaram-se os rendimentos pagos a pessoas físicas, desde que observados certos requisitos, para tornar o investimento em FIIs mais atraente.