O Imposto Seletivo sobre a Mesa: Limitações e Potencialidades da Tributação como Instrumento para a Indução de uma Alimentação Saudável no Brasil

The Selective Tax on the Table: Limitations and Potentialities of Taxation as a Tool for Inducing Healthy Eating in Brazil

Flavio Felipe Pereira Vieira dos Santos

Bacharel e mestrando em Direito (FDRP/USP). Advogado. E-mail: flavio.felipe.santos@alumni.usp.br.

Flávia Trentini

Professora Associada da FDRP/USP. E-mail: trentini@usp.br.

Recebido em: 17-5-2024 – Aprovado em: 9-8-2024

https://doi.org/10.46801/2595-6280.57.8.2024.2553

Resumo

O presente artigo investiga as potencialidades e limitações do “Imposto Seletivo”, previsto pela Emenda Constitucional n. 132/2023 (Reforma Tributária), para induzir comportamentos alimentares saudáveis no Brasil. O arcabouço teórico parte da multidimensionalidade da segurança alimentar enquanto um direito fundamental (art. 6º da Constituição Federal) e da tributação como instrumento econômico estatal para induzir comportamentos e atividades desejáveis, bem como onerar as indesejáveis. O método adotado é o bibliográfico e documental, com o cotejo de experiências internacionais com a tributação de alimentos considerados não saudáveis. Os resultados apontam para o Imposto Seletivo como uma possível estratégia de efetivação do direito à segurança alimentar, por meio da oneração dos alimentos ultraprocessados. Contudo, a tributação seletiva deve ser implementada em conjunto com outras políticas públicas de viés abrangente e multinível, como a rotulagem de embalagens, a regulamentação da publicidade de alimentos e a educação alimentar.

Palavras-chave: Imposto Seletivo, segurança alimentar, extrafiscalidade, alimentos ultraprocessados.

Abstract

This article investigates the potentialities and limitations of the “Selective Tax”, provided for by Constitutional Amendment No. 132/2023 (Brazilian Tax Reform), to induce healthy eating behaviors in Brazil. The theoretical framework is based on the multidimensionality of food security as a fundamental right (Article 6 of the Brazilian Federal Constitution) and taxation as a state economic instrument to induce desirable behaviors and activities, as well as to burden undesirable ones. The method adopted is bibliographic and documentary, comparing international experiences with the taxation of foods considered unhealthy. The results point to the Selective Tax as a possible strategy for realizing the right to food security, through the taxation of ultra-processed foods. However, selective taxation should be implemented together with other comprehensive and multi-level public policies, such as packaging labeling, regulation of food advertising, and food education.

Keywords: Selective Tax, food security, steering tax, ultra-processed foods.

Introdução

A segurança alimentar é uma preocupação global que transcende fronteiras geográficas e culturais, representando um dos desafios mais prementes da atualidade. A questão adquire contornos específicos na realidade brasileira, dada a multidimensionalidade dos problemas de acesso a alimentos saudáveis, em qualidade, quantidade e periodicidade adequadas. Nesse cenário, o Imposto Seletivo emerge como um instrumento potencialmente relevante, capaz de influenciar os padrões de produção e consumo de alimentos, com possíveis repercussões na promoção da segurança alimentar, evidenciando uma interseção entre políticas fiscais e o acesso a alimentos saudáveis.

Este artigo explora a relação entre tributação e alimentação saudável, delineando tanto suas potencialidades quanto suas limitações. A tributação de alimentos ultraprocessados pode desencorajar seu consumo, ao mesmo tempo em que torna mais competitivos produtos alimentícios in natura, promovendo uma mudança de comportamento em prol da saúde pública. Entretanto, é necessário reconhecer que a segurança alimentar é um problema multifacetado, enraizado em questões estruturais e históricas que extrapolam o escopo da tributação. Desigualdade de renda, degradação ambiental e questões sociais desempenham papéis significativos na determinação dos padrões alimentares e na disponibilidade de alimentos saudáveis para a população brasileira.

As implicações práticas e jurídicas da implementação de um Imposto Seletivo não devem ser subestimadas. A complexidade da legislação tributária, aliada à necessidade de uma abordagem cuidadosa para evitar distorções e iniquidades, destaca a importância de uma governança pública eficaz na formulação e na execução de políticas fiscais voltadas para a segurança alimentar. A eficácia de implementação destas políticas depende sobremaneira da capacidade de o Estado adotar práticas de governança que garantam uma avaliação constante de seus impactos e ajustes necessários para alcançar seus objetivos extrafiscais, em conjunto com políticas públicas em outras frentes, como a regulação de publicidade, a rotulagem de embalagens e a educação alimentar.

O artigo está estruturado em duas principais seções. Na primeira, discute-se a multidimensionalidade do direito fundamental à segurança alimentar e como ela pode ser objeto de políticas e instrumentos governamentais. A segunda seção aborda as relações entre a tributação e a segurança alimentar, em particular, a potencial função indutora do Imposto Seletivo, e como a sua incidência sobre alimentos ultraprocessados poderia ser utilizada como políticas públicas de alimentação saudável. Os resultados encontrados indicam que os instrumentos tributários, embora necessários, devem ser utilizados de modo complementar a outras políticas mais abrangentes.

1. O direito fundamental à segurança alimentar e sua multidimensionalidade

Ao analisar o direito à segurança alimentar, é muito provável que o primeiro aspecto a ser citado seja o da alimentação propriamente dita, isto é, o consumo de alimentos com nutrientes em quantidade suficiente e qualidade adequada para satisfazer as necessidades biológicas e energéticas diárias. Amartya Sen expande esse “direito aos alimentos” para contemplar também a capacidade de os indivíduos os acessarem, o que é central para aqueles países que, como o Brasil, dispõem de um pujante setor agropecuário, mas convivem com a insegurança alimentar1.

O problema da insegurança alimentar em países como o Brasil parece menos relacionado à baixa produtividade, e mais à distribuição e acesso a estes mesmos alimentos, levando a situações de vulnerabilidade. A partir disso, percebe-se a existência de mais de um fator na composição do conceito de segurança alimentar, o que é relevante para pensar políticas públicas para sua solução2.

Conforme afirmam Benites e Trentini, a segurança alimentar engloba um conjunto de ações para assegurar o acesso aos alimentos com qualidade nutricional e apropriados para uma vida saudável3. Sobre o assunto, Marília Leão e Elisabetta Recine sugerem oito dimensões do direito à alimentação adequada: (a) qualidade sanitária; (b) adequação nutricional; (c) livre de contaminantes, agrotóxicos e organismos geneticamente modificados; (d) acesso a recursos financeiros ou recursos naturais; (e) respeito e valorização da cultura alimentar nacional e regional; (f) acesso à informação; (g) realização de outros direitos; (h) diversidade4.

O direito à segurança alimentar deve contemplar essa complexidade e multidimensionalidade, abarcando as esferas sociais, econômicas, culturais e históricas. De modo abrangente e integrado, os alimentos devem ser acessíveis, em qualidade nutricional adequada, decorrerem de um processo produtivo sustentável, que respeite os aspectos culturais e históricos das comunidades envolvidas no preparo e manejo do alimento, e contemplar as expectativas culturais na seara alimentar.

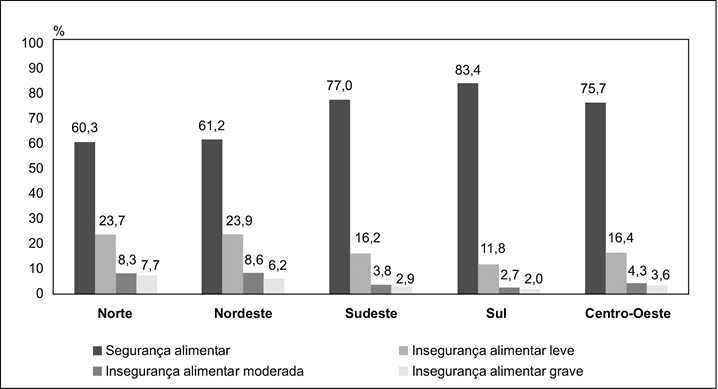

Sobre a atual situação de (in)segurança alimentar no Brasil, em abril de 2024, o Instituto Brasileiro de Geografia e Estatística (IBGE) divulgou os dados da Pesquisa Nacional por Amostra de Domicílios Contínua (PNAD Contínua), referente ao ano de 2023, e com recorte específico para a segurança alimentar5. Segundo o levantamento, mais de um quarto dos domicílios particulares permanentes no Brasil estavam em situação de insegurança alimentar, atingindo adultos e crianças de uma mesma família. O cenário se agrava na área rural, e nas regiões Norte e Nordeste do país, o que confirma a dimensão regional da fome, associada a fatores históricos e socioeconômicos. O gráfico abaixo ilustra esse contexto:

Figura 1: Distribuição dos domicílios particulares permanentes, por situação de segurança alimentar existente no domicílio, segundo as Grandes Regiões – 20236.

O gráfico evidencia a seriedade e a multidimensionalidade do problema da segurança alimentar no Brasil. A despeito de avanços nas últimas décadas no combate à fome, o país ainda tem mais de um quarto de sua população em situação de insegurança alimentar. Os dados ainda revelam a estrutura regional da fome, afetando mais regiões historicamente negligenciadas pelo Poder Público, e que apenas com a Constituição Federal de 1988 obtiveram mecanismos de transferência de recursos para a promoção do desenvolvimento local.

Com o objetivo de explorar de modo mais detido as políticas públicas relativas à segurança alimentar no Brasil e sua relação com a tributação, passa-se a verificar como a legislação constitucional e infraconstitucional tem tratado a matéria. Conforme proposto pela metodologia bibliográfico-documental, serão expostos o arcabouço normativo atinente ao fornecimento de alimentos em quantidade, qualidade e periodicidade adequados, e as estratégias adotadas pela Administração Pública para efetivar o direito à segurança alimentar. Concomitantemente, será cotejada a literatura especializada, a fim de trazer os aportes teóricos e os elementos analíticos necessários.

Com a Emenda Constitucional n. 64/2010, o direito à alimentação foi introduzido no art. 6º do Texto Constitucional, consolidando-o como um direito fundamental7. Contudo, a mera positivação deste direito na Constituição não o efetiva, sendo necessário formular políticas públicas para torná-lo realidade8. Uma vez que o problema da segurança alimentar, no Brasil, decorre sobretudo do acesso aos alimentos – em particular em razão da falta de renda – as políticas públicas nesta seara devem ter como objetivo o barateamento de alimentos saudáveis ou o seu fornecimento direto.

Antes mesmo da EC n. 64/2010, a Lei n. 11.346/2006 criou o Sistema Nacional de Segurança Alimentar e Nutricional (Sisan), estabeleceu diretrizes, metas, recursos e instrumentos de avaliação e monitoramento de políticas públicas visando assegurar o direito humano a uma alimentação adequada9. O art. 2º deste diploma legal prevê a alimentação adequada como um direito fundamental e indispensável à realização dos direitos consagrados na Constituição Federal, devendo o Poder Público adotar as políticas necessárias à promoção da segurança alimentar e nutricional da população.

Essas dimensões, conforme se depreende do § 1º do mesmo dispositivo, implicam em aspectos culturais, ambientais, econômicos, regionais e sociais, e são mais bem detalhadas no art. 4º da Lei do Sisan. Para efetivar os desígnios da legislação – e, posteriormente, do art. 6º da Constituição Federal – surgiram programas como o Programa de Aquisição de Alimentos (PAA) e o Programa Nacional de Alimentação Escolar (PNAE).

O PAA foi criado pela Lei n. 12.512/2011, que alterou a redação do art. 19 da Lei n. 10.696/2003, para instituí-lo. O objetivo do PAA era incentivar a agricultura familiar, fomentando a sustentabilidade, a produção de alimentos saudáveis e a geração de renda. Entre suas ações, destaca-se a promoção do acesso à alimentação em quantidade, qualidade e regularidade necessárias às pessoas em situação de insegurança alimentar e nutricional (inciso III), e a constituição de estoques públicos de alimentos por agricultores familiares (inciso V).

O PAA buscar enfrentar a insegurança alimentar e nutricional a partir de uma relação entre o produtor familiar e a Administração Pública, gerando renda, empregos e promovendo o acesso à uma alimentação saudável. A despeito disso, o programa foi descontinuado na gestão de Jair Bolsonaro, por meio da Lei n. 14.284/202110 – com origem na Medida Provisória n. 1.061/202111.

Os objetivos do PAA e do PAB parecem ser essencialmente os mesmos, com a diferença da nomenclatura. Em 2023, no terceiro mandato de Luís Inácio Lula da Silva, o PAA foi recriado pela Lei n. 14.628/202312. Tanto no caso da substituição do PAA pelo PAB quanto na retomada do primeiro, as alterações legais pertinentes poderiam ter sido realizadas sem a descontinuidade dos programas ou a mudança de um nome já conhecido pela população e pelos setores envolvidos13.

No caso do PNAE, o programa foi instituído pela Lei n. 11.947/2009, e não chegou a ser revogado na gestão de Jair Bolsonaro14. O PNAE consiste no repasse de recursos financeiros da União Federal para os Estados, o Distrito Federal e os Municípios, a fim de que os estudantes matriculados na educação básica da rede pública tenham acesso a uma alimentação saudável, regular e suficiente para atender suas necessidades bio-psicoculturais.

Mais recentemente, a Emenda Constitucional n. 132/2023 (Reforma Tributária), em seu art. 8º, criou a Cesta Básica Nacional de Alimentos. A cesta básica nacional deverá considerar a diversidade regional e cultural da alimentação no país, garantindo a alimentação saudável e nutricionalmente adequada, em observância ao art. 6º da Constituição Federal15. A composição da cesta básica nacional será definida por meio de Lei Complementar, o que, atualmente, é discutido no âmbito do Projeto de Lei Complementar (PLP) n. 68/202416.

O PLC n. 68/2024 estabelece diversos grupos alimentares para a composição da Cesta Básica Nacional, a exemplo de arroz, leite em pó, integral, semidesnatado ou desnatado; manteiga, margarina, raízes e tubérculos, feijões, óleo de soja, farinha, açúcar, massas alimentícias e pães (art. 120, e Anexo I do PLC n. 68/2024). Esses grupos alimentares não sofrerão incidência dos tributos criados com a PEC da Reforma Tributária, isto é, do Imposto sobre Bens e Serviços (IBS) e da Contribuição Social sobre Bens e Serviços (CBS).

O objetivo da desoneração tributária sobre os alimentos da cesta básica é justamente reduzir os seus custos de produção e, por consequência, barateá-los, tornando os mais acessíveis. Esse fim corresponde à dimensão de acessibilidade aos alimentos presente no conceito multidimensional de segurança alimentar.

O Decreto n. 11.936/2024, por sua vez, dispõe sobre a composição da cesta básica de alimentos no âmbito da Política Nacional de Segurança Alimentar e Nutricional e da Política Nacional de Abastecimento Alimentar. O Decreto vetou a inclusão de alimentos ultraprocessados na cesta básica, devendo ser priorizados aqueles in natura e, excepcionalmente, os minimamente processados17.

Para os fins da referida normativa, são considerados alimentos processados “aqueles fabricados com a adição de sal, açúcar, óleos ou gorduras a alimentos in natura ou minimamente processados” (art. 2º, V). Por sua vez, são ultraprocessados aqueles com formulações industriais feitas com diversos ingredientes e com diversas etapas de processamentos, e com pouca ou nenhuma quantidade de alimentos in natura (art. 2º, VI).

Trata-se de política relevante para garantir o acesso a alimentos saudáveis e produzidos de formas minimamente sustentáveis. A desoneração tributária dos componentes da cesta básica objetiva permitir o acesso dos alimentos à população de menor renda. Se, por um lado o Decreto n. 11.939/2024 cuida de uma cesta básica com alimentos saudáveis, as políticas de desoneração tributária da cesta básica buscam permitir o acesso a estes mesmos alimentos.

Para além dos produtos incluídos na cesta básica nacional e com desoneração total (alíquota zero de IBS e CBS), o PLC n. 68/2024 ainda listou, em seu anexo VIII, os alimentos destinados ao consumo humano com redução de 60% das alíquotas de IBS e CBS. Entre os alimentos, estão listados todos os tipos de carnes bovinas – inclusive filé-mignon e picanha – peixes, crustáceos – inclusive camarão – queijos do tipo parmesão, mozarela e minas; sucos naturais de fruta sem adição de açúcar, entre outros.

Para o governo federal, os benefícios tributários para alimentos como camarão e filé-mignon seriam justificáveis em determinados contextos. No caso do camarão, trata-se de alimento de consumo regional para famílias de baixa renda. Para o filé-mignon, haveria dificuldades operacionais de fiscalização dos diversos tipos de corte de carne18.

Essas políticas têm suas próprias limitações. O barateamento dos alimentos de per si não implica em educação alimentar dos beneficiários do programa – que é toda a população, independentemente da renda. Como observa Elisabete Maniglia, são priorizados setores de consumo em detrimento da segurança alimentar em si19. Como exemplo destes interesses setoriais, redes de supermercado têm defendido que alimentos como filé-mignon, camarão e salmão tenham redução de tributos20, ainda que não sejam alimentos consumidos pela população de menor renda.

A despeito da necessidade e da importância de políticas de desoneração de alimentos básicos, são necessárias outras que priorizem a educação e a conscientização sobre o consumo de alimentos saudáveis e gestão da renda21. Ao mesmo tempo, a rotulagem de produtos para indicar aqueles com alto teor de açúcar, e a regulamentação da sua publicidade são políticas complementares necessárias22.

Ademais, os gastos governamentais utilizados com o barateamento de alimentos atingem de forma generalizada toda a sociedade, e não apenas aqueles que dependem ou necessitam destas políticas sociais. Na prática, o Estado financia – por meio da renúncia de receitas tributárias – uma alimentação barateada para grupos vulneráveis, mas também para os extratos mais ricos da população. Essas políticas, contudo, evidenciam o potencial de a tributação ser utilizada como um instrumento econômico para a indução de comportamentos e a consecução dos objetivos da República e efetivação dos direitos fundamentais (art. 6º da Constituição Federal).

2. O Imposto Seletivo e a segurança alimentar

2.1. O Imposto Seletivo e a função indutora das normas tributárias

O uso da tributação enquanto ferramenta para induzir comportamentos é o que se convém chamar de função extrafiscal da norma tributária23. O principal objetivo da norma tributária deixa de ser a arrecadação de receitas, e passa a ser induzir comportamentos positivos ou negativos dos contribuintes, (des)estimulando-os a praticarem determinados atos ou condutas.

Como exemplo mais recente e representativo da relevância da extrafiscalidade no cenário político jurídico brasileiro, cite-se a criação do “Imposto Seletivo” (IS) a partir da EC n. 132/2023 (Reforma Tributária). O IS incidirá, quando começar a viger, sobre os “bens e serviços que prejudicam a saúde e o meio ambiente”, a serem definidos por meio de Lei Complementar (art. 153, VIII, da Constituição Federal).

A ideia de tributar atividades e produtos “indesejados”, a exemplo de um Imposto incidente sobre aqueles bens e serviços deletérios ao meio ambiente e à saúde, tal qual o IS, não é uma invenção moderna. Antes conhecidos como sumptuary taxes (tributos suntuários), e então pensados para desestimular o consumo de bens considerados de luxo, esses tributos foram ganhando novas facetas ao longo dos séculos para incidir sobre aquilo que a Igreja, o Estado e as classes dominantes tinham como imoral ou inadequado24.

Nos séculos XVI e XVII, os alvos eram o álcool, o tabaco e até mesmo o café. Embora alguns destes itens permaneçam sendo tributados com o intuito de reduzir a sua produção e consumo, a modernidade trouxe uma nova lista de “pecados” – agora de um ponto de vista secular – a serem evitados pelos cidadãos. Michael Thom cita as bebidas açucaradas, a cannabis, o carbono e alguns alimentos com alto teor de gordura saturada25.

O uso de instrumentos econômicos como a tributação para conduzir e induzir comportamentos sociais é objeto de crítica por parte da literatura26. Para Michael Thom, essas práticas seriam um “paternalismo estatal”, com o Estado tutelando o que seus cidadãos devem ou não fazer, consumir e adquirir. A tributação com esses fins seria ineficiente para alterar de modo substancial os comportamentos tidos por indesejados, e que não seriam tão prejudiciais quanto se pensa.

Embora a efetividade e a eficiência dos instrumentos fiscais – como qualquer política pública – devam ser constantemente acompanhadas para verificar o cumprimento de seus objetivos, o uso da tributação para induzir comportamentos é apenas uma das facetas da extrafiscalidade. A internalização de externalidades dificilmente perceptíveis – como a poluição e seus efeitos sobre a saúde e o meio ambiente – por exemplo, parte de uma perspectiva econômica para justificar a tributação de algumas atividades, bens e serviços, e não simplesmente moral, como sugere o termo “pecado” usado por Thom.

A modulação da carga tributária para tornar mais onerosos a produção e o consumo de bens e serviços prejudiciais à saúde tem um efeito para além da moral – seja ela secular, filosófica ou religiosa. Trata-se de desincentivar a produção de bens econômicos cujos efeitos na população sobrecarregam os sistemas de saúde. O argumento de Thom para desabonar o que ele chama de sin taxes, de que “pessoas não obesas vivem mais” e, portanto, sobrecarregariam não os sistemas de saúde, mas sim os de previdência, ignora que pessoas viverem mais não é um problema, mas um objetivo, ao contrário de doenças cardíacas e obesidade27.

A dimensão extrafiscal da tributação ainda tem outros efeitos, que não a indução de comportamentos propriamente dita. O estabelecimento de alíquotas progressivas é um instrumento redistributivo de riquezas; e a criação de regimes específicos de tributação tem o condão de simplificar as obrigações tributárias, tanto para o fisco quanto para o contribuinte28. As funções extrafiscais do IS, portanto, extrapolam a mera indução de comportamentos, e têm também fins outros, como a internalização de externalidades negativas e a redistribuição do ônus fiscal.

Na experiência internacional, a materialidade do IS está relacionada à uma tributação especial sobre o consumo, utilizada para influenciar o comportamento dos consumidores-contribuintes quando os bens e serviços adquiridos são considerados prejudiciais à saúde29. De modo geral, as mercadorias e os serviços não alcançados pelo Imposto Seletivo devem ser aqueles destinados a alcançar os objetivos da República (art. 3º da Constituição Federal) e efetivar os direitos fundamentais (art. 6º da Constituição Federal), o que, como quase tudo no Direito, deixa margens para discussões várias.

A instrumentalização do IS no âmbito de políticas públicas sujeita-o às práticas de governança, accountability, transparência, avaliação e monitoramento impostas pela Constituição Federal. O art. 37, § 16, da Constituição Federal – criado pela Emenda Constitucional n. 109/2021 – determina que a administração pública realize a avaliação de políticas públicas. De modo semelhante, o Decreto n. 9.203/2017 prevê mecanismos e ferramentas para o acompanhamento e a auditoria de políticas públicas a nível federal30.

Esses dispositivos, em conjunto com as boas práticas de governança desenvolvidas por órgãos como os Tribunais de Contas, determinam que os problemas públicos devem passar por uma análise ex ante de diagnóstico do problema para a formulação de uma política com objetivos, ações, público-alvo claros e resultados esperados. Após desenhada a política, devem ser traçadas suas estratégias de implementação, monitoramento, avaliação e controle. Por fim, deve ser avaliado o custo-benefício e seu impacto orçamentário e financeiro, a fim de que se considerem alternativas mais eficientes e eficazes31.

Os conceitos de boa governança mencionados são relevantes para compreender a exigência mais racional do IS. Sob estes parâmetros, o imposto apenas poderá ser cobrado quando, comprovadamente, a tributação for a alternativa mais efetiva, eficaz e eficiente para reduzir as operações com os bens ou serviços nocivos à saúde ou ao meio ambiente32. De modo a evitar desvios de finalidade na exigência do IS – sejam de natureza política ou econômica – a sua cobrança deve ser precedida das etapas de análise ex ante, que permitam identificar sua pertinência, modulação e cumprimento dos objetivos de indução de comportamentos e atividades, em vez de atingir finalidades propriamente arrecadatórias33.

2.2. Sin tax, sugar tax ou healthy tax? O Imposto Seletivo sobre a mesa

Considerando o potencial do IS de sobretaxar alimentos específicos (deletérios à saúde e ao meio ambiente), a dimensão da segurança alimentar a ser explorada é aquela da limitação de estímulos à produção e ao consumo de alimentos não saudáveis, especificamente, de alimentos ultraprocessados.

Os alimentos ultraprocessados são definidos como aqueles feitos a partir de formulações industriais com muitos ingredientes e etapas de processamento, com pouca ou nenhuma presença de alimentos in natura, e ricos em açúcares, sais, óleos e gorduras, conforme redação do art. 2º, VI, do Decreto n. 11.936/2024, já mencionado.

Como explorado na primeira seção, a segurança alimentar no Brasil é menos um problema de produção de alimentos, e mais de acesso a eles, em particular, aos alimentos saudáveis. No Brasil, a Pesquisa Vigitel 2023 (Vigilância de Fatores de Risco e Proteção para Doenças Crônicas por Inquérito Telefônico), realizada pelo Ministério da Saúde, faz o levantamento de fatores de risco e proteção para doenças crônicas não transmissíveis em todas as capitais dos Estados brasileiros e no Distrito Federal34. Entre as doenças monitoradas, incluem-se: diabetes, obesidade, hipertensão arterial, uso nocivo de bebidas alcoólicas e tabagismo.

No conjunto da população adulta, 31,9% consome frutas e hortaliças em cinco ou mais dias da semana; 58,6% consome feijão com a mesma frequência; e 30,1% consumiu cinco ou mais grupos de alimentos não ou minimamente processados no dia anterior à entrevista. De outro modo, 14,9% da população adulta entrevistada consome refrigerantes em cinco ou mais dias da semana; e 17,7% consumiu cinco ou mais grupos de alimentos ultraprocessados no dia anterior à entrevista.

Os dados revelam um quadro de má nutrição da população brasileira, que, ironicamente, consome muitos alimentos ultraprocessados, em uma dupla epidemia de má nutrição e obesidade35. Como já apontado, o problema é multidimensional, e abrange questões socioeconômicas, ambientais e regulatórias, o que exige a formulação de políticas públicas multinível e em diversas frentes. Entre elas, é necessário tornar cada vez mais onerosa a produção e o consumo de alimentos não saudáveis, em particular, dos ultraprocessados, ao mesmo tempo em que os alimentos saudáveis são barateados.

Nesse contexto, a Organização Mundial da Saúde sugere a adoção dos chamados sugar taxes, uma denominação genérica e popular para os tributos incidentes sobre bebidas e demais produtos açucarados36. A recomendação baseia-se na pretensão de que a tributação extra reduza o consumo destes alimentos. Se concretizada, a redução do consumo de alimentos não saudáveis pressionaria menos os sistemas de saúde, reduzindo seus custos, e a receita gerada com a exação – ainda que não necessariamente haja vinculação de receitas – poderia ser direcionada para iniciativas de combate às doenças crônicas como diabetes e obesidade.

No Brasil, o Conselho Nacional de Saúde (CNS) já recomendou a aplicação de um tributo com adicional de 20% sobre bebidas processadas adicionadas de açúcar (Recomendação n. 21/2017)37, bem como o fim de subsídios fiscais de IPI para refrigerantes e demais bebidas açucaradas (Recomendação n. 47/2020)38. A instância colegiada do Sistema Único de Saúde considera que a tributação é uma das políticas públicas viáveis para o enfrentamento da dupla epidemia de má nutrição e obesidade no país.

Sob a perspectiva econômica, a tributação teria duas consequências nas cadeias de produção de alimentos ultraprocessados. Em um primeiro momento, o ônus tributário seria internalizado pelos produtores e fabricantes na forma do custo do produto, repassando-o ao consumidor. Em uma segunda etapa, o consumidor, ao ver o produto encarecido, optaria por continuar consumindo-o ou não, o que poderia induzir à uma maior produção de alimentos saudáveis – mais competitivos pela ausência de tributação – barateando-os. Essa escolha do consumidor e do setor produtivo é influenciada por uma série de fatores, mas pode ser resumida a partir do conceito de elasticidade da demanda por estes produtos.

Um produto com alta elasticidade é aquele cuja demanda varia consideravelmente em função do preço de um produto. Em outras palavras, ainda que o preço de um bem ou produto aumente, a tendência é que a demanda se mantenha ou não seja significativamente afetada. Com o viés oposto, a baixa elasticidade indica poucas variações da demanda em razão do preço. Alimentos como arroz, farinha de mandioca, açúcar cristal e óleo de soja possuem elasticidade de renda muito baixa, pois, por serem alimentos básicos, são adquiridos ainda que seu preço se eleve39.

Infelizmente, alimentos como pêssego, morango, aves e ovos orgânicos, leites e derivados light e diet, azeite de oliva, e bebidas não alcoólicas possuem uma elasticidade-renda média maior, e tendem a ser menos consumidos quando o seu preço aumenta40. No caso de alimentos ultraprocessados, seria necessário um tributo de 20% por quilo do produto para reduzir, em média, 6,6% da prevalência de excesso de peso na população brasileira e 11,8% na de obesidade41.

A despeito disso, a majoração da carga tributária de alimentos ultraprocessados, enquanto política pública isolada, pode empurrar os consumidores para marcas mais baratas ou embalagens econômicas maiores. As políticas fiscais relacionadas à segurança alimentar devem ser associadas a políticas educativas em nutrição, regulação do tamanho das embalagens, da rotulagem de alimentos e da publicidade42.

Políticas fiscais de oneração de determinados bens e serviços, com o objetivo de desestimular o seu consumo e causar uma mudança de comportamentos, não podem se restringir a sobretaxar apenas um item. A tributação, neste caso, deve incidir sobre o conjunto de bens e serviços responsáveis, em maior medida, pela situação, comportamento ou atividade não saudável que se almeja desestimular, o que se pode chamar healthy tax.

Sobre o assunto, dentro da categoria de sin taxes, diversos países implementaram o que se convencionou chamar de sugar tax, alcunhado em razão da sua incidência específica sobre bebidas açucaradas, e não sobre alimentos não saudáveis em geral. O sugar tax foi implementado em países diversos, como Finlândia, México, Chile, Arrábida Saudita, Portugal, Tailândia, Samoa e Polinésia Francesa, e com resultados igualmente diversos43.

Conforme o levantamento de Pignatari, a maioria dos países optou pela tributação de um valor fixo por litro44. No México, além de um valor fixo por litro, o governo também adotou uma alíquota de 8% sobre alimentos ricos em açúcar, sal e gordura45. Os resultados foram positivos, com os mexicanos comprando 6% menos bebidas açucaradas, enquanto a venda de água e bebidas não tributadas aumentou no mesmo período46. O Reino Unido adotou um método de tributação indireta, fixando alíquotas progressivas de acordo com a quantidade de açúcar47.

A despeito dos quadros favoráveis no México e no Reino Unido, outras localidades tiveram resultados insignificantes a longo prazo, como as cidades estadunidenses de Filadélfia, São Francisco, Washington e Seattle48. Apesar disso, estudos contrários à efetividade do sugar tax são bastante minoritários, com Pignatari defendendo a ampliação do escopo deste tipo tributário para outros alimentos açucarados, e não apenas as bebidas açucaradas49, conclusão com a que se está de acordo.

Os estudos mencionados corroboram a hipótese de que a tributação pode ser um instrumento de indução de uma alimentação mais saudável entre os brasileiros sob duas perspectivas. Na primeira, aumenta-se a carga tributária sobre alimentos não saudáveis, a exemplo dos ultraprocessados. Na segunda, desoneram-se aqueles considerados mais saudáveis, como os alimentos in natura.

A política de desoneração dos alimentos considerados saudáveis pode ser feita – como já é – a partir da cesta básica. Por englobar os alimentos considerados mais essenciais, e respeitando as particularidades culturais e regionais de cada localidade, a cesta básica pode ser desonerada dos tributos sobre o consumo, facilitando o seu acesso – ao menos sob a perspectiva financeira-fiscal.

De outra forma, os alimentos não saudáveis, como os ultraprocessados, devem ser sobretaxados. Nesse contexto, a materialidade do IS poderia abranger os alimentos ultraprocessados, considerando seus efeitos adversos para a saúde humana e seus métodos de produção frequentemente não sustentáveis, isto é, deletérios também ao meio ambiente, o que corresponde à determinação constitucional de incidência do imposto.

Grande parte da crítica sobre a tributação seletiva sobre o consumo recai sob os seus possíveis aspectos regressivos50, o que também seria um problema a ser enfrentado na incidência do IS sobre alimentos ultraprocessados. Sobre o assunto, o IBGE, em pesquisa de orçamentos familiares compreendendo o período de 2017 a 2018, analisou o consumo alimentar pessoal no Brasil.

O IBGE constatou que o quartil da população de mais baixa renda tinha um consumo per capita maior de alimentos in natura, como arroz, feijão, pão de sal, peixes frescos e farinha de mandioca; ao passo em que o quartil de mais alta renda apresentou frequência de consumo e valores diários per capita maiores de frutas, verduras e legumes, mas também de doces, pizzas, salgados fritos e assados e sanduíches51. Os dados reforçam o potencial do Imposto Seletivo de limitar o consumo de alimentos ultraprocessados, cuja oneração seria mais sentida pelas parcelas de maior renda da população, atenuando os consequentes efeitos regressivos.

A despeito disto, o PLP n. 68/2024 proposto pelo governo federal, ao tratar da Cesta Básica Nacional de Alimentos e da materialidade do Imposto Seletivo, previu que o IS incidirá apenas sobre veículos, embarcações e aeronaves, produtos fumígenos, bebidas açucaradas e bens minerais extraídos, excluindo outros alimentos deletérios, como os ultraprocessados52. O PLP parece desperdiçar o potencial do IS ao deixar de prever a sua incidência para o grupo de alimentos ultraprocessados. A tributação destes itens pelo IS teria o condão de induzir um duplo movimento: mitigar a produção e o consumo de alimentos ultraprocessados, ao mesmo tempo em que torna os alimentos saudáveis mais competitivos, aumentando a sua produção e barateando-os.

Contudo, além de excluir os alimentos ultraprocessados da incidência do IS, o PLP ainda prevê um regime diferenciado e mais benéfico para alguns alimentos nocivos à saúde, a exemplo dos itens listados no Anexo VIII. No item 11 do referido anexo por exemplo, prevê-se que massas alimentícias previstas nas Nomenclaturas Comuns do Mercosul (NCMs) 1902.20.00 e 1902.30.00 – lasanha congelada e macarrão instantâneo, respectivamente – contarão com a redução de alíquota. Entende-se que esta previsão é inadequada, pois não deveria haver qualquer beneficiamento fiscal para alimentos ultraprocessados, mas, sim a incidência do IS, tornando sua produção e consumo mais gravosa.

A materialidade prevista para o IS confirma a sua natureza de um sin tax, em vez de tão somente um sugar tax ou um healthy tax, na medida em que incidirá também sobre veículos, tabaco, álcool e bens minerais. A despeito disso, ao não prever a incidência do imposto sobre alimentos ultraprocessados, as atuais propostas para a sua regulamentação parecem desperdiçar o seu potencial de promoção da segurança alimentar.

Ao onerar alimentos ultraprocessados, desestimulando a sua produção e consumo e, ao mesmo tempo, tornando mais competitivos aqueles mais saudáveis, o imposto pode ser o cerne de uma política pública de matiz fiscal que permita um maior acesso a alimentos in natura. O efeito seria, inicialmente, semelhante àquele observado em alguns países com o sugar tax, e que tem obtido resultados interessantes na redução da obesidade e do consumo de bebidas açucaradas.

Embora as bebidas açucaradas sejam parte do problema, elas não são o único ou mesmo o principal responsável pelos problemas de desnutrição e insegurança alimentar. Esse contexto justifica a ampliação da incidência do IS para outros bens alimentícios, especialmente para os ultraprocessados.

Ainda assim, devem ser reconhecidas as limitações do IS enquanto política fiscal de indução de uma alimentação saudável. O problema da segurança alimentar no Brasil é multidimensional, e perpassa problemas estruturais e históricos, como a desigualdade de renda e o desmatamento. A tributação é um instrumento econômico estatal relevante, mas não é a solução única e definitiva para o problema do acesso aos alimentos saudáveis e o excessivo consumo de ultraprocessados.

A este propósito, o IS é um instrumento coadjuvante nas políticas públicas relacionadas à segurança alimentar. Ao induzir comportamentos mais saudáveis e ecologicamente responsáveis, sem intuito arrecadatório, seu sucesso dependerá da adoção de práticas de governança pública que incluem análises ex ante e ex post periódicas, o que, a propósito, deveria ser regra para toda e cada política pública.

A implementação, a manutenção e a revisão dos efeitos do Imposto Seletivo devem ser criteriosas, a fim de que o tributo não seja nem esvaziado por sua pouca eficácia, e nem desvirtuado de seus intuitos extrafiscais. Ao mesmo tempo, outras estratégias devem ser utilizadas em conjunto com o Imposto Seletivo para desestimular o consumo de alimentos ultraprocessados, como a rotulagem de embalagens, a regulamentação da publicidade, e políticas de educação alimentar.

Referências bibliográficas

ARRUDA, José Maria de Andrade; D’ARAÚJO, Pedro Júlio Sales. A regressividade da matriz tributária brasileira: o que é e por que estudá-la nos dias de hoje? In: DALLARI, Maria Paula Bucci; SOUZA, Rodrigo Pagani de. o ensino jurídico no bicentenário da independência. São Paulo: Editora D’Plácido, 2022.

BENITES, Renata Guinato; TRENTINI, Flavia. Agricultura familiar sustentável: entre o desenvolvimento sustentável e a segurança alimentar. Revista de Direito Agrário e Agroambiental v. 5, n. 2, 2019. Disponível em: https://doi.org/10.26668/IndexLawJournals/2526-0081/2019.v5i2.5813. Acesso em: 31 mar. 2024.

BRASIL. Conselho Nacional de Saúde. Recomendação n. 021, de 9 de junho de 2017. Recomenda ao Ministério da Fazenda que acolha as recomendações da OMS e aumente a tributação dos refrigerantes e outras bebidas açucaradas em, no mínimo, 20% por meio de tributos específicos com o objetivo de reduzir seu consumo e prevenir doenças. Brasília, 2017. Disponível em: https://conselho.saude.gov.br/recomendacoes/reco_17.htm. Acesso em: 28 abr. 2024.

BRASIL. Conselho Nacional de Saúde. Recomendação n. 047, de 24 de junho de 2020. Recomenda à Presidência da República ações relativas aos subsídios fiscais de IPI para refrigerantes e demais bebidas adoçadas. Brasília, 2020. Disponível em: https://conselho.saude.gov.br/recomendacoes-cns/1236-recomendacao-n-047-de-24-de-junho-de-2020#:~:text=Recomenda%20%C3%A0%20Presid%C3%AAncia%20da%20Rep%C3%BAblica,refrigerantes%20e%20demais%20bebidas%20ado%C3%A7adas.&text=Considerando%20as%20atribui%C3%A7%C3%B5es%20conferidas%20ao,de%20setembro%20de%202008%2C%20Art. Acesso em: 28 abr. 2024.

BRASIL. Constituição (1988). Emenda Constitucional n. 64, de 4 de fevereiro de 2010. Altera o art. 6º da Constituição Federal, para introduzir a alimentação como direito social. Brasília, 2010. Disponível em: https://www.planalto.gov.br/ccivil_03/constituicao/emendas/emc/emc64.htm. Acesso em: 28 abr. 2024.

BRASIL. Constituição (1988). Emenda Constitucional n. 132, de 20 de dezembro de 2023. Altera o Sistema Tributário Nacional. Brasília, 2023. Disponível em: https://www.planalto.gov.br/ccivil_03/constituicao/emendas/emc/emc132.htm. Acesso em: 1 maio 2024.

BRASIL. Decreto n. 9.203, de 22 de novembro de 2017. Dispõe sobre a política de governança da administração pública federal direta, autárquica e fundacional. Brasília, 2017. Disponível em: https://www.planalto.gov.br/ccivil_03/_ato2015-2018/2017/decreto/d9203.htm. Acesso em: 28 abr. 2024.

BRASIL. Decreto n. 11.936, de 5 de março de 2024. Dispõe sobre a composição da cesta básica de alimentos no âmbito da Política Nacional de Segurança Alimentar e Nutricional e da Política Nacional de Abastecimento Alimentar. Brasília, 2024. Disponível em: https://legislacao.presidencia.gov.br/atos/?tipo=DEC&numero=11936&ano=2024&data=05/03/2024&ato=883UTWE1ENZpWTa7d. Acesso em: 28 abr. 2024.

BRASIL. Instituto Brasileiro de Geografia e Estatística. Pesquisa de orçamentos familiares 2017-2018: análise do consumo alimentar pessoal no Brasil. IBGE: Rio de Janeiro, 2020. Disponível em: https://biblioteca.ibge.gov.br/index.php/biblioteca-catalogo?view=detalhes&id=2101742. Acesso em: 1 abr. 2024.

BRASIL. Instituto Brasileiro de Geografia e Estatística. Pesquisa Nacional de Avaliação de Domicílios Contínua: Segurança Alimentar 2023. IBGE: Rio de Janeiro, 2024. Disponível em: https://biblioteca.ibge.gov.br/index.php/biblioteca-catalogo?view=detalhes&id=2102084. Acesso em: 28 abr. 2024.

BRASIL. Lei n. 11.346, de 15 de setembro de 2016. Cria o Sistema Nacional de Segurança Alimentar e Nutricional – Sisan com vistas em assegurar o direito humano à alimentação adequada e dá outras providências. Brasília, 2006. Disponível em: https://www.planalto.gov.br/ccivil_03/_ato2004-2006/2006/lei/l11346.htm. Acesso em: 28 abr. 2024.

BRASIL. Lei n. 11.947, de 16 de junho de 2009. Dispõe sobre o atendimento da alimentação escolar e do Programa Dinheiro Direto na Escola aos alunos da educação básica; altera as Leis ns. 10.880, de 9 de junho de 2004, 11.273, de 6 de fevereiro de 2006, 11.507, de 20 de julho de 2007; revoga dispositivos da Medida Provisória n. 2.178-36, de 24 de agosto de 2001, e a Lei n. 8.913, de 12 de julho de 1994; e dá outras providências. Brasília, 2009. Disponível em: https://www.planalto.gov.br/ccivil_03/_ato2007-2010/2009/lei/l11947.htm. Acesso em: 28 abr. 2024.

BRASIL. Lei n. 14.284, de 29 de dezembro de 2021. Institui o Programa Auxílio Brasil e o Programa Alimenta Brasil; define metas para taxas de pobreza; altera a Lei n. 8.742, de 7 de dezembro de 1993; revoga a Lei n. 10.836, de 9 de janeiro de 2004, e dispositivos das Leis ns. 10.696, de 2 de julho de 2003, 12.512, de 14 de outubro de 2011, e 12.722, de 3 de outubro de 2012; e dá outras providências. Brasília, 2021. Disponível em: https://www.planalto.gov.br/ccivil_03/_ato2019-2022/2021/lei/l14284.htm. Acesso em: 28 abr. 2024.

BRASIL. Lei n. 14.628, de 20 de julho de 2023. Institui o Programa de Aquisição de Alimentos (PAA) e o Programa Cozinha Solidária; altera as Leis ns. 12.512, de 14 de outubro de 2011, e 14.133, de 1º de abril de 2021 (Lei de Licitações e Contratos Administrativos); e revoga dispositivos das Leis ns. 11.718, de 20 de junho de 2008, 11.775, de 17 de setembro de 2008, 12.512, de 14 de outubro de 2011, e 14.284, de 29 de dezembro de 2021. Brasília, 2023. Disponível em: https://www.planalto.gov.br/ccivil_03/_Ato2023-2026/2023/Lei/L14628.htm. Acesso em: 28 abr. 2024.

BRASIL. Medida Provisória n. 1.061, de 9 de agosto de 2021. Institui o programa Auxílio Brasil e o Programa Alimenta Brasil, e dá outras providências. Brasília, 2021. Disponível em: https://www.planalto.gov.br/ccivil_03/_ato2019-2022/2021/Mpv/mpv1061.htm. Acesso em: 28 abr. 2024.

BRASIL. Ministério da Saúde. Vigitel Brasil 2023: vigilância de fatores de risco e proteção para doenças crônicas por inquérito telefônico. Estimativas sobre frequência e distribuição sociodemográfica de fatores de risco e proteção para doenças crônicas nas capitais dos 26 estados brasileiros e no Distrito Federal em 2023. Brasília: Ministério da Saúde, 2023. Disponível em: https://www.gov.br/saude/pt-br/assuntos/saude-de-a-a-z/v/vigitel. Acesso em: 31 mar. 2024.

BRASIL. Projeto de Lei Complementar n. 68/2024. Institui o Imposto sobre Bens e Serviços – IBS, a Contribuição Social sobre bens e Serviços – CBS e o Imposto Seletivo – IS e dá outras providências. Brasília, 2024. Disponível em: https://www.camara.leg.br/proposicoesWeb/fichadetramitacao?idProposicao=2430143. Acesso em: 28 abr. 2024.

CAWLEY, John; FRISVOLD, David; JONES, David. The impact of sugar-sweetened beverage taxes on purchases; evidence from four city-level taxes in the United States.

COLCHERO, Arantxa; MOLINA, Mariana; GUERRERO-LÓPEZ; Carlos. After Mexico implemented a tax, purchases of sugar-sweetened beverages decreased and water increased: difference by place of residence, household composition, and income level. [s.l.]: The Journal of Nutrition. Disponível em: https://pubmed.ncbi.nlm.nih.gov/28615377/. Acesso em: 30 mar. 2024.

FERNANDES, Adriana; TOMAZELLI, Idiana. Picanha e camarão terão alívio do imposto mesmo fora da cesta básica, diz governo. Folha de São Paulo, São Paulo, 25 abr. 2024. Disponível em: https://www1.folha.uol.com.br/mercado/2024/04/picanha-e-camarao-terao-alivio-de-imposto-mesmo-fora-da-cesta-basica-diz-governo.shtml. Acesso em: 28 abr. 2024.

FORTIN, Eleonora Jotz; HOHENDORFF, Raquel Von. Os desafios regulatórios e socioambientais no atual contexto alimentar: um ensaio sobre como enfrentar um país obeso e faminto. In: TRENTINI, Flavia; BRANCO, Patrícia; CATALAN, Marcos (coord.). Direito e comida: do campo à mesa: cidadania, consumo, saúde e exclusão social. Belo Horizonte: Fórum, 2023.

GODOI, Marciano Seabra de. Tributação do consumo e efeitos redistributivos: alíquotas reduzidas conforme a essencialidade dos produtos/serviços (seletividade) versus alíquotas uniformes com transferências financeiras (refundable tax credits) para famílias de baixa renda. In: AFONSO, José Roberto et al. Tributação e desigualdade. Belo Horizonte: Letramento, 2017.

LEÃO, Marília; RECINE, Elisabetta (coord.). Ministério do Desenvolvimento Social e Combate à Fome (Brasil). O direito humano à alimentação adequada e o sistema nacional de segurança alimentar e nutricional. Brasília: ABRANDH, 2013. Disponível em: http://www.oda-alc.org/documentos/1374763097.pdf. Acesso em: 31 mar. 2024.

MANIGLIA, Elisabete. Segurança alimentar: fomento à cidadania. In: FILHO, Mário José; SILVA, Cirlene Aparecida Hilário (org.). Trabalho interdisciplinar: construindo saberes. Franca: Unesp-FHDSS, 2010.

PASSOS, Camila Mendes dos et al. Association between the price of ultra-processed foods and obesity in Brazil. [s.l.]: Nutrition, Metabolism and Cardiovascular Diseases, 2020. Disponível em: https://pubmed.ncbi.nlm.nih.gov/32139251/. Acesso em: 30 mar. 2024.

PELL, David et al. Changes in soft drinks purchased by British households associated with the UK soft drinks industry levy: controlled interrupted time series analysis. British Medical Journal, 2021. Disponível em: https://www.bmj.com/content/372/bmj.n254. Acesso em: 31 mar. 2024.

PIGNATARI, Leonardo Thomaz. O “sugar tax” deve ser servido no cardápio tributário brasileiro? [s.l.]: Revista Direito Tributário Atual, 2022. Disponível em: https://revista.ibdt.org.br/index.php/RDTA/article/view/1258#:~:text=Ao%20cabo%2C%20conclui%2Dse%20que,sa%C3%BAde%20e%20%C3%A0%20alimenta%C3%A7%C3%A3o%20saud%C3%A1vel. Acesso em: 29 mar. 2024.

ROCHA, Melina; PESSOA, Leonel Cesarino. Regressividade, alíquotas diferenciadas nos tributos sobre o consumo e reforma tributária no Brasil. In: SZELBRACIKOWSKI, Daniel Corrêa; PORTO, Lais Khaled. Perspectivas e desafios das reformas tributárias. São Paulo: Almedina, 2023.

SEN, Amartya. Food, economics and entitlements. Wider Working Papers (UNU) n. 1, 1986. Disponível em: https://www.wider.unu.edu/sites/default/files/WP1.pdf. Acesso em: 31 mar. 2024.

SCHOUERI, Luís Eduardo. Normas tributárias indutoras e intervenção econômica. 1. ed. Rio de Janeiro: Forense, 2005.

SCHOUERI, Luís Eduardo. Direito tributário. São Paulo, Saraiva, 2011.

THOM, Michael. Taxing sin. Londres: Palgrave Macmillan, 2021.

VASCONCELOS, Breno; SHINGAI, Thaís Veiga. A extrafiscalidade do imposto seletivo. [s.l.]: Jota, 2024. Disponível em: https://www.jota.info/opiniao-e-analise/artigos/a-extrafiscalidade-do-imposto-seletivo-22012024. Acesso em: 31 mar. 2024.

VAZ, Daniela Verloza; HOFFMANN, Rodolfo. Elasticidade-renda e concentração das despesas com alimentos no Brasil: uma análise dos dados das POF de 2002-2003, 2008-2009 e 2017-2018. Revista de Economia da Universidade Federal do Paraná. Curitiba, 2020. Disponível em: https://revistas.ufpr.br/economia/article/view/70940/41036. Acesso em: 30 mar. 2024.

WHO – World Health Organization. Taxes on sugary drinks: why do it? OMS, 2017. Disponível em: https://apps.who.int/iris/bitstream/handle/10665/260253/WHO-NMH-PND-16.5Rev.1-eng.pdf;jsessionid=4351A3ACBB-DBE6798280697A0326530D?sequence=1. Acesso em: 30 mar. 2024.

1 SEN, Amartya. Food, economics and entitlements. Wider Working Papers (UNU) n. 1, 1986. Disponível em: https://www.wider.unu.edu/sites/default/files/WP1.pdf. Acesso em: 31 mar. 2024.

2 BENITES, Renata Guinato; TRENTINI, Flavia. Agricultura familiar sustentável: entre o desenvolvimento sustentável e a segurança alimentar. Revista de Direito Agrário e Agroambiental v. 5, n. 2, 2019, p. 01-19. Disponível em: https://doi.org/10.26668/IndexLawJournals/2526-0081/2019.v5i2.5813. Acesso em: 31 mar. 2024.

3 BENITES, Renata Guinato; TRENTINI, Flavia. Agricultura familiar sustentável: entre o desenvolvimento sustentável e a segurança alimentar. Revista de Direito Agrário e Agroambiental v. 5, n. 2, 2019. Disponível em: https://doi.org/10.26668/IndexLawJournals/2526-0081/2019.v5i2.5813. Acesso em: 31 mar. 2024.

4 LEÃO, Marília; RECINE, Elisabetta (coord.). Ministério do Desenvolvimento Social e Combate à Fome (Brasil). O direito humano à alimentação adequada e o sistema nacional de segurança alimentar e nutricional. Brasília: ABRANDH, 2013, p. 30. Disponível em: http://www.oda-alc.org/documentos/1374763097.pdf. Acesso em: 31 mar. 2024.

5 BRASIL. Instituto Brasileiro de Geografia e Estatística. Pesquisa Nacional de Avaliação de Domicílios Contínua: Segurança Alimentar 2023. IBGE: Rio de Janeiro, 2024. Disponível em: https://biblioteca.ibge.gov.br/index.php/biblioteca-catalogo?view=detalhes&id=2102084. Acesso em: 28 abr. 2024.

6 BRASIL. Instituto Brasileiro de Geografia e Estatística. Pesquisa Nacional de Avaliação de Domicílios Contínua: Segurança Alimentar 2023. IBGE: Rio de Janeiro, 2024. Disponível em: https://biblioteca.ibge.gov.br/index.php/biblioteca-catalogo?view=detalhes&id=2102084. Acesso em: 28 abr. 2024, p. 13.

7 BRASIL. Constituição (1988). Emenda Constitucional n. 64, de 4 de fevereiro de 2010. Altera o art. 6º da Constituição Federal, para introduzir a alimentação como direito social. Brasília, 2010. Disponível em: https://www.planalto.gov.br/ccivil_03/constituicao/emendas/emc/emc64.htm. Acesso em: 28 abr. 2024.

8 BENITES, Renata Guinato; TRENTINI, Flavia. Agricultura familiar sustentável: entre o desenvolvimento sustentável e a segurança alimentar. Revista de Direito Agrário e Agroambiental v. 5, n. 2, 2019, p. 01-19. Disponível em: https://doi.org/10.26668/IndexLawJournals/2526-0081/2019.v5i2.5813. Acesso em: 31 mar. 2024.

9 BRASIL. Lei n. 11.346, de 15 de setembro de 2016. Cria o Sistema Nacional de Segurança Alimentar e Nutricional – Sisan com vistas em assegurar o direito humano à alimentação adequada e dá outras providências. Brasília, 2006. Disponível em: https://www.planalto.gov.br/ccivil_03/_ato2004-2006/2006/lei/l11346.htm. Acesso em: 28 abr. 2024.

10 BRASIL. Lei n. 14.284, de 29 de dezembro de 2021. Institui o Programa Auxílio Brasil e o Programa Alimenta Brasil; define metas para taxas de pobreza; altera a Lei n. 8.742, de 7 de dezembro de 1993; revoga a Lei n. 10.836, de 9 de janeiro de 2004, e dispositivos das Leis ns. 10.696, de 2 de julho de 2003, 12.512, de 14 de outubro de 2011, e 12.722, de 3 de outubro de 2012; e dá outras providências. Brasília, 2021. Disponível em: https://www.planalto.gov.br/ccivil_03/_ato2019-2022/2021/lei/l14284.htm. Acesso em: 28 abr. 2024.

11 Na exposição de motivos da Medida Provisória, verifica-se que o PAA é substituído pelo “Programa Alimenta Brasil” (PAB com os objetivos declarados de: “dar maior transparência e visibilidade à política de compras públicas da agricultura familiar, atualizando objetivos estratégicos e formas de operacionalização, explicitando a importância das compras públicas da agricultura familiar como componente de emancipação da população rural no âmbito do novo programa social” (BRASIL. Medida Provisória n. 1.061, de 9 de agosto de 2021. Institui o programa Auxílio Brasil e o Programa Alimenta Brasil, e dá outras providências. Brasília, 2021. Disponível em: https://www.planalto.gov.br/ccivil_03/_ato2019-2022/2021/Mpv/mpv1061.htm. Acesso em: 28 abr. 2024.

12 BRASIL. Lei n. 14.628, de 20 de julho de 2023. Institui o Programa de Aquisição de Alimentos (PAA) e o Programa Cozinha Solidária; altera as Leis ns. 12.512, de 14 de outubro de 2011, e 14.133, de 1º de abril de 2021 (Lei de Licitações e Contratos Administrativos); e revoga dispositivos das Leis ns. 11.718, de 20 de junho de 2008, 11.775, de 17 de setembro de 2008, 12.512, de 14 de outubro de 2011, e 14.284, de 29 de dezembro de 2021. Brasília, 2023. Disponível em: https://www.planalto.gov.br/ccivil_03/_Ato2023-2026/2023/Lei/L14628.htm. Acesso em: 28 abr. 2024.

13 As idas e vindas do PAA e do PAB parecem mais relacionadas à divergências ideológicas e apropriações eleitorais, do que propriamente uma preocupação legítima com a segurança alimentar da população e a geração de renda de agricultores familiares a partir de processos produtivos sustentáveis.

14 BRASIL. Lei n. 11.947, de 16 de junho de 2009. Dispõe sobre o atendimento da alimentação escolar e do Programa Dinheiro Direto na Escola aos alunos da educação básica; altera as Leis ns. 10.880, de 9 de junho de 2004, 11.273, de 6 de fevereiro de 2006, 11.507, de 20 de julho de 2007; revoga dispositivos da Medida Provisória n. 2.178-36, de 24 de agosto de 2001, e a Lei n. 8.913, de 12 de julho de 1994; e dá outras providências. Brasília, 2009. Disponível em: https://www.planalto.gov.br/ccivil_03/_ato2007-2010/2009/lei/l11947.htm. Acesso em: 28 abr. 2024.

15 BRASIL. Constituição (1988). Emenda Constitucional n. 132, de 20 de dezembro de 2023. Altera o Sistema Tributário Nacional. Brasília, 2023. Disponível em: https://www.planalto.gov.br/ccivil_03/constituicao/emendas/emc/emc132.htm. Acesso em: 1 maio 2024.

16 BRASIL. Projeto de Lei Complementar n. 68/2024. Institui o Imposto sobre Bens e Serviços – IBS, a Contribuição Social sobre bens e Serviços – CBS e o Imposto Seletivo – IS e dá outras providências. Brasília, 2024. Disponível em: https://www.camara.leg.br/proposicoesWeb/fichadetramitacao?idProposicao=2430143. Acesso em: 28 abr. 2024.

17 BRASIL. Decreto n. 11.936, de 5 de março de 2024. Dispõe sobre a composição da cesta básica de alimentos no âmbito da Política Nacional de Segurança Alimentar e Nutricional e da Política Nacional de Abastecimento Alimentar. Brasília, 2024. Disponível em: https://legislacao.presidencia.gov.br/atos/?tipo=DEC&numero=11936&ano=2024&data=05/03/2024&ato=883UTWE1ENZpWTa7d. Acesso em: 28 abr. 2024.

18 FERNANDES, Adriana; TOMAZELLI, Idiana. Picanha e camarão terão alívio do imposto mesmo fora da cesta básica, diz governo. Folha de São Paulo, São Paulo, 25 abr. 2024. Disponível em: https://www1.folha.uol.com.br/mercado/2024/04/picanha-e-camarao-terao-alivio-de-imposto-mesmo-fora-da-cesta-basica-diz-governo.shtml. Acesso em: 28 abr. 2024.

19 MANIGLIA, Elisabete. Segurança alimentar: fomento à cidadania. In: FILHO, Mário José; SILVA, Cirlene Aparecida Hilário (org.). Trabalho interdisciplinar: construindo saberes. Franca: Unesp-FHDSS, 2010.

20 FERNANDES, Adriana; TOMAZELLI, Idiana. Picanha e camarão terão alívio do imposto mesmo fora da cesta básica, diz governo. Folha de São Paulo, São Paulo, 25 abr. 2024. Disponível em: https://www1.folha.uol.com.br/mercado/2024/04/picanha-e-camarao-terao-alivio-de-imposto-mesmo-fora-da-cesta-basica-diz-governo.shtml. Acesso em: 28 abr. 2024.

21 MANIGLIA, Elisabete. Segurança alimentar: fomento à cidadania. In: FILHO, Mário José; SILVA, Cirlene Aparecida Hilário (org.). Trabalho interdisciplinar: construindo saberes. Franca: Unesp-FHDSS, 2010.

22 FORTIN, Eleonora Jotz; HOHENDORFF, Raquel Von. Os desafios regulatórios e socioambientais no atual contexto alimentar: um ensaio sobre como enfrentar um país obeso e faminto. In: TRENTINI, Flavia; BRANCO, Patrícia; CATALAN, Marcos (coord.). Direito e comida: do campo à mesa: cidadania, consumo, saúde e exclusão social. Belo Horizonte: Fórum, 2023.

23 SCHOUERI, Luís Eduardo. Normas tributárias indutoras e intervenção econômica. 1. ed. Rio de Janeiro: Forense, 2005.

24 THOM, Michael. Taxing sin. Londres: Palgrave Macmillan, 2021.

25 THOM, Michael. Taxing sin. Londres: Palgrave Macmillan, 2021.

26 THOM, Michael. Taxing sin. Londres: Palgrave Macmillan, 2021.

27 O argumento em sua íntegra: “While the obese have higher healthcare costs in life, they also have shorter life expectancies. Morbid as it may be, premature death among the obese yields cost savings, including expenses for healthcare and other programs like pensions and long-term care that are avoided entirely by dying at age 75, for instance, instead of age 85.35 Multiple studies confirm this tradeoff: the nonobese – not the obese – impose higher lifetime healthcare costs.” (THOM, Michael. Taxing sin. Londres: Palgrave Macmillan, 2021, p. 30)

28 SCHOUERI, Luís Eduardo. Direito tributário. São Paulo: Saraiva, 2011.

29 VASCONCELOS, Breno; SHINGAI, Thaís Veiga. A extrafiscalidade do imposto seletivo. [s.l.]: Jota, 2024. Disponível em: https://www.jota.info/opiniao-e-analise/artigos/a-extrafiscalidade-do-

imposto-seletivo-22012024. Acesso em: 31 mar. 2024.

30 BRASIL. Decreto n. 9.203, de 22 de novembro de 2017. Dispõe sobre a política de governança da administração pública federal direta, autárquica e fundacional. Brasília, 2017. Disponível em: https://www.planalto.gov.br/ccivil_03/_ato2015-2018/2017/decreto/d9203.htm. Acesso em: 28 abr. 2024.

31 VASCONCELOS, Breno; SHINGAI, Thaís Veiga. A extrafiscalidade do imposto seletivo. [s.l.]: Jota, 2024. Disponível em: https://www.jota.info/opiniao-e-analise/artigos/a-extrafiscalidade-do-

imposto-seletivo-22012024. Acesso em: 31 mar. 2024.

32 VASCONCELOS, Breno; SHINGAI, Thaís Veiga. A extrafiscalidade do imposto seletivo. [s.l.]: Jota, 2024. Disponível em: https://www.jota.info/opiniao-e-analise/artigos/a-extrafiscalidade-do-

imposto-seletivo-22012024. Acesso em: 31 mar. 2024.

33 VASCONCELOS, Breno; SHINGAI, Thaís Veiga. A extrafiscalidade do imposto seletivo. [s.l.]: Jota, 2024. Disponível em: https://www.jota.info/opiniao-e-analise/artigos/a-extrafiscalidade-do-

imposto-seletivo-22012024. Acesso em: 31 mar. 2024.

34 BRASIL, Ministério da Saúde. Vigitel Brasil 2023: vigilância de fatores de risco e proteção para doenças crônicas por inquérito telefônico. Estimativas sobre frequência e distribuição sociodemográfica de fatores de risco e proteção para doenças crônicas nas capitais dos 26 estados brasileiros e no Distrito Federal em 2023. Brasília: Ministério da Saúde, 2023. Disponível em: https://www.gov.br/saude/pt-br/assuntos/saude-de-a-a-z/v/vigitel. Acesso em: 31 mar. 2024.

35 FORTIN, Eleonora Jotz; HOHENDORFF, Raquel von. Os desafios regulatórios e socioambientais no atual contexto alimentar: um ensaio sobre como enfrentar um país obeso e faminto. In: TRENTINI, Flavia; BRANCO, Patrícia; CATALAN, Marcos (coord.). Direito e comida: do campo à mesa: cidadania, consumo, saúde e exclusão social. Belo Horizonte: Fórum, 2023.

36 WHO – World Health Organization. Taxes on sugary drinks: why do it? OMS, 2017. Disponível em: https://apps.who.int/iris/bitstream/handle/10665/260253/WHO-NMH-PND-16.5Rev.1-eng.pdf;jsessionid=4351A3ACBB-DBE6798280697A0326530D?sequence=1. Acesso em: 30 mar. 2024.

37 BRASIL. Conselho Nacional de Saúde. Recomendação n. 021, de 9 de junho de 2017. Recomenda ao Ministério da Fazenda que acolha as recomendações da OMS e aumente a tributação dos refrigerantes e outras bebidas açucaradas em, no mínimo, 20% por meio de tributos específicos com o objetivo de reduzir seu consumo e prevenir doenças. Brasília, 2017. Disponível em: https://conselho.saude.gov.br/recomendacoes/reco_17.htm. Acesso em: 28 abr. 2024.

38 BRASIL. Conselho Nacional de Saúde. Recomendação n. 047, de 24 de junho de 2020. Recomenda à Presidência da República ações relativas aos subsídios fiscais de IPI para refrigerantes e demais bebidas adoçadas. Brasília, 2020. Disponível em: https://conselho.saude.gov.br/recomendacoes-cns/1236-recomendacao-n-047-de-24-de-junho-de-2020#:~:text=Recomenda%20%C3%A0%20Presid%C3%AAncia%20da%20Rep%C3%BAblica,refrigerantes%20e%20demais%20bebidas%20ado%C3%A7adas.&text=Considerando%20as%20atribui%C3%A7%C3%B5es%20conferidas%20ao,de%20setembro%20de%202008%2C%20Art. Acesso em: 28 abr. 2024.

39 VAZ, Daniela Verloza; HOFFMANN, Rodolfo. Elasticidade-renda e concentração das despesas com alimentos no Brasil: uma análise dos dados das POF de 2002-2003, 2008-2009 e 2017-2018. Revista de Economia da Universidade Federal do Paraná. Curitiba, 2020. Disponível em: https://revistas.ufpr.br/economia/article/view/70940/41036. Acesso em: 30 mar. 2024.

40 VAZ, Daniela Verloza; HOFFMANN, Rodolfo. Elasticidade-renda e concentração das despesas com alimentos no Brasil: uma análise dos dados das POF de 2002-2003, 2008-2009 e 2017-2018. Revista de Economia da Universidade Federal do Paraná. Curitiba, 2020. Disponível em: https://revistas.ufpr.br/economia/article/view/70940/41036. Acesso em: 30 mar. 2024.

41 PASSOS, Camila Mendes dos et al. Association between the price of ultra-processed foods and obesity in Brazil. [s.l.]: Nutrition, Metabolism and Cardiovascular Diseases. 2020. Disponível em: https://pubmed.ncbi.nlm.nih.gov/32139251/. Acesso em: 30 mar. 2024.

42 PASSOS, Camila Mendes dos et al. Association between the price of ultra-processed foods and obesity in Brazil. [s.l.]: Nutrition, Metabolism and Cardiovascular Diseases. 2020. Disponível em: https://pubmed.ncbi.nlm.nih.gov/32139251/. Acesso em: 30 mar. 2024.

43 Ao visitar a literatura sobre a sua implementação ao redor do mundo, Leonardo Pignatari destaca que os Estados adotaram estratégias diferentes para a tributação de bebidas açucaradas: PIGNATARI, Leonardo Thomaz. O “sugar tax” deve ser servido no cardápio tributário brasileiro?. [s.l.]: Revista Direito Tributário Atual, 2022. Disponível em: https://revista.ibdt.org.br/index.php/RDTA/article/view/1258#:~:text=Ao%20cabo%2C%20conclui%2Dse%20que,sa%C3%BAde%20e%20%C3%A0%20alimenta%C3%A7%C3%A3o%20saud%C3%A1vel. Acesso em: 29 mar. 2024.

44 Como exemplos: França, Chile, Barbados, Arábia Saudita, Tailândia e Polônia, além da Califórnia nos Estados Unidos, a Catalunha na Espanha e algumas províncias do Canadá (PIGNATARI, Leonardo Thomaz. O “sugar tax” deve ser servido no cardápio tributário brasileiro? Revista Direito Tributário Atual, 2022. Disponível em: https://revista.ibdt.org.br/index.php/RDTA/article/view/1258#:~:text=Ao%20cabo%2C%20conclui%2Dse%20que,sa%C3%BAde%20e%20%C3%A0%20alimenta%C3%A7%C3%A3o%20saud%C3%A1vel. Acesso em: 29 mar. 2024).

45 PIGNATARI, Leonardo Thomaz. O “sugar tax” deve ser servido no cardápio tributário brasileiro? Revista Direito Tributário Atual, 2022. Disponível em: https://revista.ibdt.org.br/index.php/RDTA/article/view/1258#:~:text=Ao%20cabo%2C%20conclui%2Dse%20que,sa%C3%BAde%20e%20%C3%A0%20alimenta%C3%A7%C3%A3o%20saud%C3%A1vel. Acesso em: 29 mar. 2024.

46 COLCHERO, Arantxa; MOLINA, Mariana; GUERRERO-LÓPEZ; Carlos. After Mexico implemented a tax, purchases of sugar-sweetened beverages decreased and water increased: difference by place of residence, household composition, and income level. [s.l.]: The Journal of Nutrition. Disponível em: https://pubmed.ncbi.nlm.nih.gov/28615377/. Acesso em: 30 mar. 2024.

47 Tal qual no México, os efeitos foram positivos, com a Universidade de Cambridge verificando que as vendas de bebidas açucaradas caíram 44% por família por semana. O mesmo estudo ainda constatou que o açúcar consumido pela população em refrigerantes foi reduzido sem que o volume geral de vendas do produto tenha sido afetado. Isso decorre do método indireto e progressivo eleito pelo governo britânico, que estimula os fabricantes a reduzirem a concentração de açúcar, embora implique em ônus de fiscalização muito maiores (PELL, David et al. Changes in soft drinks purchased by British households associated with the UK soft drinks industry levy: controlled interrupted time series analysis. British Medical Journal, 2021. Disponível em: https://www.bmj.com/content/372/bmj.n254. Acesso em: 31 mar. 2024).

48 CAWLEY, John; FRISVOLD, David; JONES, David. The impact of sugar-sweetened beverage taxes on purchases; evidence from four city-level taxes in the United States.

49 PIGNATARI, Leonardo Thomaz. O “sugar tax” deve ser servido no cardápio tributário brasileiro? Revista Direito Tributário Atual, 2022. Disponível em: https://revista.ibdt.org.br/index.php/RDTA/article/view/1258#:~:text=Ao%20cabo%2C%20conclui%2Dse%20que,sa%C3%BAde%20e%20%C3%A0%20alimenta%C3%A7%C3%A3o%20saud%C3%A1vel. Acesso em: 29 mar. 2024.

50 Nesse sentido: ARRUDA, José Maria de Andrade; D’ARAÚJO, Pedro Júlio Sales. A regressividade da matriz tributária brasileira: o que é e por que estudá-la nos dias de hoje? In: DALLARI, Maria Paula Bucci; SOUZA, Rodrigo Pagani de. O ensino jurídico no bicentenário da independência. São Paulo: Editora D’Plácido, 2022; ROCHA, Melina; PESSOA, Leonel Cesarino. Regressividade, alíquotas diferenciadas nos tributos sobre o consumo e reforma tributária no Brasil. In: SZELBRACIKOWSKI, Daniel Corrêa; PORTO, Lais Khaled. Perspectivas e desafios das reformas tributárias. São Paulo: Almedina, 2023; GODOI, Marciano Seabra. Tributação do consumo e efeitos redistributivos: alíquotas reduzidas conforme a essencialidade dos produtos/serviços (seletividade) versus alíquotas uniformes com transferências financeiras (refundable tax credits) para famílias de baixa renda. In: AFONSO, José Roberto et al. Tributação e desigualdade. Belo Horizonte: Letramento, 2017.

51 BRASIL. Instituto Brasileiro de Geografia e Estatística. Pesquisa de orçamentos familiares 2017-2018: análise do consumo alimentar pessoal no Brasil. IBGE: Rio de Janeiro, 2020. Disponível em: https://biblioteca.ibge.gov.br/index.php/biblioteca-catalogo?view=detalhes&id=2101742. Acesso em: 1 abr. 2024.

52 BRASIL. Projeto de Lei Complementar n. 68/2024. Institui o Imposto sobre Bens e Serviços – IBS, a Contribuição Social sobre bens e Serviços – CBS e o Imposto Seletivo – IS e dá outras providências. Brasília, 2024. Disponível em: https://www.camara.leg.br/proposicoesWeb/fichadetramitacao?idProposicao=2430143. Acesso em: 28 abr. 2024.