As Regras Recomendadas pelo Pillar Two e a sua Relação com o Ordenamento Jurídico Brasileiro

The Rules Recommended by Pillar Two and their Relationship with the Brazilian Legal System

Leonardo Aguirra de Andrade

Professor nos cursos de pós-graduação e mestrado do IBDT. Doutor e Mestre em Direito Tributário pela Faculdade de Direito da Universidade de São Paulo (USP). LL.M em Direito Tributário Internacional pela Georgetown University. Sócio do Andrade Maia Advogados. E-mail: leonardo.aguirra@gmail.com.

Recebido em: 28-4-2023 – Aprovado em: 18-12-2023

https://doi.org/10.46801/2595-7155.12.6.2023.2365

Resumo

O artigo avalia a validade das regras domésticas – “regra de inclusão de renda” (Income Inclusion Rule – IIR) e a “regra de pagamento de tributação reduzida” (Undertaxed Profits Rules – UTPR) – recomendadas pela OCDE/G20, no Pillar Two, à luz do ordenamento jurídico brasileiro, e conclui pela sua incompatibilidade em razão da contrariedade à regra de competência para tributação de renda no Brasil e pela limitação injustificada do princípio da igualdade. Conclui-se também que a IIR viola o art. 7(1) dos acordos para evitar a dupla tributação, enquanto a UTPR pode violar o referido art. 7(1) em casos específicos. Ademais, não se identificou violação pela UTPR dos arts. 9(1) e 24(4) dos acordos.

Palavras-chave: tributação internacional, Pillar Two, igualdade, renda líquida.

Abstract

The article assesses the validity of the domestic rules (Income Inclusion Rule – IIR and Undertaxed Profits Rules – UTPR) recommended by the OECD/G20, in the Pillar Two, in the light of the Brazilian legal system, and concludes that they are incompatible due to the opposition to the jurisdiction rule for income taxation in Brazil and the unjustified limitation to the principle of equality. It is also concluded that the IIR violates article 7(1) of the tax treaties, while the UTPR may violate said article 7(1) in specific cases. Furthermore, no violation was identified by the UTPR of articles 9(1) and 24(4) of the tax treaties.

Keywords: international tax, Pillar Two, equality, net income.

I. Introdução

A ideia de que as grandes empresas multinacionais deveriam pagar mais tributos ganhou força no debate público internacional nos últimos dez anos, inclusive na grande mídia1. Os conceitos de “tax shaming”, “good reputation”, “good corporate citizen” e “tax fair share” passaram a se tornar cada vez mais comuns nas discussões sobre a injustiça de se pagar tributos em um cenário no qual alguns grandes contribuintes nada pagam a título de imposto de renda2. Esse senso comum fundado no sentimento de injustiça, em alguma medida, está relacionado com a igualdade3. Em matéria tributária, o critério de aplicação da igualdade, por excelência, é a capacidade contributiva4. Ou seja, é justa a tributação quando aqueles que têm mais riqueza pagam mais, e não o contrário. Mas como se aplica a igualdade nesse contexto internacional e em relação às grandes multinacionais? Essa pergunta é central para o presente trabalho.

A Organização para a Cooperação e Desenvolvimento Econômico (OCDE), a partir de uma iniciativa do Grupo dos 20 (G20), buscou protagonizar as medidas para diagnosticar esse problema e sugerir soluções, principalmente a partir de 2013, com o projeto BEPS (Base Erosion and Profit Shifting – erosão da base tributável internacional e transferência de resultados). A abordagem da OCDE não foi construída respeitando as particularidades de cada ordenamento jurídico, e sim com a intenção de harmonizar o tratamento global do tema5.

É justamente o enfoque nos eventuais conflitos entre as soluções recomendadas pela OCDE/G20 e as normas domésticas de cada país que recebe atenção no presente trabalho. A aplicação da igualdade, enquanto valor jurídico que dá base para o sentimento de injustiça, acima mencionado, pode estar comprometida em razão da falta de justificação dos critérios de comparação adotados por tais soluções. Diante disso, faz-se pertinente examinar, com profundidade, os impactos dessas recomendações nas ordens jurídicas domésticas e a sua viabilidade jurídica, seja da perspectiva das normas locais, seja da perspectiva dos acordos para evitar a dupla tributação. Até porque tais aspectos não parecem ter sido considerados, com precisão, nos trabalhos da OCDE.

No diagnóstico inicial da OCDE, destacou-se que a desigualdade na tributação e a consequente redução na arrecadação de tributos estaria orientada pela conjunção de dois fatores: de um lado, as grandes empresas se estruturam internacionalmente para pagar menos tributos alocando os seus resultados em países com baixa ou nenhuma tributação; e, de outro lado, os ordenamentos jurídicos domésticos e os acordos para evitar a dupla tributação deixam brechas e oportunidades permitindo que grupos multinacionais paguem menos tributos. Alguns fatores adicionais teriam influenciado esse cenário, tais como (i) a disparidade nos tratamentos tributários dados por diferentes países para as mesmas materialidades, (ii) as oportunidades criadas por benefícios de acordos para evitar a dupla tributação, e (iii) a facilidade com que as multinacionais alocam e tributam os seus lucros em jurisdições com baixa carga tributária, sobretudo no contexto economia digital6.

Haveria, nessa leitura, uma falha no chamado sistema tributário internacional7, acompanhada de uma competição entre os países para atração de investimentos, que ficou conhecida como “corrida até o fundo” (race to the bottom)8. De acordo com a OCDE, as possíveis soluções para a erosão da base tributável internacional e transferência de resultados somente poderiam ser encontradas a partir do alinhamento entre as normas tributárias domésticas e os acordos para evitar a dupla tributação, de modo a fechar as brechas aproveitadas pelas multinacionais, ao lado de uma reformulação das premissas aplicadas no relacionamento entre tais normas. As medidas unilaterais, portanto, seriam incapazes de resolver o problema da perda de arrecadação9.

Na evolução dos debates na OCDE, uma leitura inicial foi posteriormente reconfigurada. Em um primeiro momento, o foco dos trabalhos se concentrava em empresas da economia digital e a tese sustentada era a de que a renda deveria ser tributada no país onde ela é gerada10. Entretanto, essas premissas foram alteradas.

Com o avanço dos estudos e debates realizados entre os países integrantes do chamado Quadro Inclusivo (Inclusive Framework)11, concluiu-se que o problema identificado não seria limitado às empresas da economia digital e seria necessário tributar a renda pelo menos uma vez, independentemente do país onde a renda é gerada, em linha com o chamado princípio da tributação singular (“single tax principle”)12, e de acordo com um patamar mínimo. Na sequência, a OCDE passou a defender que nenhuma empresa deveria pagar menos do que 15% sobre a sua renda global13. Esse aspecto é um ponto central da política da OCDE nesse contexto: a busca de um “piso” para a tributação mundial, a partir do estabelecimento de limites para o mecanismo de atração de investimentos no âmbito da competição internacional entre países14.

No âmbito do Inclusive Framework, em janeiro de 2019, a OCDE/G20 publicou o relatório Addressing the Tax Challenges of the Digitalisation of the Economy – Policy Note (“Policy Note”), que sinalizava que a alta mobilidade de renda para jurisdições com baixa tributação não se limitaria à economia digital, de modo que seria necessário contemplar, nos trabalhos em andamento, um espectro maior de empresas multinacionais, atingindo qualquer segmento que tivesse alta lucratividade e reduzido volume de ativos tangíveis. A Policy Note propôs uma revisão de “aspectos fundamentais da atual arquitetura da tributação internacional”, envolvendo um reexame de diversas questões tributárias internacionais, desde os critérios de definição de nexo (ressignificando a presença física, como proxys para delimitação do poder de tributar, a partir do conceito de “presença digital significativa”) até mesmo as modificações na rede de tratados para evitar a dupla tributação. Destacou-se que essa revisão de “aspectos fundamentais” seria norteada por dois pilares: o Pillar One referente às questões relativas ao nexo e à alocação do direito de tributar lucros; o Pillar Two dedicado às questões atreladas à tributação mínima global e às demais questões remanescentes do BEPS15.

Em todos esses documentos e estudos, a perspectiva dos problemas identificados e endereçados foi construída a partir da visão dos fiscos dos países integrantes da OCDE e do G20. As reuniões e os trabalhos sobre o tema envolvem apenas representantes das administrações tributárias de cada país e, no âmbito do G20, dos seus ministros da economia. Isto é, trata-se de uma perspectiva parcial do assunto, ao envolver apenas o Poder Executivo16. No desenvolvimento dessa visão, foram deixados de lado dois atores importantes nas relações tributárias: o contribuinte e os legisladores locais. Quem paga a conta e quem faz a lei tributária não foram ouvidos nesse debate, o que pode, eventualmente, ter influenciado a construção de alguns vieses adotados nas recomendações apresentadas pela OCDE. Um desses vieses pode ser identificado no fato de que a OCDE recomendou a adoção das Regras-Modelo (Model Rules), divulgadas em dezembro de 2021, em formato de proposta de projeto de texto legislativo, como se fosse possível cada país simplesmente copiar tal modelo. Posteriormente, em fevereiro de 2023, o relatório Administrative Guidance reforçou esse viés, apontando que nenhum país é obrigado a adotar o Pillar Two, mas, se assim o fizer, as normas recomendadas devem ser acolhidas sem qualquer modificação, para evitar uma desconformidade com os objetivos pretendidos pela OCDE17. Essa abordagem traduz, em alguma medida, uma visão de que os ordenamentos jurídicos locais não teriam particularidades locais significativas que não pudessem ser modificadas para acomodar as Model Rules ou de que os parlamentos de cada país não teriam interesses distintos a serem refletidos nas normas a serem adotadas sobre o tema18. Cabe reconhecer que a elaboração de leis tributárias domésticas é influenciada pelo posicionamento das administrações tributárias. Porém, também devem ser ressaltados os limites a essa atividade legislativa, os quais devem ser pautados pela observância dos direitos fundamentais dos contribuintes. Um desses limites pode ser encontrado na igualdade, como abordado no presente trabalho.

Propõem-se, aqui, todavia, alguns cortes metodológicos no estudo do tema, seja para permitir a sua abordagem com maior profundidade, seja para torná-lo compatível com uma extensão de um artigo, seja em face dos documentos que estão à disposição para o estudo. O primeiro corte metodológico é a escolha do país: o presente trabalho examina a viabilidade jurídica das recomendações da OCDE nesse contexto apenas com o ordenamento jurídico brasileiro. Isso porque não seria possível examinar diversos países na extensão de um artigo, com a profundidade que se pretende avaliar o assunto. O segundo corte metodológico diz respeito à escolha do Pillar Two como objeto de estudo, deixando de lado a análise do Pillar One. A escolha se justifica por duas razões. A primeira se refere à complexidade das normas recomendadas em cada Pillar, e as diversas implicações que elas podem ter no ordenamento jurídico brasileiro, sendo que o estudo dos dois pilares não se mostraria viável, em um artigo, com a abordagem profunda que se pretende empregar. A segunda razão decorre do fato de o Pillar One ainda não estar finalizado, não tendo ocorrido ainda a publicação das suas Model Rules no momento em que o presente artigo está sendo redigido19. Não existindo documentos finais sobre o Pillar One, haveria um risco de a análise sobre as suas eventuais regras ter um caráter excessivamente especulativo.

Também se justifica a maior atenção às recomendações do Pillar Two pelo fato de que alguns países já vêm tomando medidas para a sua implementação. De acordo com a OCDE, no início de 2023, alguns países já haviam realizado ações no sentido da introdução do Pillar Two em seus ordenamentos jurídicos domésticos, seja por meio de projetos de lei, seja por meio de consultas públicas sobre o tema, quais sejam: África do Sul, Alemanha, Austrália, Canadá, Colômbia, Coreia do Sul, Emirados Árabes Unidos, Hong Kong, Ilhas Maurício, Indonésia, Japão, Jersey, Liechtenstein, Malásia, Noruega, Nova Zelândia, Reino Unido, Singapura, Suíça, Tailândia, União Europeia20. Dentre esses países (e grupo de países), chama atenção o fato de que o parlamento da Suíça está propondo uma modificação em sua constituição federal, especificamente em relação às suas regras de igualdade, a fim de acomodar as regras do Pillar Two. Essa iniciativa sinaliza que a adoção das recomendações da OCDE nesse contexto pode exigir modificações em normas constitucionais, a depender do país. A proposta do parlamento suíço, se aprovada, permite afastarem-se os “princípios da generalidade e equidade da tributação e o princípio da tributação segundo a capacidade econômica”, para viabilizar a adoção das regras do Pillar Two21. A modificação na constituição suíça será submetida ao voto popular em junho de 202322.

A proposta suíça dispara um gatilho para duas reflexões importantes. A primeira se refere à necessidade de se testar a validade das regras do Pillar Two à luz da igualdade. A segunda diz respeito ao plano normativo (constitucional, lei complementar ou lei ordinária), no Brasil, que deve ser alterado para introduzir tais regras, acaso essa alteração seja considerada juridicamente viável à luz das cláusulas pétreas da Carta brasileira.

Nesse contexto, o presente estudo busca responder a duas perguntas de pesquisa. A primeira é a seguinte: as normas domésticas sugeridas pela OCDE/G20 no Pillar Two são compatíveis com o ordenamento jurídico brasileiro? A segunda nasce de um exercício especulativo-científico: se o Congresso brasileiro quisesse introduzir as regras do Pillar Two no Brasil, qual seria o plano normativo a ser modificado (as leis ordinárias, o art. 43 do Código Tributário Nacional ou a Constituição Federal)?

Em relação à primeira pergunta, divide-se, para fins didáticos, a análise em duas partes: (i) as regras domésticas brasileiras e (ii) as regras constantes dos tratados celebrados pelo Brasil para evitar a dupla tributação, especificamente o art. 7(1) (tributação dos lucros), o art. 9(1) (preços de transferência) e o art. 24(4) (a vedação à discriminação quanto à dedução de pagamentos), conforme a Convenção Modelo da OCDE.

Quanto às regras domésticas, realiza-se um teste de conformidade (i) da Regra de Inclusão de Renda (Income Inclusion Rule – IIR) e (ii) da Regra de Pagamento de Tributação Reduzida (Undertaxed Profits Rules – UTPR), propostas no Pillar Two pela OCDE/G20, à luz do atual ordenamento jurídico brasileiro23.

De maneira simplificada – o que será objeto de um exame mais detalhado abaixo –, pode-se dizer que uma regra (IIR) visa ao reconhecimento, pelas empresas brasileiras controladoras, de lucros auferidos no exterior por suas controladas ou coligadas, de modo a tributá-los no país de residência da controladora (Brasil), se eles não tiverem sido tributados no país de residência das controladas ou coligadas de acordo com o patamar mínimo de 15%. Relativamente à IIR, busca-se realizar um teste de validade de acordo com dois parâmetros: (i) o art. 7(1) dos tratados celebrados pelo Brasil para evitar a dupla tributação; e (ii) as regras atuais brasileiras de tributação em bases universais (arts. 77 e seguintes da Lei n. 12.973/2014).

A outra regra doméstica (UTPR) objetiva vedar a dedução de despesas, pela controlada ou coligada, caso alguma empresa (interligada) do seu grupo tenha lucros não submetidos à tributação da renda de acordo com o patamar mínimo de 15%. A amplitude da regra abarca inclusive pagamentos ao exterior que não sejam para a jurisdição com baixa ou nenhuma carga tributária; pelo contrário, a norma abrange pagamento para terceiros (fora do grupo) e para empresas do seu grupo em países com tributação elevada até que seja atingida a tributação mínima de 15% sobre os lucros não tributados por empresa estrangeira coligada à empresa brasileira. Relativamente à UTPR, o estudo busca enfrentar as questões relativas à justificação da tributação, no Brasil, de lucros não disponíveis às empresas brasileiras, (i) seja do ponto de vista da igualdade (especificada na capacidade contributiva, como seu critério de aplicação, por excelência), (ii) seja do ponto de vista da tributação da renda não disponível, (iii) seja à luz dos padrões internacionais de justificação de tributação de rendas auferidas no exterior. Poderia o Brasil tributar os lucros da empresa estrangeira interligada à empresa brasileira, e, como tal, não submetida ao controle da empresa brasileira? O controle é indispensável para se autorizar a tributação no Brasil à luz do art. 43 do Código Tributário Nacional? Além disso, essa norma seria compatível com a vedação doméstica às medidas anti-isonômicas e com os arts. 7(1), 9(1) e 24(4) dos acordos para evitar a dupla tributação celebrados pelo Brasil?

Pretende-se avaliar se a adoção integral das recomendações da OCDE/G20 no Pillar Two demandaria uma modificação constitucional, assim como sinalizado pelo parlamento suíço, ou se uma alteração do Código Tributário Nacional seria suficiente. Cogita-se, para tanto, que os possíveis conflitos entre as referidas regras e a igualdade não se limitariam ao princípio da renda líquida, tutelado pelo art. 43 do Código Tributário Nacional, atingindo também potenciais violações à igualdade, à luz do art. 150, II, da Constituição Federal brasileira, tendo em vista os critérios de discrímen adotados para fins da definição (i) do seu escopo de aplicação, (ii) do tratamento distinto entre multinacionais e grupos domésticos e entre multinacionais, cujas entidades estão localizadas em países com baixa carga tributária, (iii) das exceções (carve-outs) à sua aplicação.

O referido exercício especulativo-científico sobre quais normas domésticas deveriam ser alteradas (regras constitucionais ou infraconstitucionais) não decorre apenas da proposta de modificação constitucional da Suíça, mas também da iniciativa – aceitando o convite da OCDE de rever os “aspectos fundamentais” da tributação internacional – de revisitar os debates a respeito dos fundamentos que justificam um Estado tributar a renda em uma transação internacional, em linha com as reflexões de George Schanz24 (especialmente sobre o conceito de “pertinência econômica” – wirtschaftliche Zugehörigkeit) e Klaus Vogel25 (a respeito da importância dos benefícios e dos riscos em cada jurisdição para fins da aplicação da igualdade).

Essas reflexões são oportunas para o exame, principalmente, da UTPR, porque elas dão base teórica para questionar se o Brasil teria fundamento para tributar a renda de empresas estrangeiras não submetidas ao controle de uma empresa brasileira, porém apenas a ela interligada (sem controle ou coligação). Enquanto Estado de fonte (de pagamento), para fins da UTPR, o Brasil poderia assumir o papel de outro Estado de fonte (de produção), no qual a renda é gerada? Admite-se a equiparação entre fontes de pagamentos e fontes de produção para fins da tributação da renda nas transações internacionais? Parte-se da premissa de que, tanto para a IIR quanto para a UTPR, haveria elementos de conexão no Brasil (residência, na IIR; e fonte de pagamento, na UTPR). Entretanto, cogita-se que esses critérios não são suficientes para endereçar o tema. Levanta-se aqui uma hipótese a ser testada no trabalho: a insuficiência dos elementos de conexão para justificar a tributação da renda no contexto do GloBE (Global Anti-Base Erosion). O ponto central, portanto, se refere à força argumentativa dos elementos de conexão no contexto atual da tributação internacional para motivar a tributação doméstica de uma renda auferida no exterior, cuja geração e cujo titular não têm relação de pertinência (suficiente) com a jurisdição que efetivará a tributação, uma vez que o estado de fonte de pagamento não se confunde com o estado de fonte de geração da renda. Busca investigar aqui se a mera interligação societária entre empresas seria um fator suficiente para justificar tributação da renda de qualquer empresa do mesmo grupo por quaisquer jurisdições em que esse grupo está presente. Diante disso, questiona-se se, para além de nexo, seria necessária uma justificação jurídica à luz da igualdade, em sintonia com as lições de Schanz e Vogel.

O presente trabalho busca responder a essas questões. Antes de respondê-las, é oportuno sinalizar o contexto no qual elas estão inseridas, sobretudo para compreender os objetivos e as premissas das regras do Pillar Two, bem como avaliar as próprias regras recomendadas.

II. O contexto do estudo e as regras do Pillar Two

A compreensão do contexto no qual a pergunta de pesquisa está inserida demanda uma avaliação de alguns documentos publicados pela OCDE nos últimos anos.

Como dito acima, o objeto de estudo está inserido no contexto das medidas recomendadas pela OCDE/G20 no âmbito do projeto Base Erosion and Profit Shifting (BEPS), lançado em 2013 e cujo relatório final foi publicado em 2015, deixando claro o objetivo de combater a perda de arrecadação em função da alocação de resultados tributáveis para jurisdições fiscais com baixa ou nenhuma carga tributária em matéria de tributação da renda das companhias multinacionais26.

A partir de 2013, ganhou força no meio acadêmico a tese de que as medidas recomendadas pelo BEPS estariam informadas por um princípio, o single tax principle, uma vez que o seu relatório final de 2015 teria deixado a intenção de “colocar um fim na dupla não tributação” da renda27. Embora não seja uma ideia nova (uma vez que é possível encontrá-la, ainda que de maneira rudimentar, em documentos da Liga das Nações de 1927)28, ela passou a ganhar maior relevo a partir das publicações de Reuven Avi-Yonah, o maior defensor da política do “single tax principle”. Segundo Avi-Yonah, o sistema tributário internacional estaria, supostamente, fundamentado em dois princípios: (i) o “single tax principle”, determinando que a renda atrelada a operações internacionais deveria ser tributada ao menos uma vez (“nem mais, nem menos”), conforme os parâmetros do “princípio do benefício”; e (ii) o “princípio do benefício”, por sua vez, apresentaria um parâmetro de atribuição de poderes de tributar entre as jurisdições com os quais as operações internacionais têm nexo, o que, de maneira geral, orientaria a ideia de que as jurisdições de residência teriam o poder de tributar as rendas passivas, enquanto as jurisdições de fonte teriam o poder primário de tributar as rendas ativas29.

Se, de um lado, as premissas adotadas no single tax principle merecem muitas críticas30, de outro lado, politicamente, elas passaram a ser consideradas como um fundamento técnico para a política da OCDE/G20 de que a ausência de tributação decorrente de planejamentos tributários internacionais (aggressive tax planning) deveria ser combatida, por meio de mecanismos que permitam uma tributação mínima global, independentemente da jurisdição onde ocorra tal tributação31.

Nesse contexto, e a pedido do G20, a OCDE lançou, no ano de 2016, o Inclusive Framework com a intenção de monitorar, em modelo peer review (com a participação, naquele momento, de mais de 100 países), a implementação das medidas recomendadas no BEPS e dar continuidade aos estudos para endereçar os desafios identificados, pela OCDE no período pós-BEPS, dentre os quais, a redução das oportunidades de dupla não tributação da renda32.

Em 2019, no âmbito do Inclusive Framework, a OCDE/G20 publicou o relatório Addressing the Tax Challenges of the Digitalisation of the Economy – Policy Note destacando que as questões relacionadas com a tributação da economia digital seriam prioritárias e que, para tanto, os países integrantes do Inclusive Framework teriam acordado a construção do Pillar One e do Pillar Two acima mencionados33.

As propostas ali apresentadas foram objeto de uma consulta pública em fevereiro de 2019, na qual foram sinalizadas as diretrizes para a chamada Global Anti-Base Erosion proposal34 para fins da implementação do Pillar Two. A partir da consulta pública de novembro de 2019, tais diretrizes passaram a ser denominadas GloBE35. Em outubro de 2020, com a publicação do chamado Blueprint do Pillar Two36, a OCDE deixou claro que haveria quatro regras na estrutura do GloBE37:

i) a Regra de Inclusão de Renda (Income Inclusion Rule – IIR), que estabelece um imposto complementar (top-up tax) a ser exigido pela jurisdição da entidade-mãe (investidora) sobre os lucros auferidos por suas entidades-filhas (controladas ou coligada), se eles não estiverem sujeitos a uma tributação mínima nas suas respectivas jurisdições de origem, o que lembra as regras CFC (Controlled Foreign Company), porém com alguns ajustes de escopo (como a exclusão de atividades substantivas, pelos chamados carve-outs) e sujeito a uma carga tributária mínima;

ii) a Regra de Supressão de Tratados (switch-over-rule – SOR), para garantir que os efeitos da IIR não sejam neutralizados por disposições de tratados para evitar a dupla tributação, de modo que a jurisdição da entidade-mãe seja obrigada a afastar os métodos de isenção dos tratados para aplicar um imposto complementar (top-up tax) sobre os lucros gerados nas jurisdições das entidades-filhas que estiverem sujeitas a baixa ou nenhuma tributação, a partir da abordagem de combinação jurisdicional (“jurisdictional blending approach”);

iii) a Regra de Pagamento de Tributação Reduzida (Undertaxed Profits Rules – UTPR), cuja aplicação é residual e subsidiária em relação à IIR, e que estabelece um imposto complementar (top-up source tax) ao se proibir a dedução ou se exigir ajustes equivalentes a uma negativa de dedução em relação a certos pagamentos – naquele momento intragrupo – em decorrência do fato de que a empresa pagadora teria no seu grupo entidades situadas em jurisdições com baixa ou nenhuma tributação da renda. O imposto complementar deve ser calculado proporcionalmente aos valores que não estejam sujeitos a uma tributação mínima; e

iv) a Regra de Sujeição Tributária (subject-to-tax rule – STTR), de modo a negar os benefícios de tratados para evitar a dupla tributação e permitir que os países de fonte possam cobrar um imposto de renda sobre alguns tipos de pagamentos – tais como royalties e juros – quando tais pagamentos não estejam sujeitos a uma tributação mínima, garantindo, assim, a eficácia da UTPR.

O aspecto inovador dessas regras domésticas se refere à coordenação de medidas internacionais voltada à instituição de uma tributação mínima global sobre lucros, em vez da adoção de medidas unilaterais, tais como as regras CFC. A proximidade entre a IIR e as normas domésticas de CFC, todavia, levantou dúvidas sobre a necessidade de uma nova regra (IIR) para endereçar o mesmo objetivo almejado pelas regras CFC, e se não seria o caso de simplesmente aprimorar as regras CFC atuais38. De todo modo, o ponto central, naquele estágio do debate, era implementar um padrão de tributação mínima, não capturado pelas regras CFC39.

Esse ponto estava inserido no contexto político do início de 2021. Embora a própria OCDE tenha registrado que não teria havido um “acordo” entre os países integrantes do Inclusive Framework quanto às medidas recomendadas nos Pillars One e Two em um primeiro momento (outubro de 2020)40, os ministros da economia dos países integrantes do G7 passaram a defender a sua implementação em junho de 2021, sobre a ideia de haver uma tributação corporativa mínima41, após os Estados Unidos passarem a sustentar uma tributação mínima global, equivalente a 15% da renda contábil global das companhias multinacionais que tiverem uma renda contábil superior a 2 bilhões de dólares42. Com isso, o Pillar Two passou a ganhar mais força política.

Essa intenção política em torno da tributação mínima global parece clara, porém o meio para sua implementação é controverso, uma vez que os carve-outs, isto é, as exceções à regra de tributação mínima aplicadas diante de atividades substantivas colocam em dúvida a efetividade da referida intenção política, para sinalizar não propriamente uma tributação mínima para todos, e sim uma tributação para determinadas atividades43.

Na sequência, em julho de 2021, a OCDE divulgou uma declaração intitulada Statement on a Two-Pillar Solution to Address the Tax Challenges Arising from the Digitalisation of the Economy, sustentando a tributação mínima de 15%, que seria implementada por meio da adoção das regras domésticas relativas à IIR e à UTPR a serem aplicadas às companhias multinacionais com receita global superior a 750 milhões de euros (mesma regra de escopo do Country-by-Country Report), porém com a possibilidade de diminuição dos lucros sujeitos à tributação mínima a um montante equivalente a 5% dos ativos tangíveis e da folha de pagamento (substance carve-outs)44.

Em dezembro de 2021, a OCDE publicou o documento Model Rules45, apresentado em formato de projeto de lei (i.e., com sugestões de redação para as normas recomendadas), de modo a fornecer aos países integrantes do Inclusive Framework um modelo de legislação a respeito do Pillar Two a ser adotado localmente. As regras são complexas e de difícil aplicação, o que exigirá das Administrações Tributárias e dos contribuintes uma atenção demorada para compreensão de todos os seus efeitos46.

Por ora, pode-se afirmar que há duas regras domésticas (IIR e UTPR) e duas regras voltadas a afastar os benefícios de tratados (SOR e STTR), de maneira a garantir a aplicação daquelas regras domésticas. A IIR se aplica para a investidora (tal como uma regra CFC, porém com escopo diferente e um limite mínimo de tributação); a UTPR contempla o fluxo inverso, i.e., impede a dedução dos pagamentos feitos pela investida47.

A IIR estabelece que os países de residência das companhias controladoras (Ultimate Parent Entity of an MNE Group), grupos multinacionais com receita anual superior a 750 milhões de euros, devem tributar os lucros das suas companhias investidas (controladas ou coligadas) situadas em jurisdições com baixa ou nenhuma tributação da renda até que seja atingida a tributação mínima de 15%, caso esses lucros já não estejam submetidos a um “imposto complementar mínimo doméstico qualificado” (qualified domestic minimum top-up tax – QDMTT) no seu país de origem. Trata-se de uma regra de reconhecimento de lucros do exterior, que tem algumas semelhanças com as regras CFC48, e, como tal, traz à tona preocupações quanto à interação ou à eventual sobreposição entre as atuais regras CFC de cada jurisdição e a nova IIR49.

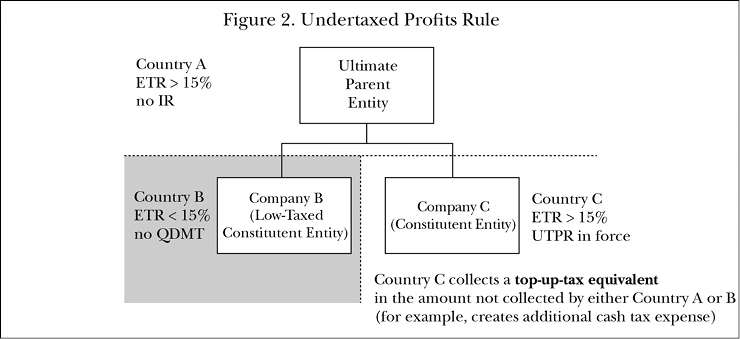

Já a UTPR se aplica de maneira subsidiária em relação à IIR, isto é, somente na hipótese em que o país de residência da controladora (ou coligada) não tenha instituído a IIR. Nesse caso, a UTPR estabelece a impossibilidade de dedução ou ajustes equivalentes a uma negativa de dedução, pelos países de residência das entidades investidas, dos pagamentos por elas realizados por companhias, até que seja atingida a tributação mínima de 15% em relação a alguma entidade do mesmo grupo não sujeita a essa tributação mínima.

Originalmente, o racional da UTPR era negar a dedução dos pagamentos intragrupo realizados por uma entidade de determinado grupo submetido ao escopo da UTPR a outra entidade do mesmo grupo situada em país com baixa tributação. No entanto, o texto adotado na regra divulgada no Model Rules do Pillar Two50 sinaliza que a UTPR pode ser aplicada – pelo país de residência de uma companhia investida localizada na sua jurisdição – mesmo a pagamentos a terceiros (fora do grupo) ou a entidades do grupo sujeitas a alta carga tributária, a fim de permitir a tributação dos lucros de uma entidade do mesmo grupo situada em outra jurisdição com tributação da renda abaixo de 15%. Portanto, o país de residência de uma companhia investida, cujo grupo está submetido à UTPR, pode tributar lucros gerados em outra jurisdição, os quais não foram gerados naquela jurisdição e cujo único elemento de conexão se refere ao fato de que as companhias investidas são integrantes do mesmo grupo empresarial. Essa alteração conceitual tem justificado alguns especialistas no tema se referirem à UTPR como under taxed profit rule, ou seja, modificando-se o significado da letra “P” na sigla UTPR, de “payment” (pagamento) para “profit” (lucros), uma vez que, substancialmente, busca-se pela UTPR a tributação dos lucros não tributados ou tributados abaixo do patamar de 15%51. Ao longo do trabalho, ao se fazer referência à sigla UTPR, está se referindo à regra doméstica de tributação reduzida de lucros.

Para compreensão do mecanismo das regras domésticas do Pillar Two, é pertinente e didática a metáfora segundo a qual a IIR, o QDMTT e a UTPR são interruptores conectados de modo que apenas um deles deve estar ligado para garantir a tributação mínima global: o interruptor principal é a IIR, mas ele pode ser desligado pelo QDMTT de outro país; a UTPR é um interruptor secundário e subsidiário, na medida em que tanto a IIR quanto o QDMTT podem desligá-lo. Nesse sentido, trata-se de três interruptores mutuamente conectados e o seu funcionamento depende do não funcionamento dos outros. Esse mecanismo permitiria construir um princípio (“use it or lose it” – use-o ou perca-o), cuja aplicação teria o efeito de transferir o poder de tributar lucros subtributados, de modo que, se um país não os tributar, outro os tributará52.

De acordo com esse mecanismo, o QDMTT assume um papel importante, uma vez que a sua inscrição afasta a aplicação da IIR e da UTPR. Nessa sistemática, há uma espécie de incentivo para que os países de fonte instituam um QDMTT, uma vez que a não instituição pode representar a perda de arrecadação sem benefício econômico para o contribuinte, dado que os seus lucros não tributados naquela jurisdição serão tributados em outra jurisdição (onde estejam localizadas quaisquer outras entidades do seu grupo econômico)53. Para que um tributo do país de fonte seja qualificado como QDMTT é necessário que ele seja “implementado e administrado de forma consistente com os resultados previstos nas Regras GloBE”54.

Como a definição de Entidade Constituinte, dada no item 1.3.1 das Model Rules, abrange qualquer entidade que faça parte de um grupo multinacional sujeito às regras do Pillar Two, sem uma clara identificação da natureza da relação entre as empresas (controlada, coligada, investida etc.), é razoável inferir que qualquer entidade desse grupo está abarcada pela UTPR (respeitadas as exceções previstas nas próprias Model Rules), independentemente do tipo de relação societária entre as empresas. A IIR também tem aplicação abrangente, como se observa pelos itens 2.1.1 (“Ultimate Parent Entity of an MNE Group”), 2.1.4 (“Partially-Owned Parent Entity”) das Model Rules, uma vez que a definição de “Partially-Owned Parent Entity”, constante do capítulo 10 desse documento, abrange as companhias investidoras que (i) têm participação societária em entidades integrantes do seu grupo multinacional, abarcado pelas regras do GloBE, independentemente do percentual da participação societária, e, ao mesmo tempo, (ii) têm mais de 20% do seu capital social detidos, direta ou indiretamente, por companhia não inserida no escopo das regras do GloBE. Na prática, a IIR e a UTPR se aplicam indistintamente para quaisquer companhias inseridas nas regras do GloBE independentemente do tipo de relação societária. No entanto, a UTPR nos parece mais ampla, na medida em que a tributação doméstica será afetada pela carga tributária de uma empresa estrangeira que não é sequer a ela coligada, e sim mera interligada. Ou seja, mesmo não havendo participação societária direta entre elas, aplica-se a UTPR.

De uma maneira geral, o Pillar Two busca um “piso” mundial para a tributação efetiva (e apenas nominal) da renda55. Na visão da OCDE, não basta os países terem alíquotas nominais elevadas, se as bases de cálculo de imposto de renda, permitidas por cada jurisdição implicarem uma reduzida tributação, abaixo do patamar de 15%. O enfoque da subtributação deixa de ser nas alíquotas nominais, passando a ser em como se formam as bases de cálculo do imposto de renda56. De um lado, o Pillar Two restringe a livre-escolha dos países na concessão de benefícios fiscais de imposto de renda. De outro lado, as regras do GloBE excluem a renda das chamadas atividades substantivas, o que reduz a eficácia dos mecanismos promotores da tributação efetiva global mínima em relação às empresas com altas despesas com folha de pagamento e elevado volume de ativos tangíveis57.

Feita essa breve descrição do mecanismo de aplicação das regras do Pillar Two, é oportuno destacar alguns dos seus pontos críticos.

III. Pontos críticos das regras domésticas do Pillar Two

Os critérios a serem analisados foram divididos em três temáticas diferentes: (i) escopo (a quem se aplica); (ii) IIR; e (iii) UTPR. Relativamente à IIR e à UTPR, é avaliada a sua viabilidade jurídica em relação às regras domésticas brasileiras e às regras constantes dos tratados celebrados pelo Brasil para evitar a dupla tributação, nestas últimas especificamente quanto ao art. 7(1) (tributação dos lucros), ao art. 9(1) (preços de transferência) e ao art. 24(4) (a vedação à discriminação quanto à dedução de pagamentos), conforme a Convenção Modelo da OCDE.

III.1. Escopo subjetivo (a quem se aplica)

Primeiramente, em relação ao escopo de aplicação das recomendações do GloBE, os critérios de identificação das multinacionais abarcadas pelas suas regras foram influenciados pelos parâmetros adotados pela Ação 13 do BEPS. Ou seja, as regras do Pillar Two se aplicam para as multinacionais sujeitas à Declaração País a País (Country-by-Country Report). Entretanto, para fins do Pillar Two, estão excluídas determinadas companhias controladoras, tais como sociedades de investimento, fundos de pensão, entidades governamentais e instituições sem fins lucrativos58. Portanto, ressalvadas essas exceções, as regras do GloBE serão aplicadas às entidades multinacionais que tenham receita anual consolidada igual ou superior a 750 milhões de euros, conforme determinado na Ação 13 do BEPS (Declaração País a País)59.

À primeira vista, seria possível dizer que o princípio que daria base para o Pillar Two seria o conceito de group approach ou unitary approach, isto é, a abordagem do grupo multinacional como uma unidade para fins da tributação da renda, independentemente da localização das entidades que compõem o grupo multinacional60. No entanto, essa primeira leitura tem dois obstáculos.

Em primeiro lugar, a ideia de tratar um grupo multinacional de empresas como uma unidade tem impactos diferentes em relação (i) às medidas para obtenção de informações e promoção de maior transparência, como ocorre com a Declaração País a País, no contexto da Ação 13 do BEPS, e (ii) ao reconhecimento de lucros no exterior (IIR) e à negação de dedução de despesas (UTPR). Não nos parece possível transpor de maneira automática os fundamentos dos critérios de diferenciação entre contribuintes da Declaração País a País para a IRR e para UTPR, porque há direitos diferentes a serem protegidos. É dizer: a consolidação de informações financeiras não pode se confundir com a consolidação da tributação, como se fosse possível desconsiderar, nesta última, (i) a personalidade jurídica de cada empresa do grupo, (ii) os seus sócios, possivelmente diferentes em cada estrutura societária, (iii) as suas atividades diferentes, e, sobretudo, (iv) as suas disponibilidade distintas para pagar tributos. Tal desconsideração tem potencial para restringir, de maneira excessiva e injustificada, os direitos dos contribuintes, conforme as particularidades de cada ordenamento jurídico, o que será examinado abaixo à luz da ordem jurídica brasileira.

Em segundo lugar, o Pillar Two não tem plena identidade com o group approach ou unitary approach. Não se trata propriamente da consolidação de resultados, para se verificar se o grupo como um todo está pagando imposto de renda, após se computar resultados positivos e negativos, assim como prejuízos fiscais. Pelo contrário, trata-se de um “mix de elementos” construídos a partir da seleção de alguns aspectos do “separate entity approach” (para desconsiderar a autonomia jurídica das empresas que estão sendo subtributadas) e de “group approach”, apenas quando essa abordagem for conveniente para se capturar a renda subtributada originada em alguma jurisdição – onde há entidade do grupo econômico – que decidiu manter as regras domésticas que dão base para uma tributação efetiva da renda abaixo de 15%61. Ou seja, não se trata da tributação do grupo como um todo, e sim das suas partes (empresas do grupo), mas não de todas elas, apenas daquelas que estiverem submetidas à subtributação. Até porque o cenário em que o grupo como um todo é deficitário não é obstáculo à aplicação das regras do GloBE. Ou seja, a abordagem supostamente econômica do grupo, na verdade, tem aparência de uma abordagem arbitrária, baseada em uma seleção de aspectos a serem considerados, os quais não refletem a renda do grupo econômico, e sim apenas a renda subtributada de parte de suas empresas, de acordo com os critérios das Model Rules, excluindo 5% dos ativos tangíveis e da folha de pagamento62.

Diante disso, ao invés de se falar em group approach ou unitary approach, melhor seria considerar, como fundamento para o Pillar Two, uma ideia de cherry picking approach, ou seja, uma seleção específica de empresas de um grupo multinacional, de acordo com características predeterminadas para fins da tributação acima do “piso” mundial. Como as expressões group approach e unitary approach têm sido utilizadas nos debates sobre o tema, elas são aqui mantidas, porém com essa ressalva. Isto é, quando forem lidas ao longo do trabalho, elas estão fazendo referência a uma abordagem que tributa a parcela dos lucros de empresas integrantes de um grupo multinacional, inserido no contexto do GloBE, na parte que corresponde a uma carga tributária efetiva sobre a renda, em patamar inferior a 15% da receita bruta ajustada, excluindo 5% dos ativos tangíveis e da folha de pagamento. Não se trata propriamente de uma abordagem essencialmente econômica desse grupo multinacional, e sim uma abordagem arbitrária.

Ressalvada a questão do nome atribuído à abordagem em questão, é possível notar que a consideração global de um grupo econômico como se fosse uma unidade econômica autônoma, acompanhada da tese de que a desconsideração, para fins fiscais, da individualidade das empresas que o compõem pode ter efeitos positivos, tem ganhado força nos debates acadêmicos. Por exemplo, Antony Ting sustenta, com base na chamada aplicação da “enterprise doctrine” para grupos multinacionais, que haveria quatro principais justificativas para essa abordagem: (i) simplificação, de modo que a consolidação da apuração de imposto de renda poderia reduzir custos de conformidade, assim como evitar as brechas para a erosão de base tributária decorrentes das transações intragrupo; (ii) equidade, seja no sentido de equiparar as bases tributárias dos grupos multinacionais (equidade entre contribuintes), seja no sentido de tornar mais isonômico o tratamento dado pelos países para tais grupos, reduzindo a competição entre jurisdições (equidade interestatal); (iii) neutralidade, baseada na ideia de que, se as multinacionais tivessem uma única base tributável mundial, independentemente da localização das suas unidades, a alocação de investimentos não estaria fundamentada nos tratamentos diferenciados disponíveis em cada jurisdição; e (iv) competitividade, a partir do entendimento de que a competição internacional para atração de investimento, em alguma medida, está baseada no separate entity approach e nos incentivos fiscais diferentes de cada país63.

Em igual sentido, Maarten De Wilde argumenta que essa abordagem contribuiria para promover justiça tributária e neutralidade, uma vez que, sendo os grupos multinacionais considerados de maneira apátrida, não haveria distinções fundadas na estrutura corporativa ou nas particularidades fiscais de cada plano doméstico aplicáveis às transações cross-border, o que colocaria os grupos multinacionais em pé de igualdade na tributação da sua renda global e reduziria o impacto fiscal na tomada de decisões relativas à alocação de investimentos. Nessa sua visão, uma das causas das distorções na tributação internacional seria o separate entity approach e, consequentemente, o reconhecimento de efeitos fiscais para transações intragrupo64.

Entretanto, não nos parecem procedentes os argumentos relativos à neutralidade e à equidade. Primeiramente, a superação do separate entity approach com a finalidade de mitigar a competição entre países desconsidera o fato de que as nações exigem tributos em patamares diferentes em razão de uma série de circunstâncias estruturais, tais como condições políticas, econômicas, históricas e culturais. É plausível acreditar que os investidores não consideram apenas a carga tributária da jurisdição onde alocará investimentos, mas também os benefícios e as condições estruturais lá presentes65. A mitigação da competição internacional deve considerar também a infraestrutura de cada jurisdição, a taxa de retorno dos investimentos, a proteção jurídica e a estabilidade dos respectivos ordenamentos jurídicos, e todos os outros elementos que podem vir a ser relevantes da perspectiva do investidor66.

O cerne do problema não está, por si só, na abordagem (group approach ou unitary approach), e sim na maneira como os direitos dos contribuintes podem ser restringidos à luz da igualdade, de acordo com cada ordenamento jurídico, em decorrência da aplicação dessa abordagem. Nesse ponto, Antony Ting alega que a consideração global das multinacionais promoveria a equidade, porém não identifica, com clareza, quais são as pessoas que estão sendo comparadas, quais são os critérios de comparação e as respectivas justificações. É justamente esse ponto que merece um maior aprofundamento.

João Felix Pinto Nogueira e Alessandro Turina destacam que as regras do GloBE têm potencial para caracterizar tratamentos discriminatórios, injustificados e desproporcionais. O caráter discriminatório estaria presente, porque tais regras podem implicar um tratamento fiscal desfavorável para empresas controladoras conforme a localização das suas companhias investidas ou conforme a carga tributária das companhias interligadas, o que contraria o racional antidiscriminação de alguns precedentes da Corte Europeia de Justiça (como, por exemplo, o Caso Cabbury Schweppes). A falta de justificação e a desproporcionalidade devem ser reconhecidas, na medida em que o critério do abuso não está presente nas referidas regras, as quais se aplicam indistintamente para situações artificiais e não artificiais, sem a possibilidade de o contribuinte justificar validade da sua operação. Além disso, não há clareza quanto à sua justificação, dificultando o respectivo controle de validade67.

A busca por critérios de comparação e a respectiva fundamentação, no contexto da IIR e da UTPR, pode se iniciar logo pela porta de entrada dessa regras, isto é, pela própria definição do escopo de sua aplicação. Nesse sentido, é oportuno avaliar que, embora a IIR e a UTPR sejam regras de cobrança de imposto de renda complementar de acordo com uma alíquota efetiva sobre renda, a delimitação das empresas potencialmente atingidas por essas regras é definida com base na receita bruta global consolidada do grupo. Isto é, o critério de entrada é a receita, e não a renda. Em face desse critério, questiona-se se a receita é um parâmetro legítimo de comparação entre contribuintes. Se o objetivo das medidas em análise é a tributação da renda, porque ela não está sendo tributada globalmente em um patamar mínimo, mais adequado seria que o critério de definição do escopo dos grupos multinacionais fosse a renda global, e não a receita global.

De um lado, seria possível criticar a definição de escopo fundada em um parâmetro (receita) mais distante da capacidade contributiva do que a renda. Apesar de a receita ser um fato presuntivo de riqueza, ela não é o critério mais preciso para identificar a capacidade contributiva para fins do imposto de renda68.

De outro lado, seria possível argumentar que o critério de receita se justificaria, porque ele é mais objetivo e porque a apuração da renda é mais suscetível a manipulações pelos contribuintes e a modificações legislativas por cada jurisdição. Se a OCDE busca, por meio do Pillar Two, um “piso” para a tributação (efetiva, e não apenas nominal) da renda, afastando as particularidades locais que reduzem a base de cálculo de imposto de renda, parece acertado adotar um critério de entrada mais objetivo (receita) e um critério de apuração (menos objetivo) de alíquota efetiva baseado na renda. Até porque a entrada (alta receita) não é garantia de que haverá o imposto complementar.

O escopo do Pillar Two também traz à tona preocupações com situações em que o critério da receita não atinge o objetivo das regras do GloBE. Por exemplo, em uma situação em que um grupo multinacional tem uma receita bruta anual superior a 750 milhões de euros, porém baixa lucratividade alocada em países com reduzida ou nenhuma tributação da renda, as empresas integrantes desse grupo receberão um tratamento pior do que aquele dado às empresas de outro grupo multinacional com mais lucros alocados nos mesmos países com subtributação, porém com receita bruta anual inferior a 750 milhões de euros. O critério de identificação é falho, porque não captura o objeto da medida, i.e. tributar montantes relevantes de lucros subtributados.

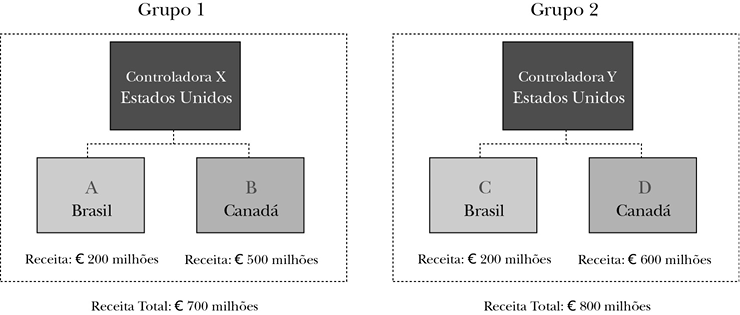

O critério da receita considerada à luz do unitary approach, para fins de definição do escopo de aplicação das regras do GloBE, também pode implicar problemas quanto a tratamentos anti-isonômicos injustificados para contribuintes em situações equivalentes localmente. Para ilustrar esse raciocínio, apresenta-se um exemplo hipotético em que dois grupos multinacionais têm entidades investidas no Brasil e no Canadá e estão sob o controle de empresas controladoras nos Estados Unidos. Para simplificar, não há diferença entre os grupos do ponto de vista da sua estruturação societária, do número de empregados e dos ativos tangíveis de cada entidade. A única diferença é a receita anual das entidades “B” e “D” no Canadá, de modo que o Grupo 2 tem receita suficiente (800 milhões de euros) para estar submetido às regras do GloBE; já o Grupo 1, tendo receita global de 700 milhões de euros, não está sujeito ao GloBE. Note-se que, comparando as entidades “A” e “C”, o volume de receita bruta é idêntico:

Figura 1 – Exemplo 1 de aplicação da UTPR

Fonte: Acervo pessoal do autor.

Nesse exemplo, a questão que se coloca é se seria possível considerar válido um tratamento fiscal diferente, no Brasil, para entidades “A” e “C”. O critério de discrímen, nessa hipótese, diz respeito apenas ao fato de a entidade “C” do Grupo 2 fazer parte de um grupo multinacional abarcado pelo escopo das regras do GloBE. Nem sequer o tratamento fiscal dado às entidades “B” e “D”, vale dizer, uma eventual subtributação, justificaria a diferenciação, na medida em que ambas estão no Canadá sujeitas às mesmas regras. Nesse cenário, o referido critério de diferenciação não parece estar em conformidade com o art. 150, II, da Constituição Federal brasileira, ao vedar a instituição de “tratamento desigual entre contribuintes que se encontrem em situação equivalente”. Por um lado, os critérios de comparação relativos à participação de um grupo multinacional e à tributação doméstica não justificam um tratamento diferente, porque as entidades brasileiras estão em situação equivalente. De outro lado, caberia avaliar se o volume de receitas das empresas estrangeiras a elas coligadas pode servir de um critério legítimo de diferenciação.

A dúvida principal se refere ao parâmetro de validação das abordagens global ou local (unitary approach versus separate entity approach), para fins do escopo do GloBE, isto é, se a validade dessas abordagens será controlada por critérios locais ou globais. Em outras palavras, questiona-se se o volume de receitas das companhias multinacionais deve ser considerado a partir de uma perspectiva local ou global para fins da identificação, ou não, da “situação equivalente”, prevista no art. 150, II, da Constituição Federal. Não há dúvida de que é juridicamente viável tratar diferentemente para fins fiscais pequenas e grandes empresas. No entanto, a mensuração do tamanho das empresas a partir da sua receita global parece ser incompatível com a igualdade, à luz do art. 150, II, da Constituição Federal, por implicar tratamentos desiguais para situações equivalentes sob o prisma local. Como o critério de diferenciação, nesse exemplo, não é capacidade contributiva das entidades locais, porque as receitas são iguais, deve-se verificar se é válida a justificativa para se tratar diferente localmente duas entidades pelo simples fato de elas pertencerem a grupos multinacionais com receitas globais diferentes. A nosso ver, todavia, essa justificação não encontra base em fundamentos constitucionais domésticos. Com efeito, deve prevalecer a capacidade contributiva como critério de comparação por excelência em matéria de imposto de renda. Como o fato de as entidades domésticas pertencerem a grupos multinacionais com receitas globais diferentes não representa localmente maior capacidade contributiva, há conflito com a igualdade.

Nesse sentido, é possível sustentar a inviabilidade jurídica do unitary approach em razão da sua contrariedade à igualdade. Essa conclusão pode ser construída a partir da compreensão da capacidade contributiva – enquanto critério de aplicação da igualdade – conforme os fundamentos da tributação, por um Estado, da renda nas transações internacionais. Nessa perspectiva, é possível encontrar uma justificação teórica da tributação internacional, conforme os benefícios oferecidos pelo Estado aos indivíduos que têm uma relação de “pertinência econômica” com a respectiva jurisdição. O conceito de “pertinência econômica”, aqui utilizado, foi desenvolvido por Georg Schanz, para quem a tributação da renda, nas transações internacionais, poderia ser realizada por um Estado quando existir uma relação de “pertinência econômica” (wirtschaftliche Zugehörigkeit) entre ele (Estado) e o indivíduo que gerou a renda a ser tributada. O pensamento de Schanz tem uma certa aproximação com as premissas da OCDE, no Pillar Two, na medida em que, para ele, a residência, a nacionalidade ou presença física não seriam os melhores critérios para identificar os fundamentos para a tributação da renda nas transações internacionais, uma vez que a sua aplicação criaria certas injustiças. Pelo contrário, os critérios relativos à participação da vida econômica e social em um Estado e ao aproveitamento dos benefícios gerados por esse Estado seriam mais adequados para justificar o poder de tributar, o que, por sua vez, justificaria uma maior legitimidade para os estados de fonte para tributar a renda nas operações internacionais. Schanz então propôs uma divisão proporcional de um terço para o estado de residência e três quartos para o estado de fonte, que, portanto, em função da maior “pertinência econômica”, teriam direito a um poder de tributar sobre um maior quinhão dos resultados nas transações internacionais69.

A proposta de Schanz, embora não tenha sido acolhida internacionalmente, coloca luz no fato de que os riscos incorridos pelo investidor em cada jurisdição70 têm uma dimensão, essencialmente, doméstica. Nesse contexto, o unitary approach acaba equiparando riscos incomparáveis. São oportunas, nesse particular, as lições de Vogel, segundo o qual a renda do investidor estrangeiro e a renda do investidor local não são equiparáveis à luz da capacidade contributiva local, uma vez que elas foram auferidas sob condições diferentes, esforços diferentes e sob riscos diferentes daqueles relacionados à renda doméstica correspondente71.

Seria possível questionar se a proposta de Schanz, de 1892, seria oportuna para o cenário do século XXI, ou se as condições estruturais dos estados tradicionalmente de residência e de fonte nas transações internacionais não teriam sido alteradas sensivelmente. Esse questionamento é oportuno, porém é possível notar que as diferenças entre os riscos assumidos em cada jurisdição ainda são pertinentes, na medida em que existe uma desigualdade econômica e social relevante entre países ricos, países em desenvolvimento e países pobres72. Essa desigualdade estrutural reforça a ideia de que a comparação entre capacidades contributivas manifestadas em jurisdições diferentes deve considerar os riscos distintos assumidos em cada mercado. Condições estruturais distintas implicam diferenças na relação risco-retorno em cada jurisdição.

Embora quantitativamente possa haver uma equivalência, os resultados obtidos em jurisdições diferentes não são semelhantes, de acordo com a capacidade contributiva, porque eles decorrem de contextos domésticos distintos e, portanto, são produtos da assunção de riscos díspares73. Riscos, enquanto elementos integrantes do processo de comparação de capacidades contributivas em jurisdições distintas, deveriam ser computados como aspecto essencial para caracterização de tratamento fiscal não discriminatório. Haveria, portanto, uma correlação entre capacidade contributiva e limites ao poder de tributar não residentes construída a partir de uma perspectiva local (benefícios disponibilizados pelo Estado, em linha com a teoria do benefício, e os recursos disponíveis à tributação localmente)74.

A comparação entre contribuintes domésticos a partir das justificações vinculadas a fatos ocorridos no exterior (sob riscos diferentes) motiva a violação da igualdade. Isto é, na aplicação da IIR e da UTPR, os contribuintes serão tratados diferentemente para fins fiscais de acordo com (i) a sua interligação societária com um grupo multinacional submetido ao GloBE e (ii) à carga tributária das empresas estrangeiras integrantes desse grupo. Em última análise, o tratamento fiscal doméstico pode ser desfavorecido a determinada empresa local sob a justificativa de que uma empresa estrangeira a ela ligada está sendo subtributada. Nesse contexto, comparar tais justificações (i.e., as cargas tributárias de países diferentes), em alguma medida, significa tratar diferentemente investidores estrangeiros conforme a sua localização, caracterizando um tratamento discriminatório. Nesse sentido, o unitary approach viola a igualdade.

Se, de um lado, para fins contábeis, justifica-se a consolidação de resultados dos grupos multinacionais, para fins exclusivos de evidenciação e transparência empresarial, de outro lado, para fins da tributação internacional, a mesma abordagem global encontra obstáculos relevantes, que tensionam a validade jurídica do unitary approach à luz da igualdade.

Por essas razões, entendemos que o unitary approach carece de validade jurídica.

III.2. IIR

A implementação da IIR no Brasil deve suscitar algumas preocupações relevantes. Dentre elas, serão aqui avaliados (i) os critérios adotados pelo Supremo Tribunal Federal para avaliar a tributação nos lucros do exterior, (ii) a relação entre a IIR e as normas já constantes da legislação tributária brasileira sobre o tema, e (iii) a potencial contrariedade entre a IIR e o art. 7(1) dos acordos para evitar a dupla tributação.

Primeiramente, considerando o objetivo de realizar um teste de viabilidade jurídica da IIR com o ordenamento jurídico brasileiro, é razoável iniciar a avaliação pela experiência brasileira sobre o tema. Sendo a IIR uma norma que se assemelha às regras CFC, cabe lembrar que o Brasil já teve a sua antiga regra de reconhecimento no Brasil de lucros no exterior (art. 74 da Medida Provisória n. 2.158-35/2001) testada e validada, em parte, pelo Supremo Tribunal Federal no julgamento da Ação Direta de Inconstitucional (ADI) n. 2.588/DF. Em resumo, a decisão final desse julgamento fixou o entendimento, com efeitos erga omnes, de que a regra prevista no art. 74 da Medida Provisória n. 2.158-35/2001: (i) seria aplicável às entidades controladas sediadas em países de tributação favorecida e paraísos fiscais; e (ii) não seria aplicável às entidades coligadas estabelecidas em países sem tributação favorecida. Em relação às demais hipóteses (controladas em país sem tributação favorecida e coligadas em paraísos fiscais), a votação não alcançou maioria, de modo que prevaleceu a constitucionalidade da regra, porém sem eficácia erga omnes e sem efeitos vinculantes nessa parte75. No mesmo dia daquele julgamento (10 de abril de 2013), a Suprema Corte apreciou outros dois casos: os Recursos Extraordinários (REs) n. 541.090 e n. 611.586. No primeiro caso, foi admitida a aplicação do art. 74 da Medida Provisória n. 2.158-35/2001 às empresas controladas sediadas em país sem tributação favorecida. No segundo caso, foi validada a aplicação da referida regra para as empresas coligadas localizadas em paraíso fiscal. Portanto, nos REs n. 541.090 e n. 611.586, o Supremo Tribunal Federal acabou julgando alguns dos temas que tinham ficado sem julgamento na ADI n. 2.588/DF, confirmando em relação a eles a constitucionalidade do art. 74 da Medida Provisória n. 2.158-35/2001.

Nesses julgamentos (aqui considerados em conjunto), parte relevante dos Ministros (Nelson Jobim, Eros Grau, Cezar Peluso, Teori Zavascki, Rosa Weber, Dias Toffoli e Gilmar Mendes) entendeu que a aplicação do Método de Equivalência Patrimonial (MEP) teria o condão de caracterizar a disponibilidade pela controladora da sua controlada ou coligada. De outro lado, os Ministros Sepúlveda Pertence, Marco Aurélio Greco, Ricardo Lewandowski e Celso de Mello adotaram a linha de que a regra seria inconstitucional, por não haver disponibilidade pela controladora dos lucros no exterior a ela não distribuídos, independentemente das relações societárias com as investidas, isto é, sejam elas controladas ou coligadas. Já para a Ministra Ellen Grace, relatora do acórdão, e para o Ministro Carlos Ayres Britto, o controle seria um critério decisivo, na medida em que a mera faculdade de exercício do poder societário de distribuição de lucros já seria suficiente para caracterizar a disponibilidade jurídica sobre a renda. Houve uma diferença relevante entre os votos da Ministra Ellen Grace e do Ministro Carlos Ayres Britto: para este último, seria razoável equiparar as coligadas às controladas, porque, mesmo não tendo controle, seria possível uma influência “acentuada” nas decisões das coligadas. Por fim, o Ministro Joaquim Barbosa, redator do acórdão, rejeitou o critério do MEP como mecanismo por meio do qual lucros no exterior estariam disponíveis no Brasil, sob o argumento de que a controlada poderia optar por não distribuir os lucros, deixando de caracterizar o fato gerador de imposto de renda no Brasil. Até aqui todos os votos adotaram a disponibilidade dos lucros no Brasil como critério de julgamento. No entanto, o Ministro Joaquim Barbosa acrescentou um critério novo: nas hipóteses em que as controladoras ou coligadas estão em país com regime de tributação favorecida ou paraísos fiscais, o parâmetro não deveria ser a disponibilidade sobre lucros, e sim o combate a atos presumidamente evasivos. O Ministro Joaquim Barbosa, em seu voto, parece tratar os “paraísos fiscais” e os “regimes de tributação favorecida” sem muita preocupação com o rigor na sua distinção. Ora se fez menção às duas expressões como se fossem equivalentes, ora se fez referência apenas a “paraíso fiscal”:

“A presunção do intuito evasivo somente é cabível se a entidade estrangeira estiver localizada em países com tributação favorecida, ou que não imponham controles e registros societários rígidos (‘paraísos fiscais’).

[...]

Se a empresa estrangeira não estiver sediada em um ‘paraíso fiscal’, a autoridade tributária deve argumentar e provar a evasão fiscal, isto é, a ocultação do fato jurídico tributário ou da obrigação tributária.

[...]

Ante o exposto, conheço da ação direta de inconstitucionalidade e a julgo parcialmente procedente, para dar interpretação conforme à Constituição ao art. 74 da MP 2.158-35, de modo a limitar sua aplicação à tributação das pessoas jurídicas sediadas no Brasil cujas coligadas ou controladas no exterior estejam localizadas em países de tributação favorecida ou desprovidos de controles societários e fiscais adequados, normalmente conhecidos por ‘paraísos fiscais’.”76

Como na parte dispositiva do voto, há menção tanto a “paraísos fiscais” quanto aos “regimes de tributação favorecida”, considera-se aqui que essas duas categorias foram validadas como critérios de aplicação da regra, de modo a permitir a adoção de uma chamada “presunção do intuito evasivo”.

A ideia de um caráter abusivo presumido, como consta do voto do Ministro Joaquim Barbosa, no julgamento da ADI n. 2.588/DF, lembra em alguma medida os debates iniciais sobre o single tax principle77, que vem dando subsídios teóricos para as propostas da OCDE/G20 no Pillar Two. Isso porque, mesmo não se tratando de paraíso fiscal, e sim apenas de jurisdição que adota uma tributação abaixo do patamar global, supostamente, já existiria fundamento para um tratamento no Brasil pior para a controladora brasileira do que aquele atribuído a outra controladora brasileira, cujas investidas estão em país que pratica uma tributação da renda superior ao patamar mínimo global.

De um lado, não podemos concordar com o critério adotado pelo Supremo Tribunal, no referido julgamento, na medida em que a presunção absoluta de abuso acaba por não respeitar o direito de contribuinte provar que não está cometendo abuso ou evasão fiscal alguma, em contrariedade à proporcionalidade. O simples fato de ter investido em um país que tributa a renda abaixo do patamar mínimo global não caracteriza abuso. Presunções absolutas de abuso devem ser rechaçadas do ordenamento jurídico brasileiro, por desrespeitar o princípio da proporcionalidade, quando se trata da restrição de direitos dos contribuintes78.

De outro lado, é possível extrair desse julgamentos critérios importantes para um eventual julgamento de constitucionalidade da IIR, que aqui se especula com espírito científico: (i) o primeiro critério diz respeito à disponibilidade da renda como parâmetro de verificação da viabilidade jurídica da exigência de tributos sobre lucros auferidos no exterior, sendo admitida a caracterização da disponibilidade quando houver controle societário ou influência significativa; (ii) o segundo critério consiste na existência de controle ou algum indicativo de influência significativa, sugerindo que as relações societárias são relevantes para o exame da disponibilidade da renda; (iii) o terceiro critério se refere à carga tributária reduzida sobre a renda praticada por jurisdições nas quais estão localizadas empresas investidas da controladora brasileira como um fator de diferenciação válido, segundo a Suprema Corte, para se atribuir um tratamento fiscal desfavorecido para a respectiva controladora brasileira em comparação com as demais controladoras brasileiras que não investem em tais países; (iv) o quarto critério pode ser encontrado em uma premissa implícita na maioria de votos: privilegiou-se a autonomia jurídica das controladas e coligadas (separate entity approach), de modo que os lucros, cuja tributação se admitiu no Brasil, eram de titularidades das entidades estrangeiras, e não de titularidade jurídica das controladoras brasileiras79.

À primeira vista, seria possível dizer que, aplicando os critérios adotados pelo Supremo Tribunal Federal (na ADI n. 2.588 e nos REs n. 541.090 e n. 611.586)80 em conjunto com o patamar de subtributação de 20%, dado pela Lei n. 12.973/2014, os critérios da IIR estariam de acordo com os parâmetros adotados nos referidos julgados para permitir a tributação dos lucros, no Brasil, das empresas controladas situadas em regime de tributação inferior a 15%. Isso porque a IIR, de um lado, se aplica para controladas e coligadas, conforme os conceitos de “Entidade Principal de um Grupo Multinacional” (Ultimate Parent Entity of an MNE Group) e de “Entidade Principal parcialmente proprietária” (Partially-Owned Parent Entity), previsto nos arts. 2.1.1 e 2.1.4 do Model Rules. E, de outro lado, o objeto da IIR é a renda das controladas ou coligadas submetidas a algum regime de subtributação da renda.

Entretanto, essa conclusão nos parece precipitada. Isso porque ela deve ser infirmada a partir da relevância dada por muitos Ministros, nos julgamentos acima mencionados, ao MEP como mecanismo de caracterização de disponibilidade sobre a renda. Diante disso, é difícil sustentar que a decisão da Suprema Corte naqueles julgamentos teria a mesma conclusão diante de uma norma que não se baseasse no MEP81. Esse ponto é importante, porque, na IIR, não há propriamente um método contábil fundamentando o reconhecimento dos lucros no exterior, pelo contrário, trata-se o lucro da companhia investida como se já fosse da companhia investidora. Ademais, parte dos votos daqueles julgamentos consideram que seria necessário dar um tratamento para o tema à luz do combate ao abuso e aos paraísos fiscais, o que igualmente não se aplica para IIR. Além disso, os elementos considerados naqueles julgamentos são bastantes distintos daqueles a serem observados no julgamento da IIR, seja da perspectiva política, seja da perspectiva normativa.

Diante disso, a nosso ver, a conclusão mais razoável e cientificamente precisa é a de que a decisão do Supremo Tribunal Federal, nos referidos julgamentos, é um parâmetro impertinente ou, sendo menos rigoroso, insuficiente para se avaliar a viabilidade jurídica da IIR no Brasil, porque as normas aplicáveis, o contexto, os objetivos e o principal fundamento (questão do MEP) são diferentes82.

Em segundo lugar, cabe avaliar a maneira como a IIR viria a interagir com as regras de Tributação em Bases Universais (TBU) previstas nos arts. 77 e seguintes da Lei n. 12.973/2014. Observa-se que as atuais regras de TBU, constantes dos arts. 77 e seguintes da Lei n. 12.973/2014, já são bastante abrangentes para capturar os lucros no exterior de companhias e com um patamar de subtributação de 20% (vinte por cento), como previsto no art. 84, III, da referida Lei (com possibilidade de o Poder Executivo reduzir esse patamar para 15%) e, portanto, superior ao patamar de tributação mínima do GloBE. Entretanto, há uma diferença significativa entre TBU e IIR: a base de cálculo do tributo. De um lado, para fins de TBU, considera-se alíquota nominal sobre uma base de cálculo apurada com as regras domésticas de cada jurisdição. De outro lado, para IIR, apura-se uma base de cálculo padronizada, de acordo com ajustes predeterminados, afastando-se tratamentos fiscais particulares de cada jurisdição, de modo que se atinja uma alíquota efetiva de 15%. A forma de cálculo do lucro tributável (“Computation of GloBE Income or Loss”), os tributos considerados na apuração (“Computation of Adjusted Covered Taxes”) e a apuração da alíquota efetiva sobre um lucro residual (“Computation of Effective Tax Rate and Top-up Tax”), respectivamente, nos capítulos 3, 4 e 5 das Model Rules, são indicativos ilustrativos das diferenças entre as bases de cálculo entre as regras de TBU e a IIR83.

Outra ilustração eloquente dessas diferenças de bases de cálculo pode ser encontrada no relatório Tax Incentives and the Global Minimum Corporate Tax: Reconsidering Tax Incentives after the GloBE Rules, da OCDE, em que fica claro que os incentivos fiscais concedidos por cada jurisdição reduzem a base de incidência das regras de TBU, mas não necessariamente a base de IIR. Diante disso, os incentivos passam ser a objeto de recomendações de reforma pela OCDE84. Com isso, fica nítida a posição da OCDE no sentido do direcionamento de esforços para se buscar não apenas uma tributação global mínima do ponto de vista nominal, e sim uma tributação mínima efetiva, de acordo com um redesenho específico dos benefícios fiscais de imposto de renda em linha com a exclusão de atividades substantivas (“substance-based income exclusion”)85. O efeito pretendido pelo Pillar Two, nesse particular, é tornar ineficazes os incentivos fiscais e os mecanismos redutores de base de cálculo desalinhados com as orientações da OCDE, na medida em que eles reduzem a Effective Tax Rate (ETR) em uma jurisdição abaixo de 15%, o que transfere para outra jurisdição o poder de tributar o valor correspondente ao incentivo e à redução. Sob esse ângulo, essa medida representa um desincentivo à concessão de determinados incentivos fiscais e reforça as diferenças entre a IIR e as regras de TBU86.

Dessa perspectiva, a IIR pode ser vista como um imposto complementar às regras de TBU, a fim de aumentar a base de cálculo da tributação da renda e, assim, capturar materialidades não tributadas (no exterior, na jurisdições das controladas ou coligadas) em razão do desalinhamento das regras domésticas de cada país a respeito da base de cálculo de imposto sobre a renda. Nesse cenário, é possível que uma empresa esteja submetida às regras de TBU, e não esteja sujeita à IIR, porque a sua tributação efetiva é superior a 15%, mas inferior à tributação nominal de 20%. Assim como o inverso também é factível: uma empresa pode estar submetida à IIR sem estar abarcada pelas regras de TBU, porque a tributação nominal de 20% não garante uma tributação efetiva superior a 15%.

Portanto, parece que a relação entre TBU e IIR é uma relação de complementariedade, dentro da tributação da renda. A IIR, pela sua natureza, seria uma regra de imposto de renda. Não se trata, portanto, de um tributo novo, e sim de imposto de renda, com uma base de cálculo diferente, o que nos parece não contrariar o art. 154, I, da Constituição Federal.

Isso não quer dizer que concordamos com a constitucionalidade do regime de TBU da Lei n. 12.973/2014, que, inclusive, vem sendo questionado judicialmente pelos contribuintes87. Pelo contrário, entendemos que os mesmos fundamentos baseados na ausência de disponibilidade jurídica utilizados no questionamento do art. 74 da Medida Provisória n. 2.158-35/2001 são pertinentes para refutar a validade dos arts. 77 e seguintes da Lei n. 12.973/201488. O ponto aqui é identificar a correlação entre a IIR e as atuais regras brasileiras sobre o tema no sentido da complementariedade: uma espécie de ampliação da base de cálculo de imposto de renda.

Adentrando ao cerne do teste de viabilidade da IIR, a questão que nos parece mais importante é a definição de quem é o contribuinte que está sendo tributado, isto é, a norma está tributando lucros da controladora ou investidora, enquanto parcela dos ajustes do seu investimento na controlada ou coligada (no Brasil, identificado pelo método de equivalência patrimonial) ou a norma está tributando os lucros da controlada ou coligada, não distribuídos para sua controladora ou investidora. Essa questão está presente tanto nos arts. 77 e seguintes da Lei n. 12.973/2014 quanto na IIR, na medida em que a redação de ambas as normas sugere, em uma primeira leitura, que quem está sendo tributada, na verdade, é a controladora em função do seu investimento, e não propriamente os lucros da investida estrangeira. Nesse sentido, o art. 77 da Lei n. 12.973/2014, ao fazer referência à “parcela do ajuste do valor do investimento em controlada”, poderia, supostamente, ser entendido como uma regra de tributação dos lucros da controladora. Frisa-se: trata-se apenas de uma leitura à primeira vista. Já a IIR exige da controladora ou investidora o pagamento de um imposto complementar em função da sua participação societária em entidade localizada em país com subtributação. Em outras palavras, trata-se da tributação dos resultados da controladora ou investidora e o fato gerador estaria ocorrendo no estado da sua residência. Portanto, nessa linha de raciocínio, não se trata de lucros no exterior, e sim de resultados nacionais para a controladora ou investidora.

A nosso ver, todavia, a melhor leitura para os arts. 77 e seguintes da Lei n. 12.973/2014 é no sentido de que essa norma alcança os lucros das controladas e coligadas no exterior, e não apenas os reflexos no patrimônio da investidora brasileira89. A ideia de que se trataria apenas de um “método de adição”, segundo o qual as empresas investidoras são obrigadas a adicionar, na apuração do seu lucro líquido, a parcela proporcional dos resultados positivos das empresas investidas não retira a importância do fato de que somente existe resultado positivo, na investida, porque ela auferiu lucro90. É dizer: sem o lucro da investida, o ajuste na investidora em relação ao seu investimento não seria positivo. Assim, se há algum resultado a adicionar na companhia investidora é porque esse resultado não era originalmente dela91. Essa conclusão – importante reconhecer – está pautada na abordagem que respeita a autonomia entre a investidora e investida (separate entity approach). Justamente essa abordagem que está sendo desafiada, com base no unitary approach, para tratar, no contexto do GloBE, as multinacionais como se as suas entidades não tivessem autonomia, sendo a multinacional tratada como um único ente.

Como visto acima, no julgamento do Supremo Tribunal Federal, a abordagem adotada foi no sentido da autonomia entre a companhia investidora e a companhia investida (separate entity approach), o que sugere um potencial conflito com a jurisprudência nacional. Em uma leitura mais rápida, seria possível dizer que o unitary approach não estaria alinhado com a decisão do Supremo Tribunal Federal no julgamento da ADI n. 2.588/DF. No entanto, a Suprema Corte não examinou o tema sob essa perspectiva, pois julgou a norma (art. 74 da Medida Provisória n. 2.158-35/2001) posta em um contexto específico, à luz do MEP e a caracterização de abuso, o que não se mostra pertinente no exame do Pillar Two.